3月中旬,拼多多披露的财报显示,其2020年活跃买家数为7.884亿,首度超越阿里位居全国第一,另外其亏损也有所收窄。这本属利好消息,但股价却一路下挫,较2月份的最高点回落30%以上。

在这期间,拼多多先后经历了员工猝死事件、与极兔物流“掐架”、消费者投诉等诸多事件,公关团队的迷惑操作更是让其遭到众人的口诛笔伐。抛开舆论的负面评价,一直标榜深耕下沉电商市场的拼多多,仍然手握1600多亿美元的估值。

但笔者认为,缺乏创新的拼多多,近年来通过各种购物游戏收割巨额流量后,成长或将显露疲态,“游戏公司”拼多多目前存在过度估值。

不务正业,无孔不入的游戏化

对于使用过拼多多的用户来说,“砍一刀”绝对是绕不过去的话题。近年来,其正是通过“拼单”、“砍价免费拿”、“百元提现”等购物游戏攫取巨额流量,通过社交裂变收割了阿里、京东布局薄弱的下沉市场份额。人们甚至戏称,这辈子可能没有拼过命,但一定为谁拼过多多。

近年来,拼多多还推出了养成类游戏“多多果园”。虽然它像极了远古互联网时代的QQ农场,但并不妨碍在中老年群体掀起热潮,甚至被引爆到年轻人身上。在2019年的鼎盛时期,其日活五个月内激增上千万,堪比国内热门手游。

紧接着,拼多多如法炮制,推出了多多鱼塘、金猪、惊喜工厂等养成类游戏,无一例外都是“设立目标-制造门槛-行为通过门槛-达成目标”的游戏产品思路。

拼多多如此热衷于在产品和运营上将游戏化进行到底,很大程度上同其发家史有很大关系。

在其诞生的2015年,阿里、京东已是国内电商平台的两座大山,两者都认定电商未来发展方向是“消费升级”,一致将重心放在了一二线城市。阿里将自身品牌“天猫化”的同时大力打击便宜山寨货,而京东则是继续发力3C,并加速构建自营快递物流系统。

彼时拼多多创始人黄铮则瞄准了巨头忽视的三四线城市及农村地区,并将之前在社交游戏运营的经验移植到拼多多上,即利用游戏行业对用户心理的高维度分析,来降级打击对用户认知不够深、分层研究不够细化的电商行业。

迈出了第一步后,腾讯的入股更是加速了拼多多发展。2016年腾讯首次投资拼多多,为其提供了包括微信分享和支付页面入口在内的多项流量支持,目前为止是其第二大股东。

从策略上看,拼多多显然是成功的。根据证券之星研究院的调研,电商平台有五大护城河,按照重要程度依次排序为:流量场景、平台运营能力(价值导向)、物流、支付、已有生态量级。拼多多虽然在物流、支付上不占优,但在最重要的流量场景上打出了一手好牌。

以微信为社交阵地、通过游戏化运营做用户裂变,拼多多不仅绕过了阿里和京东电商主战场的火力,更在短时间内以低客单价积累了近3亿的原始流量。

再后来,便是我们熟知的故事,拼多多成长为国内电商龙头之一,并在美上市,一跃为国内第四大互联网公司,仅次于阿里巴巴、腾讯、美团。

但拼多多的购物游戏并算不上什么护城河,在大火之后,阿里、京东很快跟上,分别推出了蚂蚁森林(农场)、种豆得豆,支付宝的蚂蚁森林甚至后来居上。并且,拼多多的套路游戏早已是“怨声载道”,近期甚至有律师告拼多多欺诈消费者。

另外值得注意的是,在当下电商“新游戏”——直播电商上,拼多多毫无优势可言。目前抖音、快手、淘宝的“三国杀”格局稳固,拼多多虽然也有所试水,但反响平平。

盈利艰难,被高估的拼多多

之所以说拼多多被高估了,首先就是其还处于发展的早期阶段,距离盈利还有很长的路要走。

一般来说,收流量税的电商平台的发展,成长路径如下:

第一阶段。低价商品,迅速扩大用户基数,比如淘宝和拼多多。

第二阶段。品牌升级,以期获得盈利,比如阿里从淘宝升级到天猫。

第三阶段。低阶软硬一体化,从连接流量提升效率到构建基础设施提升产业效率,比如阿里通过买线下零售间接获得仓储,并做了物流基础设施菜鸟。比如拼多多开始转重布局仓储物流。

第四阶段。高阶软硬一体化,产业互联网,造芯片,使用AI、云计算等技术和手段构建软硬一体化平台,深度优化升级B端的商业模式。

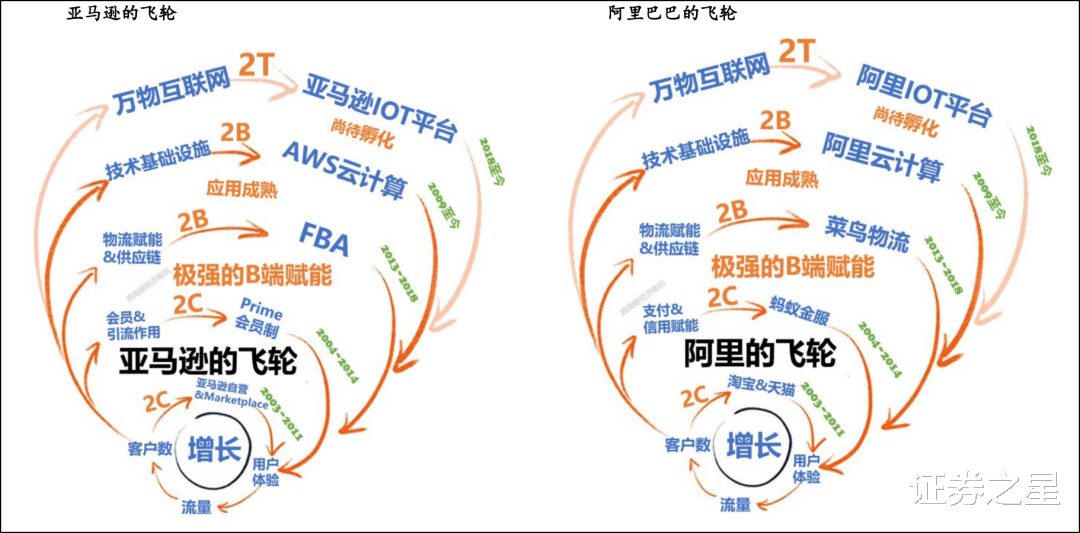

(亚马逊和阿里的飞轮,来源西南证券)

目前来看,老大哥阿里已经比较成熟,而拼多多还处在第一阶段到第二阶段的过渡期,想依靠“传统艺能”百亿补贴完成自身的品牌升级,改变用户心智。但需要注意的是,即使拼多多活跃买家数超越了阿里,其仍处于亏损状态,并且搭建仓储物流等还需要烧更多的钱。

2020年拼多多NON-GAAP净亏损29.7亿元。同期,阿里巴巴NON-GAAP净利润1680.6亿元。

另外,说回估值层面,对于拼多多,市场上有种非常乐观的星辰大海式估值——

2020年社会消费品零售总额39.2万亿,假设未来十年社会零售总额年均复合增长率为3%,则市场规模为52.7万亿。

目前拼多多阿里京东三家GMV占社零的29%,考虑到快手抖音等直播带货的凶猛,未来十年三巨头市占率顶破天到达60%,其中拼多多占15%,GMV就是7.9万亿,货币化率按3.5%,收入就是2766亿元,净利润率按30%,净利润就是830亿元,按25倍市盈率,市值就是3100亿美元,比拼多多历史最高市值2606亿美元还要高。

但这种估值方式显然是过于乐观了,简单来说就是无限看好拼多多,认为其能一直保持高速稳定增长。

财报显示,虽然拼多多四季度货币化率提升0.4个百分点至3.63%,但是GMV相对增速却连续几个季度下滑,而这主要来源于年内客单价的下降。数据显示,2020年拼多多的客单价从19年的51.1元降到了43.5元。

另外,就商业前景来看,拼多多相比阿里而言,还处于早期阶段,低获客成本优势难以支撑其未来十年发展。

随着各大平台不断向其他平台优势业务的渗透,阿里、京东、拼多多三家公司在商品品类、主要用户上逐步趋同,同质化竞争愈发严重。根据极光大数据披露的数据显示,目前三家平台用户重叠率已经超过30%,尤其是淘宝和拼多多之间的用户重叠率更是接近60%,两家平台的独享用户均不足15%。

可以说,在商业模式上,拼多多低客单价的护城河也面临着挑战。尤其是拼多多的“低价”用户心智根深蒂固,一旦价格优势丧失,用户便会用脚投票,而这又是其品牌升级的拦路虎。

另外,组织文化和科技层面,拼多多毫无优势可言,奇葩公关行为和少得可怜的专利数都印证了这一点,甚至有声音戏称拼多多是互联网企业中的富士康。

内忧外患,社区团购成败笔

从企业内部来看,拼多多在今年并不太平。先是买菜业务员工猝死引发舆论波澜,后又是掌门人黄铮宣布退位、PR团队大幅裁员。这家强调“本分”文化的电商公司内部似乎正在悄然分化,但无疑狼性文化仍然深受资本家的喜爱。

从外部环境来看,在过去,拼多多通过M2C模式,实现了厂商和平台的深度绑定,完成了整个供应链条的压缩,从而保持小商品品类的极高性价比,依靠大量低价白牌收割了下沉市场巨额的流量。

但流量是把双刃剑,正如上文中提到的,随着电商平台同质化愈发严重,拼多多的获客成本也将有所上升。于是,拼多多开始加强1P品牌业务的打造,以提高客单价。此举产生了大量资本开支,同期带来的GMV贡献却不足1%,整体毛利率水平因此承压。

为了保持较高的成长性,拼多多在2020年拓展了多多买菜业务板块。由于物流领域的落后,拼多多开始大规模搭建物流体系,加剧了成本端的上涨压力。

不过拼多多在农产品的先发优势在一定程度上能很快地补足供应链经验,而农产品在三四线城市的反哺也帮助拼多多可以以更低的履约成本向再下一级城市渗透,从而延伸主营的电商业务场景,建立更好地线下团队运营能力。

总体来看,无论是品牌升级还是买菜业务,都非常烧钱,这意味着拼多多需要从轻资产模式转向重资产模式。在买菜业务有着美团、阿里等诸多巨头纷争的情况下,拼多多想要稳定放量,还需要一定的时间,而这又将延后其整体盈利的时间点。

根据此前的报道,美团优选、多多买菜和橙心优选在2021年的GMV目标分别是2000亿、1500亿和1000亿。目前来看,尽管2月份美团日订单量已突破2000万件、拼多多1500万件,但距离实现目标几乎还有翻倍的空间要去达成。

因此说,拼多多的买菜业务也许能成,但是还需要消耗巨额现金流,还有跑通商业模式的时间,而这一切都还是未知数。

结语,比上不足比下有余

虽然拼多多抓住了下沉市场的电商需求,但是阿里、京东曾在物流、品牌升级上烧的钱拼多多都需要补上,未来几年内其现金流或将承受较大压力。

对比拼多多与阿里的GMV数据,拼多多仍有较大差距。证券之星研究院认为,拼多多的优势或已大部分反应在股价之中,至于社区团购,当前尚未分出胜负。如果按照中期3万亿的GMV去看,当前股价仍不便宜。

从市销率上看,按照目前市值来看,国内互联网四大巨头中,拼多多的市销率为17倍左右,不仅比阿里、腾讯高,甚至比美团的13倍还要高,在拼多多和阿里竞争仍未落下帷幕的情况下,目前显然是过度估值了。虽然股价较最高点已经大幅回调,但不排除还有继续下行的可能性。