“离群索居者,不是野兽,便是神灵。”

——亚里士多德《政治学》

“2024年的光伏产业,应该不会更坏了。”

在接受央视《对话》栏目采访时,隆基总裁李振国如此说道。

作为光伏巨头的隆基,正在苦熬“近十年来最困难的一年。”

继裁员、管理层大量回购之后,在4月30日隆基发布的一份公告里,李振国和隆基董事长钟宝申两位舵手也纷纷决定,从第二季度起不再领取工资。

对手中握有大量股权和可转债的二人而言,不领工资实际影响有限,但要勒紧裤腰带,上下一心共克时艰的表态,也间接说明了隆基的这个冬天有多么难熬。

归母净利润首次出现增速下跌,从去年第四季度到今年第一季度,隆基连续出现了季度亏损,而在财报发布后的当日,隆基绿能股价下跌4.21%,报收18.20元,市值1379亿元,相较2021年11月5287亿的市值高点已经蒸发了超过3900亿元。

市值暴跌也让李振国身价缩水。在今年3月发布的《2024胡润全球富豪榜》中,李振国夫妇以355亿元的财富位列第655位,相较上年下滑424个位次。

隆基尚且如此,行业受到的周期影响则比往年更加剧烈。需求转淡,产能过剩导致的主材价格跳水,让通威股份、TCL中环、晶澳科技、东方日升、爱旭股份等头部企业在今年第一季度都出现了不同程度的亏损。

全行业都在苦熬的低谷,陕西首富李振国勒紧了裤腰带,就能带隆基绿能涉过吗?

“孤勇者”,“预言家”

万亿光伏市场,看似瑰丽多彩。

但只有行业参与者才知道,这是一场何等残酷血腥的零和博弈。

这个典型的重资产行业,极度仰赖技术进步的引擎,和由此带来的降本增效的润滑剂。

因而不同技术路线的阵营就是天生的死对头,一旦某种路线取得大幅领先,留给其他路线企业的结局,往往是固定资产减值、产线报废、甚至是公司破产,没有中间地带。

历史已经证明了这点,在晶硅电池技术的突飞猛进下,当年押注薄膜太阳能技术的汉能和重庆神华,最终只能抱憾出局。

2006年,初入光伏市场的李振国,像是窥探到了未来的神迹,毫不犹豫地与当时的主流路线背道而驰,选择坚定地看好单晶硅。

但少数派的代价,是要长期经历高成本、外界诱惑和员工不解等因素的苦熬。2015年仲夏的一个下午,媒体们涌入这家特立独行的公司,想看清支撑它长久坚持的真正底牌。

他们见到了李振国,这位常年语气温和的企业家罕见地用指节敲着桌子,无比笃定地对在场的几位媒体人表示,作为竞品的多晶铸锭即使是零成本,单晶也能赢。

彼时的论调,如同一撮火药撒入微火,在光伏圈中轰然炸响。人们议论着李振国这种孤注一掷的底气何究竟来自何方,直到上层政策对光伏组件的转化效率提出更高要求,多晶硅的头顶顿时乌云密布,而80%的单晶硅都能符合。

此后的故事为你我熟知——不过三四年的时间里,一场淘汰赛如疾风骤雨般席卷了整个行业,而早早开始技术积淀的隆基开始腾飞,单晶硅片出货量连续十年蝉联全球第一,牢牢占据30%的市场份额。

到了2020年,隆基市占率跃升至第一位,飙升的业绩让隆基的市值一路狂飙,也将李振国夫妇连续六次送上陕西首富的宝座。

这是隆基发家史上最重要的一次选择,彼时行业逆行者的孤勇背影,和宛如预言家般的精准预判,至今被拥趸们津津乐道。

其实精准预判的神迹,还远不止这一次。

无论是2008年金融危机引发的光伏寒冬,还是2012年末美国和欧盟对中国光伏企业征收高额关税,超过350余家中国光伏企业破产之际,隆基仍能独善其身。

究其原因,是因为隆基甫一开始就严格控制资产负债率,即便在早期发展的烧钱阶段,资产负债率也常年处于50%左右,而彼时一众快速扩张的光伏企业普遍超过70%。

再比如2018年,政策方向突变,光伏产业补贴被取消,又一批光伏企业“渡劫”之际,隆基绿能却因为深厚的产业沉淀,一跃成为全球市值最高的光伏制造企业。

而这一切的荣光,似乎都源自2012年上市后,隆基决定转向昂贵且不成熟的金刚线切割技术,并将触角伸向光伏上下游,试图通过产业协同提高单晶硅的市场份额,即便每年要因此“战略性亏损”几千万。

身段灵活,总能提前预知黑天鹅们的身影,是隆基给市场留下的深刻印象,而每当媒体问起背后的秘诀,李振国总会表示:“并没有做任何押注”,更没有什么“企业管理的绝招”,“每一个事后看来称得上英明的决策,只不过是我们在认知范围内做出的常识性选择”。

幸存者们回顾过去,往往带着几分潇洒写意和若有若无的“凡尔赛”感,只是当周期来临之际,饶是隆基,也难以独善其身。

十字路口

内部博弈血腥惨烈,黑天鹅频繁出没的光伏行业,是属于勇敢者们的游戏。

更何况,行业自身,更为这场游戏增添了不少难度。

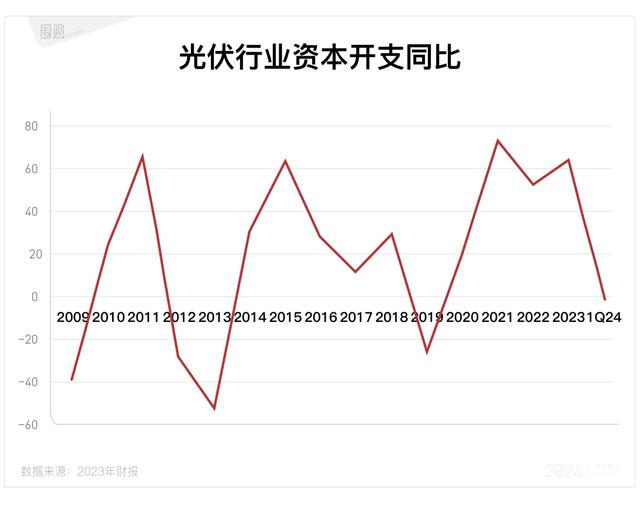

光伏,是典型的周期成长性行业,在差不多每五年一次的周期里,下挫和抬升都显得无比剧烈。

这条长长的产业链,涵盖了上游的硅料、硅片等原材料,中游的光伏电池、组件、辅料,和下游的电站。

根据中国光伏行业协会统计,去年中国硅料产量超过140万吨,硅片、电池片与组件产能均超过700GW,远超450GW左右的市场需求。

产能激增的同时,市场需求却在不断转淡,光伏主材的价格也随之跳水。硅片价格从去年年初的每片4-5元,降低至今年年初的2-3元,组件价格也从年初的1.9元/W左右,降低至年底的不到1元/W。

据市界报道,即便对于拥有一体化优势的企业来说,这样的价格水平也已经到了盈亏平衡线。

行业震荡之下,新一轮淘汰不可避免。过去两年里,随着光伏概念不断走高,A股市场上市值突破千亿的企业一度达到18家之多,而到现在,只剩下隆基绿能、通威股份、阳光电源三家。其中,隆基绿能又是无可争议的大哥。

只是大哥似乎也无法破除周期魔咒。2023年,隆基营收微增0.39%,归母净利润为107.51亿元,同比下降27.41%,而在此之前,隆基的营收增速基本都在30%以上。

业绩低迷,重压之下的动作变形只是一方面。

去年三季度的业绩发布时,李振国就曾坦陈,隆基在年初硅料发生波动性的快速下降时,采取了硅片跟随硅料价格的定价原则,影响了硅片的定价能力;而在二季度友商以低价订单抢占市场的时候,公司没有跟进,从而影响了组件销售和四季度交付。

换言之,隆基硅片的价格降得太快,而在组件价格上,又表现的过于谨慎,带来的后果,就是在去年第四季度亏损9.42亿元。

价格战终究不是长久之计,要想破局,只能从技术上寻求突破。

光伏产业链的核心,就是光伏电池,它负责将太阳光直接转化成电能,而能源转化的效率,就是衡量光伏电池技术的直接技术指标。

目前,主流的晶硅光伏电池可分为P型和N型,P型代表PERC从2016年开始量产,2020年成为主流,彼时的引领者,就是隆基绿能。

但现在,P型电池技术的效率提升已经接近极限,中金公司报告称,PERC电池已经实现最高23.5%的转换效率,基本达到量产性能的极限。

技术遭遇瓶颈之后,N型电池成为行业转向的解决之道,只是在技术路线上,出现了众多分岔口。

相较P型电池,N型的转换效率更高,使用寿命也更长,它的主流技术路线包括TOPcon、HJT和BC等。

目前来看,TOPcon算是一条光明大道。它是在PERC技术上的延伸,更加成熟的产业链配套意味着更加便宜的成本,更高的每瓦价格,也意味着更大的利润空间。

过去三年里,它吸引了上万亿资本聚集,在无数企业眼中,做TOPcon就是赚钱的光明坦途。

个中代表是天合光能、晶科能源等巨头,过去一年里,他们的业绩增长迅速,尤其是晶科能源,在2023年前三季度实现了净利润63.5亿元,同比增长279.14%。

但在其他企业纷纷加码TOPcon的时候,隆基却是毫无动作,在技术路线上的迟缓,或是影响业绩的另一原因。

直到2023年初,公司才表示投建了年产30GW鄂尔多斯电池项目,将采取TOPcon技术。

虽是迟到进场,好歹也算是上了牌桌,就在就在业内一度认为其未来技术路线已见眉目时,九个月后,隆基绿能又突然提出,将把未来的技术路线聚焦在BC电池上,而钟宝申甚至一度表示BC电池技术将是未来5-6年里的绝对主流,代表着行业未来的前进方向,是“皇冠上的明珠”。

隆基绿能,又一次将自己置于整个行业的对立面。

超越博尔特

直到2023年,BC技术这颗明珠,都实在是有些微小,市占率仅有1%左右。

晶科能源CTO金浩在接受媒体采访时就曾表示,BC技术工艺复杂,降本困难,未来3-5年的行业主流仍是TOPcon电池,50%以上的市场都将被它占据。

但在李振国看来,TOPcon只是过渡技术,早晚将面临产业过剩的困局,而作为过渡性技术也并无太大空间,不如提前在下一站布防。

据说隆基每每做出一个战略决策,背后都会有五年左右的、充分的技术储备作支撑,且每一个关键技术/产品战略的制定都有一套完善的决策流程,必须经过多方验证。

换言之,以往的每一次正确都是长期跟进,“优中选优”的结果。

但这次押注BC,不确定感较以往而言也许更加强烈。

一是因为此举意味着主动降低未来3-5年内在TOPcon上的投入,其他企业狂飙突进之际,隆基会否因此被边缘化?

隆基曾反复强调,公司投资决策极其谨慎,押注BC并非在“赌”,而是要避免同质化竞争。

而天合、晶科的理论,是行业当前面临的产能过剩更多是一种“结构性”的,中低端产能过剩的同时,高端产能却仍显不足。

这样的理论不无道理,由于光伏行业全流程的重资产属性,产能投建与消化都是以年为单位,永远无法精准跟上以日为单位的需求,阶段性供需错配无法避免。

但这一错配会否长期存在,就成了光伏巨头们争论的焦点。

与隆基相反,天合们认为,这一错配不会长期存在,需求端的增长和供给侧的技术革命都将带来成本的下降,并以此进一步催生需求端的渗透率提升,量增价减的同时,全行业的产值将被推向更高的平台。

这是他们不断扩产的底气,而在结果揭晓前,很难断言究竟谁对谁错。

二是攻克BC的技术难度究竟有多大?

抛开那些生涩的专业名词和数据,钟宝申曾以短跑名宿博尔特举例。

就像短跑比赛一样,博尔特已经跑出这样的成绩,还有无超越的可能性?“这不是人类的极限,一定会被超越......技术到了一定的程度也是同样的道理,需要持续的投入,也需要一点运气,最后才能达到这个成果。”在去年的年终对话上,钟宝申如此举例。

一番发言仍是信心十足,但这个“从不把自己和企业架在火上烤”的企业家,鲜有需要仰赖“一点运气”的时刻。

但在另一方面,选择BC的隆基并非毫无优势。

一是产能严重过剩的TOPcon赛道,淘汰赛愈发白热化。过去一年里永久关停或延期的项目近2000亿元,其中TOPcon面临暂缓扩产的规模达到132GW,推迟产能的规模较大,龙头企业们或是依靠成本、技术及一体化优势仍在坚持,而据SMM最新预测,未来2-3年新旧产能将加速迭代。

不在正面战场搏杀,意味着能积蓄力量,收割残局。

二是留给光伏行业技术进步的时间越缩越短,信息技术领域的“摩尔定律”,在光伏行业同样适用:REC替代铝背场电池大约用了15年左右,PREC被TOPcon替代却只用了5年,后者被更先进技术替代的时间,只会更短。

在更短时间内将资源投入到更加成熟、更有前景的技术中,才可能在未来的竞争中抢占制高点。

尾声:野兽的神性

在讲究“以和为贵”的中国,像李振国这样的商人并不多。

钟睒睒应该能算一个。这匹在千禧年挑起世纪水战的浙商“孤狼”,从来都是业内的“战争发动者”。

而在世界范围内,高中后就再也没有亲密朋友,时常因太过聪明清醒而与行业格格不入的本杰明·格雷厄姆,也能算一个。

他们离群索居,独立于行业之外,却总能以一己之力,推动行业向前。

他们是高明的猎手,隐匿于眼前的纷扰繁复之外,静待时机之后,总能找到一条隐秘的制胜之道。

而个中诀窍,或许就像菲茨杰拉德在《夜色温柔》说的那样:

“离远了再看地面,一切都变得简单起来,简单得就像用娃娃和锡兵玩战争游戏。这是政客、将军和所有离群索居者看待事务的方式。”

这是隆基发展至今的成功密码,在每一个关键节点,他们都将自己置于行业发展的宏大叙事里,不管是名不见经传的新盟电子、隆基股份,还是如今的光伏巨头隆基绿能,他们把自己放在行业发展的前沿,引领起科技进步的浪潮。

在这样的情境里,业绩下跌,个人财富剧烈缩水,股价暴跌成投资者眼中钉,巨头的一系列“离谱”操作,也都有了合理解释。

只是推动科技进步的事业,除了尽人事,还要听天命。

想要站在下一个周期的顶点,隆基还需要一些运气。