来到4月下旬,大部分中国游戏公司已公布2023年成绩单。从数据看,去年有不少游戏公司表现回暖,收入和净利润实现增长,其中“老大哥”腾讯游戏在2023实现复苏,本土市场和国际市场均录得同比增长。但有批评的声音认为,这一年腾讯游戏的新品表现低于市场预期,增长速度有所放缓,产品竞争力开始落后于友商。

腾讯游戏真的落后了?根据腾讯最新财报,多家三方研究机构提供的数据,我们试图全面详细地剖析出腾讯游戏的真实状态。实际上,腾讯游戏仍在行业中保持明显的领先优势,本报告将从游戏收入、产品布局和海外市场三方面,重新审视腾讯游戏的实力。

一、老二反超老大?鹅猪收入差距不降反升

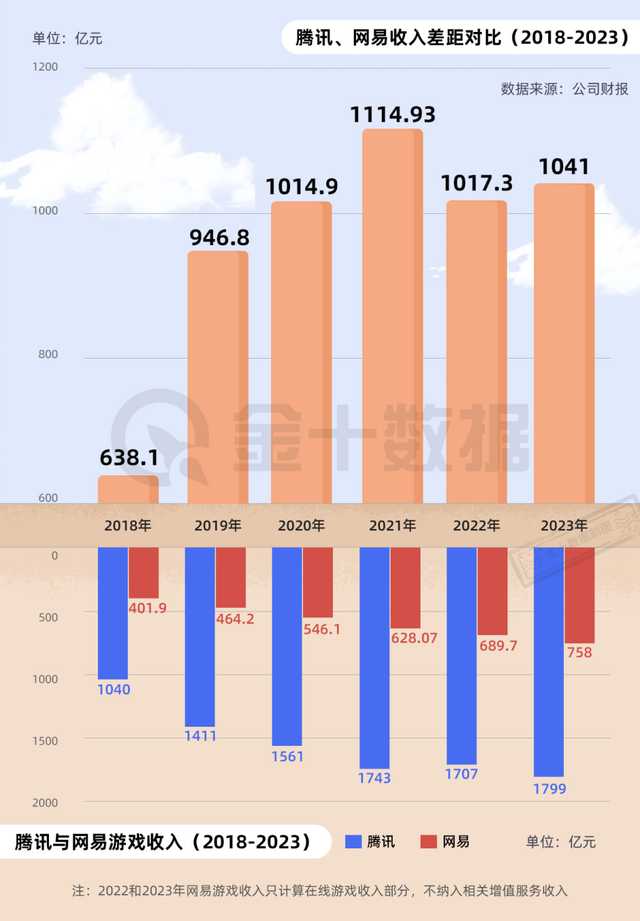

腾讯和网易作为国内游戏市场的两强,进入21世纪后双方长期处于你追我赶的态势,网易通过《梦幻西游》《阴阳师》等产品转入手游时代,营收上没有被腾讯抛离太多。但2019年,腾讯上线了《和平精英》为首的一批产品,推动游戏营收迈向1500亿关口。这一年后,腾讯和网易的收入差距大幅拉开,至今双方仍保持着千亿元的距离。

作为游戏圈内的老二,去年网易凭借《蛋仔派对》和《逆水寒》手游打开新局面,公司市值一度超过美团成为中国第四大互联网公司,成为海内外投资者的首选标的。

左手蛋仔,右手“寒王”,在外界看来网易这一年看似风头无两,大有追上腾讯的势头,但实际上与一些人的感知不同,网易游戏与腾讯游戏的差距在2023年反而再次被拉大了——剔除网易的相关增值服务收入(如CC直播等),只计算游戏收入,2022年二者的收入相差1017.3亿元;但在2023年,这一收入差距不仅没有缩小,反而扩大到1041亿元。

结合多方面的因素来看,原因大致有三点:

首先是网易的王牌游戏表现下滑。《梦幻西游》2015年上线至今一直是网易的现金奶牛,但游戏老化问题突出,过去一年收入出现了大幅萎缩。根据七麦数据的估算,2023年《梦幻西游》的收入规模仍在网易手游中排进前三,但相较于2022年下降了23.5%,而且这一下降趋势仍在持续——七麦数据显示,今年Q1《梦幻西游》iOS端收入同比下降4%。

值得一提的是,和《梦幻西游》同年上线的《王者荣耀》,2023年收入规模不仅是《梦幻西游》的6倍,而且连续多年蝉联全球手游收入榜冠军。

其次是网易端游收入明显下降。2023年网易PC端、主机端游戏收入出现下滑,其中第四季度更是同比大幅下降23%。除了与暴雪“离婚”导致多款端游停运外,《梦幻西游》《逆水寒》的PC版也出现收入减少的情况。投行摩根士丹利认为,预计网易今年第二季度PC游戏收入将同比下降5%。

最后是网易游戏的海外收入增长停滞。2018年三季报,网易首次披露海外游戏收入占比超过10%,但5年后这一数字不升反降——2023年8月,网易高管在电话会议上透露其当前海外游戏收入占比不足10%。尽管以营收金额来看,网易游戏的海外收入也在增长,但出海多年,占比仍是10%,可见网易在海外市场的拓展着实吃力。

据腾讯的最新财报显示,2023年腾讯游戏业务在本土市场的收入恢复增长,除了《王者荣耀》《和平精英》两款头部产品保持稳定,一批近年上线的次新游表现突出,正成为腾讯游戏的新一线梯队;在手游之外,腾讯游戏在PC、主机等跨平台领域也持续投入,并积极探索新兴细分赛道,已经取得一定的成绩。

1、王者、和平之外,涌现一批本土生力军

在23年Q4财报中,腾讯就抛出了“重点热门游戏”的新概念——以季度平均日活跃账户数是否超过500万(手游)或200万(端游),且年流水是否超过人民币40亿元,为判断一款游戏是否为持久大热门的标准。

翻译一下,就是一款好游戏,不仅拥有庞大的用户基础,还要持续地实现良好的商业化。

满足这个“鹅选爆款”标准的腾讯游戏并不少,2023年在本土市场上一共有8款,比2022年增加两款。尽管是哪8款游戏进入了这个名单,尚未有官方说法,但可以从腾讯近期的财报里窥见一二。综合腾讯过去一年的财报,有6款游戏因为“表现突出”被点名表扬,包括《无畏契约》《命运方舟》《英雄联盟手游》《金铲铲之战》《暗区突围》《火影忍者》。

结合第三方平台的各类榜单来看,《金铲铲之战》和《暗区突围》的热度和营收应该能达到“重点热门游戏”的标准。而这两款游戏的确也是腾讯近年培养出来的高成长性的新爆款游戏代表。

这两款手游在2023年的年度流水已经站上40亿元的门槛,且日活跃用户保持着高增长。其中,《暗区突围》去年Q4总收入及平均DAU同比增长超30%。在此之前,暗区上线9个月就做到累计注册用户5000万。QuestMobile的数据显示,今年第一季度《暗区突围》iOS端收入同比增长104%,近期该游戏还将上线PC版本,预计用户规模进一步扩宽。

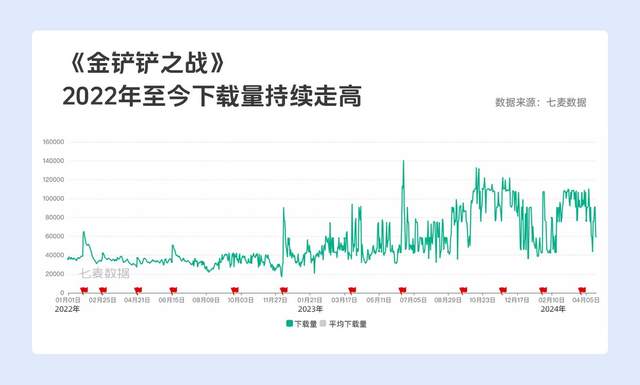

而《金铲铲之战》的日活和总游戏时长均进入国内Top 5行列,是腾讯近年次新游中的最大黑马。腾讯表示,去年四季度《金铲铲之战》的日活跃规模实现同比翻倍增长,创下历史新高。根据QuestMobile的统计,今年第一季度《金铲铲之战》的日活跃用户已逼近2000万,在腾讯游戏中位列第三,仅次于《王者荣耀》《和平精英》。

除了《金铲铲之战》和《暗区突围》,《英雄联盟手游》在Moba赛道的突围也备受瞩目。以游戏时长计算,《英雄联盟手游》已经是国内手游市场的Top 5,在《王者荣耀》之外再挖掘出Moba市场的新增量。根据七麦数据,自2021年上线后,《英雄联盟手游》在畅销榜的位置由早期的Top 30一路提升至目前的Top 5水平,今年一季度iOS端收入同比增长达63%。

作为上线已有8年之久的游戏,《火影忍者》的用户规模和流水仍在增长。腾讯在财报中提到,得益于八周年新版本活动,《火影忍者》在今年1月在日活跃用户和总收入两方面创历史新高。

2、细分赛道的积极探索

值得注意的是,《暗区突围》和《金铲铲之战》这两款游戏也和腾讯以往的旗舰游戏不太一样,前者属于偏硬核写实的第一人称射击类产品,后者是自走棋类型。这两个“非主流”游戏赛道,在经过《暗区突围》和《金铲铲之战》的拓荒后,已经成为新的主流赛道——在外界没有太多关注的情况下,腾讯游戏硬生生把一个原来偏小众的细分赛道撑大一圈。

探索细分赛道是腾讯游戏一直以来在本土游戏市场的重要举措,即使原本并非是所在赛道的首创者,腾讯游戏也能通过打磨产品细节和创新玩法,吸引更多圈外用户入坑。比如主打女性向用户的《光与夜之恋》,一举跻身“四大国乙”之列。根据七麦数据 显示,2023年《光》的年度收入甚至高于其他三款国乙游戏之和,人气丝毫不落下风。

竞速赛车领域,则体现了腾讯在细分赛道“先站稳再扩宽”的打法。《QQ飞车》是竞速赛车品类的元祖级游戏,2017年底上线后长期占据竞速赛道第一名。根据Sensor Tower统计,《飞》在2019—2023年期间连续五年收入超过1亿美元,也是国内唯一一款在竞速类型上连续5年收入过亿的游戏。有了《飞》的稳定流水打底之后,再扩大这一赛道的布局。今年有望上线的《极品飞车:集结》就是腾讯在这个品类里的一次新尝试。《极》的出现,可以让腾讯在竞速类赛道从卡通画风拓宽到写实画风,吸引更多不同领域的用户。

《元梦之星》则是腾讯游戏探索新兴赛道的最新例子,该游戏上线后派对游戏市场明显扩容,近日《元梦之星》公布数据显示,游戏在上线4个月时间内收获注册用户1.4亿,今年春节期间还打进国内游戏日活跃用户前十名。

此外,根据Quest mobile的统计,今年2月《元梦之星》小游戏端的活跃用户规模接近8000万,可见有相当一部分《元梦之星》的玩家活跃在小游戏上。《元梦之星》是腾讯游戏首款App、小游戏双端同步上线的新品,从其小游戏端活跃用户数量来看,《元梦之星》的小游戏版本实际上分流了很大一部分用户,因此目前的App端下载榜和畅销榜未能全面反映《元梦之星》的真实数据,实际上游戏的用户规模和流水预计比榜单显示要大得多。

除了自研产品之外,腾讯游戏亦通过对外投资试水细分赛道。比如在开放世界游戏上,尽管已有自研的《王者荣耀:世界》,但腾讯还投资了出品《鸣潮》的库洛游戏;在二次元赛道,腾讯游戏推出了《白夜极光》《白荆回廊》等新作,同时投资了深蓝互动和Shift Up,前者是被称为2023年“最强二游黑马”的《重返未来:1999》的制作方,后者则出品了近期扬名海外的《胜利女神:妮姬》和《星刃》。

3、主机、PC、手游等跨平台全面布局

作为全球最大游戏公司之一,腾讯游戏是全球为数不多有能力在主机、PC、手游等跨平台全面布局的游戏厂商。

手游是各大厂商竞争最为激烈的战场,在这一兵家必争之地,目前腾讯游戏储备了至少16款产品,包括《地下城与勇士:起源》《塔瑞斯世界》《三角洲行动》《星之破晓》《世界启元》《宝可梦大集结》等,涵盖MMOPRG、射击、动作、SLG、MOBA等多个品类。其中《地下城与勇士:起源》是目前腾讯游戏最具影响力的一张牌,该游戏已确定将在5月21日上线。汇丰环球预计,《地下城与勇士:起源》今年上线后,首年收入有望达58亿元,相当于腾讯游戏本土市场收入的4%,并认为2025年该游戏收入可能进一步上升至110亿元。

手游之外,腾讯在端游市场的巨大优势往往未被重视。2021年腾讯财报中曾披露端游收入为453亿元,结合游戏工委数据,当年全国端游市场实际销售收入588亿元。据此估算,2021年,腾讯在国内端游市场的份额高达77%。尽管近两年关于端游的分析数据较少,但从一些热度统计榜单上可以看到,腾讯的端游产品依然名列前茅。

根据顺网科技发布的网吧游戏热力榜显示,2024年3月国内热门端游中,《英雄联盟》《穿越火线》牢牢占据前二位置。此外,去年新上线的《无畏契约》《命运方舟》《全境封锁2》,目前已经收获了稳定的用户群体,其中《无畏契约》的热度升幅明显,在顺网科技旗下顺网星研社的热力榜中已连续9个月排名前五。

根据游戏工委发布的《2023年中国游戏产业报告》显示,去年国内主机游戏市场实际销售收入同比增长22.93%,增速明显高于手游、PC,反映主机游戏近年受到越来越多玩家的关注。包括腾讯在内的多家游戏厂商积极引进switch游戏的同时,也与国内游戏开发者广泛开展合作,构建主机游戏生态,推动国产游戏登陆主机平台。据金十数据的不完全统计,2023年至2024年期间共有21款Switch游戏获批(其中9款为国产游戏),在30款主机游戏中占比高达七成,远超同期国行的微软Xbox和索尼PS平台。

三、战略投资+全球发行,腾讯游戏出海的“一体两翼”随着国内游戏厂商的技术日益成熟,再加上精准的本地化运营,海外市场已经成为中国厂商的第二大战场。腾讯游戏亦在全球游戏市场具有重要影响力。随着近年出海步伐提速,游戏业务甚至已成为引领腾讯国际化的最强力量。2023年,data.ai的年度发行商大奖名单显示,在《王者荣耀》的带领下,腾讯游戏从2017起已连续七年蝉联全球游戏发行商收入冠军。

海外收入的增长也体现在腾讯财报上。2023年腾讯来自海外市场的游戏收入达到532亿元,在腾讯游戏总收入占比首次提升至30%,该占比是自2021年第三季度首次公布国际市场收入以来的新高。

得益于早年就开始海外布局,腾讯游戏在国际市场上占了先机。通过战略投资+全球发行,腾讯游戏能够深度参与全球游戏市场。

投资方面,腾讯游戏最为人熟知的收购分别是拳头游戏和Supercell,前者拥有《英雄联盟》等一系列佳作,后者则拥有《荒野乱斗》《部落冲突》等多款长青游戏。

此外,近年一批有口皆碑的3A大作,背后都有腾讯游戏的身影。比如出品《博德之门3》的研发商拉瑞安,以及《最后纪元》的研发商Eleventh Hour Games,都获得腾讯的投资。其中,《最后纪元》是Eleventh Hour Games推出的首款产品,而腾讯在早期测试阶段就关注到这个产品,并在2021年完成对Eleventh Hour Games投资。今年2月上线后,《最后纪元》的最高同时在线玩家数一度接近26.5万。

在全球高日活游戏上,“腾讯系”的身影同样无处不在。据data.ai统计,今年3月全球手游DAU排行榜中,前12款产品有7款属于“腾讯系”,其中排在第一的《罗布乐思》和第二的《Garena Free Fire MAX》, 腾讯在2020年参与了前者开发商Roblox 的G轮融资,后者则持有其开发商Garena股份39.8% ,是Garena的最大股东。

排名第三的《荒野乱斗(Brawl Stars)》开发商正是Supercell,目前该游戏的DAU已稳定在5000万以上,今年3月22日时还创下6896万的新高。另外,2015年被腾讯全资收购的Miniclip拥有多款爆款休闲游戏,包括《地铁跑酷》《8 Ball Pool》《Triple Match 3D》等,其中《地铁跑酷》在全球日活跃用户规模上排名前五。

在全球发行方面,近年在海外异军突起的《胜利女神:妮姬》《PUBG MOBILE》,都是腾讯游戏在海外潜心耕耘的成果。其中《胜利女神:妮姬》在2022年末上线至今,其移动端全球流水已经突破38亿元人民币,2024年有望进入“10亿美元俱乐部”。

《PUBG MOBILE》则是腾讯游戏海外市场最具影响力的产品,根据Sensor Tower的数据显示,截至2023年12月,《PUBG MOBILE》的总收入逼近45亿美元,其中2023年下半年收入接近5亿美元。

四、结论1、近年每次有新兴赛道出现,只要腾讯游戏未能占领,就有唱衰的声音认为腾讯游戏已落后于市场,事实证明这种说法站不住脚,腾讯游戏的“新一线梯队”崛起是最有力的回击。

而所谓的新兴赛道,也不一定具有广阔的市场空间。从过去几年游戏市场的表现看,一些新兴赛道也存在市场容量有限、产品供给过多的问题,例如二次元赛道曾在过去三年吸引了大量厂商的关注和入局,但只有极少数游戏能保持优秀表现。根据游戏陀螺的统计,2023年有多达19款二次元游戏宣布停运,还有4款二游尚未上线便宣告关停。

更何况,认为腾讯游戏有能力占据所有赛道也并不现实。一个百花齐放的市场,除了头部厂商外,还应该有足够多的中小厂商推动市场繁荣,而且维持适度的市场竞争,对游戏玩家和厂商来说都是利大于弊。

2、从现有游戏表现、未来产品储备和投资布局等维度综合来看,腾讯游戏仍在行业中保持明显的领先优势。在2016年至2023年期间,腾讯游戏只用了8年时间便实现收入规模的翻倍增长,证明腾讯游戏具备较高的成长性,短期的业绩波动并不影响腾讯游戏的长线向好。2024年腾讯游戏将进入新一轮产品周期,《地下城与勇士:起源》等大作的上线将在未来三至五年内撑起腾讯游戏的业绩。