1.1

红利策略的有效性可以通过在理论与实证层面进行研究论证

红利策略的投资逻辑是“资产的价格是其未来现金流的折现值,长期来看,股利再投资是股票投资收益的重要组成部分”,主要投资高股息率、高现金分红的股票。目前市场上以红利策略为核心编制的红利指数种类繁多,它们具有较高的分红收益,红利指数筛选出来的股票分红可观,以现金红利收益作为对业绩形成一定支撑是红利指数最大的特点之一。

1

理论层面

第一种角度从理论层面出发,认为公司红利可以预测其未来的经营状况,进而将股息率用作预测该股票未来收益率的工具。

2

实践层面

另一种角度从实践层面出发,直接利用股息率构建投资策略,关注红利策略的长期收益。

1.2

红利策略逻辑性的三个维度

红利策略的逻辑性可以通过三个维度来展示:投资者维度、企业维度和估值维度。

图:红利因子策略逻辑的三个维度

资料来源:华泰研究

1

投资者维度

高分红的企业将投资回报兑现为现金流,为投资者提供了更强的流动性。同时,企业留存收益的再投资会有较高的不确定性,对相对成熟、进入稳定运营阶段的企业而言尤为如此,而为投资者提供当期的收入则具有“落袋为安”的稳健性,即著名的“一鸟在手”理论。

2

企业维度

企业分红也是反映其运营状况的信息渠道。“信号传递理论”认为,股利是管理者向外界传递公司未来盈利能力信息的方式,如果预期公司的发展前景良好,管理者就会通过增加股利的方式,将良好预期传递给投资者和市场。同时,企业分红指标与公司的利润和现金流保持着较强的正相关关系,盈利表现优秀的公司拥有发放高红利的基础。

3

估值维度

红利策略以股息率指标最为常用;股息率既体现了企业的分红水平,也能从派息层面反映个股的相对估值水平,是典型的估值指标之一,与常见的价值因子相关性较高。

1.3

红利因子在低利率及利差走阔的环境下具有更高的配置价值

1

红利策略在高利率环境下表现欠佳,在低利率环境下表现良好

利率对红利策略有效性有一定影响,一方面是由于利率下行时高股息率的股票收益率相对偏高,另一方面是由于红利策略的收益来源于股息,这使得红利指数产品具有“类固收”的性质,机构投资者在低利率环境下倾向于利用这类产品替代固收产品以提高收益。

从2006年1月开始截至2024年1月的中国国债10年期收益率与中证红利指数净值,可以看到,二者长期呈负相关关系,红利指数产品在股息率明显高于国债收益率的时候,可以作为债券的替代品进行配置。而当前中国10年期国债收益率处于低位水平,有利于红利指数的表现。

图:中国10年期国债收益率与中证红利指数净值走势长期呈负相关

资料来源:Wind,华泰研究

2

期限利差走阔,红利策略有效性也会得到增强

红利策略投资标的一般是具有高股息率、能稳定分红的企业,这类企业一般处于企业生命周期的成熟或衰退期,大额分红有利于维持一个较高的ROE水平。与之相对,处于成长期的企业分红意愿较低,但在未来可能带来更高的收益。从这个角度看,稳定分红公司可以比作是有固定利息的短期债券,而成长型公司则可以比作是未来才开始计息的长期债券,二者之间存在着期限溢价。

使用10年期国债到期收益率与1年期国债到期收益率之差作为期限利差,当期限利差增大时,长期债券的贴现率增大,短期债券的投资收益更高,同理,此时,相较于成长型公司,稳定分红公司更值得关注。中证红利相对于中证全指的超额收益同比和期限利差的历史走势可以看出,二者具有一定的正相关性,如2005年-2007年、2010年-2013年和2021年-2023年区间,期限利差的走阔(收窄),往往伴随着红利指数的超额收益上升(下降),不过当期限利差处于低于0.5%的水平时,如2015年-2017年和2023年下半年,红利指数的超额收益并不一定会降低,体现出红利策略一定的抵御风险能力。而2024年至今,中国国债的期限利差呈上行趋势,有利于红利策略的业绩表现。

图:期限利差和红利指数超额收益在多数时间内呈现一定的正相关性

资料来源:Wind,华泰研究

1.4

红利指数在A股市场震荡和下行阶段防御属性较为突出

红利因子具有筛选出在中长期业绩表现优越的股票组合的能力。红利因子具有良好的单调性,有助于甄别出市场中值得投资的价值型股票。中长期业绩优势明显,在长期可以为投资者提供良好回报的同时也会提供可观的现金分红,符合追求长期稳定投资收益的机构资产配置需求。

红利因子有助于把握盈利稳健的公司的增长潜力。红利因子作为公司估值的重要指标,包含了公司的盈利能力信息,和财务类因子的相关性、相关系数的稳定性均明显强于非财务类因子。其中净利润和市值的相关性最为明显,与净利润的强正相关表明公司持续较佳的盈利能力是其分红的重要基础,与市值因子的强正相关性表明市值较大运营稳健的公司更倾向于分红。这使得红利因子可以把握住盈利稳健的大公司的增长潜力。

红利主题的产品具有很强的防守性和逆周期性,其选择的企业一般市值较大、运作和分红均较为稳定,对投资组合的价值下跌具有一定的减震作用,可以抵抗震荡市的波动。

对比2006年1月到2023年11月国内主要红利指数与中证全指、深证成指和沪深300指数,并将市场分为上行、下行与震荡三种情况,可以发现,在震荡区间中,比如2011年8月至2014年1月、2016年1月至2018年1月、2021年1月至2021年12月,中证红利指数的走势优于中证全指、深证成指和沪深300指数。

图:不同市场行情下红利指数业绩表现

资料来源:Wind,华泰研究

统计结果显示,在震荡行情和下行行情中,红利指数一般能跑赢对应的基准指数,获取较高的超额收益,再次验证红利策略的防守性和逆周期性的特征。

此外,2022年至今,A股市场处于震荡的行情中,而红利指数,尤其是中证红利指数在这段时间内获得了39%的超额收益,业绩表现突出。

图:不同市场行情下红利指数相对基准的超额收益

资料来源:Wind,华泰研究

1.5

当前A股动能积蓄,红利策略投资正当时

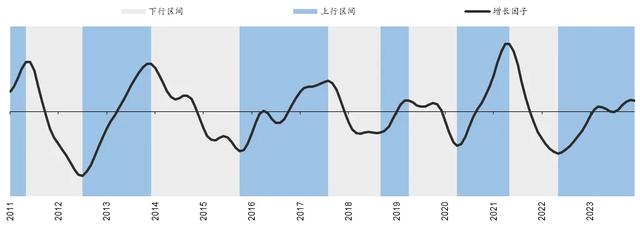

国内权益市场的投资价值受到宏观经济环境的影响。以制造业PMI同比增速作为基准,结合工业品产销量、房地产相关指标以及货物周转量等指标构成增长因子,主要用于刻画国内的经济增长周期变动。

一般而言,增长因子和股票资产的关联最为紧密,当增长因子上行时,企业盈利回暖,带动股价上行,反之亦然。目前增长因子处于震荡行情,但从代理指标上看,发电量等工业产量指标的循环项同比依然呈上行趋势。近期工业生产数据表现稍转好,国内经济基本面回升向好,权益市场动能正在积蓄,未来上行潜力较大。

图:增长领先因子历史走势

资料来源:Wind,华泰研究,统计区间2011.1.31-2023.12.31

低利率、期限利差走阔、市场动能积蓄而暂时处于偏弱震荡行情,三者叠加下,红利策略投资价值或值得关注。在沪深300和全A股的股票池中统计因子的月度RankIC水平,可以发现,与红利策略高度相关的股息率因子,近一个月在全A市场中的Rank IC值达到了17以上,在沪深300股票池中的Rank IC值达到了27以上,优于其它经典因子的表现。

左表:经典因子在全A股股票池中的Rank IC水平

右表:经典因子在沪深300股票池中的Rank IC水平

资料来源:Wind,华泰研究,数据统计频率为月频,数据截至2024.1.5