飞天茅台从年初到现在,跌幅近600元。价格跳水害苦了白酒板块。

以前大家都指望茅台提价给行业高端化留下空间,现在茅台都不坚挺了,白酒高端化逻辑面临崩塌。中证白酒不到一个月跌了15%,如果和2021年的高点算起,中证白酒跌了近50%。

近乎腰斩的白酒板块估值已经掉到21倍PE。而20倍对行业有分水岭的意义,毕竟中证白酒2019年这一波的起飞,正是始于20 倍市盈率。如今白酒重回20倍,投资人可以入手了吗?

本文持有以下观点:

1、白酒的实际基本面要比业绩表现弱。2019年上市酒企平均经营现金流是净利润的1.03倍,但到了2023年经营现金流只有净利润的91%。说明有些酒企开始给下游宽松的赊销政策,业绩并没有完全转化为真金白银。

2、支撑白酒消费的土壤不在了。白酒风行与特定时期特定人物的偏好相关,现在无论是人口结构的变化还是经济转型,都使白酒的需求基本盘出了问题。

3、省级龙头相对强势,但长期难逃下行周期。省级龙头靠省内基本盘以及省外市场扩张保持了成长性。但部分省级龙头的省外高增长源于放宽了经销商信用政策,导致库存酒占比高企,业绩被透支。

/ 01 / 基金经理还在跑

重回20倍的白酒可以抄底了吗?不妨抄抄作业,看看基金经理怎么做的。

在今年大多数时候,重仓白酒的主动型基金的净值波动和白酒指数的日收益率之间的相关系数稳定在 92%左右,但到了5月下旬白酒板块相关系数明显下降到74%,说明重仓白酒的基金出现了调仓迹象。

基金经理出逃也不难理解,虽然白酒估值回到了2019年的低位,但白酒的基本面也不是那个基本面了。

如果只从业绩上看,2023年白酒板块营收同比增速15.9%,净利润同比增速19%,和2019年的白酒板块增速相差不大。但纸面的业绩增长并没有完全转化为企业的现金白银。2019年上市酒企平均经营现金流是净利润的1.03倍,但到了2023年经营现金流只有净利润的91%。

考虑到白酒企业靠强势的产业地位,一般都是先款后货的结算方式,经营现金流应该高于净利润才对,但最新的经营现金流只有净利润的9成,说明酒企开始给下游更宽松的赊销政策。

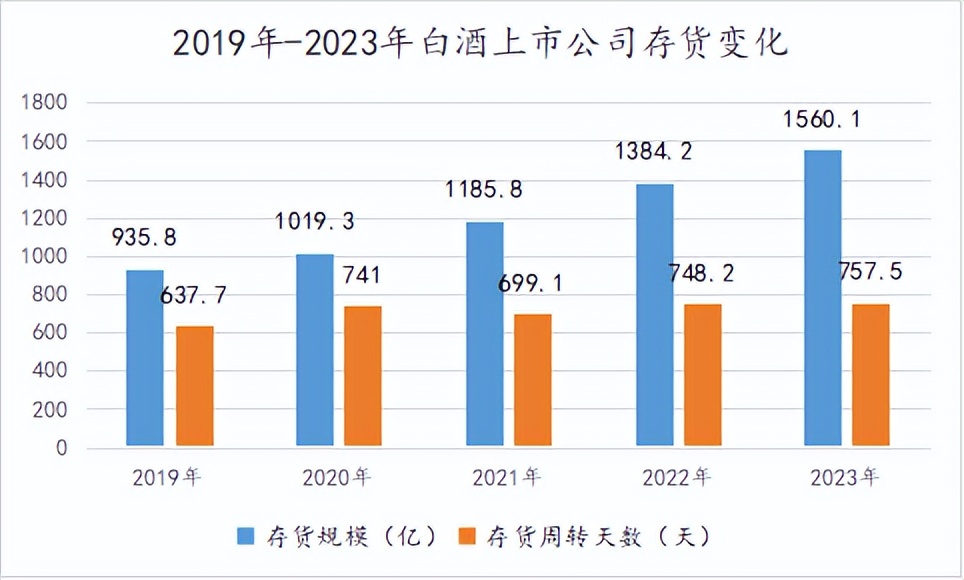

开始给下游宽松的赊销政策,是因为白酒已经形成了堰塞湖,大量库存积压在渠道中。2019年-2023年,白酒上市公司存货规模从935亿大幅攀升到1560亿。存货周转天数也从2019年的637.7天增加到2023年的757.5天。

两者结合只能说明酒企的货越来越不好卖了,很多产品没有留到终端用户手中,而是留在了经销商仓库里。

渠道压货一时爽,一直压货火葬场,把货压给经销商虽然还能实现明面的业绩增长,但渠道总有撑不住的那天,今年飞天茅台跌幅近600元/瓶,经销商纷纷踩踏式降价销售,很多酒商暂停收货,就是行业库存破灭的信号。

显然此时的酒企在渠道埋的雷正在引爆,实在不适合抄底。那为什么白酒库存现在开始引爆了?

/ 02 / 支撑白酒消费的土壤不在了

很多投资人喜欢将白酒和可乐对比,认为两者成瘾性强,用户粘性高。

可乐是基于基因中对于糖分的渴求,这种需求是一种基因层面上瘾性行为,可口可乐已经用全球用户和百年增长证明了这一逻辑。

酒精虽然也有成瘾性,但并不是所有人的偏好,白酒也还没证明自己能穿越历史周期。白酒号称千年历史,但它成为主流也就是这几十年的事。要知道,直到上世纪50年代前,黄酒的全国产量也是白酒产量的1.5倍。

白酒风行,与特定时期特定人物的偏好相关。基建曾经是拉动我国经济增长的引擎,而基建竞争同质化,产业利益错综复杂,白酒就是拿单工具,被嵌入到了基建产业链中。

基建的商用场景也构成了高端白酒的需求大盘,比如茅台商务接待占比 50%,礼品占比30%,宴会占10%,剩余才是自饮等需求。可以说正是基建大潮拉起了白酒的黄金时代。

但现在无论是经济转型还是人口结构变化,都使白酒的需求基本盘出了问题。经济已经从基建拉动转型到新质生产力。新质市场化程度更高,更少依赖潜规则,更多依赖硬技术,白酒的硬通货属性也就减弱了。

说个数据,基建行业用于接待、商务宴请环节的费用通常不低于项目预算的1%。而新质生产力中的计算机行业,业务招待费仅占营收的0.14%。意味着高端白酒的绝大部分商用场景没有了。

商用场景少了,自饮需求也很难顶上来。人口结构变化后,年轻人对白酒认可度越来越低。无论那些认为“年轻人不喝茅台酒,那是他们还没长大”的人嘴在硬,也无法改变原价几十元的茅台冰激凌现在9块9甩卖的现实。

白酒能成为上一代人的消费偏好,离不开酒桌文化中,白酒作为一种服从性测试工具带来的优越感,以及攀比之风带来的消费品炒作土壤。

但如今经济降速,中产不再炫名牌,打工人不再炫工资。越来越多人从消费主义幻境中清醒,低欲望的路上的人们越走越多,炒作高档白酒的土壤也没有了。

当时代因素褪去后,酒作为饮品,主要原材料乙醇却是喝一滴都伤脑的致癌物,也实在不符合现在年轻人的健康追求。

说到底,是人的需求创造市场,然后商家去迎合市场。而不是绑架民族文化,让人去适应一个老旧的市场。

/ 03 / 白酒资金流向了哪里?

在今年白酒的颓势中,板块分化很严重。

A股市值前列的白酒公司大体可分为三类,全国化名酒如茅五泸、泛全国化高端酒(有时候也称二线名酒),如水井坊、酒鬼酒等、强势的省级龙头如山西汾酒、古井贡酒等。

其中,茅五泸股价走势大体上稍稍领先白酒大盘,省级龙头表现相对强势,2月至今,古井贡酒、山西汾酒、迎驾贡酒等股价涨幅依然在10%以上,是同期A股涨幅最靠前的三家酒企。泛全国化高端酒表现最拉胯,水井坊、酒鬼酒跌幅在20%上下。

出现这种差异也不难理解,茅五泸作为全国化龙头,有品牌加持,业绩依然能跑赢大盘。而泛全国化高端酒既没有稳固的省内市场基本盘,在全国化中又竞争不过茅五泸,业绩下滑最严重,2023年酒鬼酒营收下滑了30%。

反观强势的省级龙头,本身就牢牢占据着省内市场基本盘,在这个基础上又能靠省外市场的逐渐扩张,获得高于行业的增长,2023年古井贡酒、山西汾酒、迎驾贡酒营收同比增速都在20%以上,跑赢茅台。

虽然增速领先大盘,但在白酒库存高企的逆周期下省外扩张,省级龙头的扩张之路也并不如表面业绩看的那么顺畅。

以山西汾酒为例,从2017年到2022年,汾酒省外营收增速是省内营收增速的三倍多,省外营收占比也从39%提高到61%。但汾酒业绩有透支之嫌。

2023年山西汾酒库存商品规模占存货比例高达44%。同期贵州茅台只占4.7%,洋河也只占到15.8%。库存商品是待销售的成品酒,事关产品动销,库存积压越多,公司之后的业绩增长也更乏力。

汾酒库存高于行业是省外扩张太激进,一来,汾酒给省外经销商放宽了信用政策,并没有维持白酒业内普遍的“先款后货”结算模式,而是以赊销方式给货。二来,汾酒还允许经销商用银行承兑汇票充当货款支付,减轻了经销商的现金支付压力。

由此看来,虽然省级龙头的业绩现在看起来表现尚可,但长期不容乐观。一个企业可能因为种种因素阶段性的摆脱周期影响,但长期看,它们的命运终究逃脱不了产业周期的地心引力。

酱香科技,强国之本,是你们不懂!还不赶紧为国接盘!当然了,你们接不完……[呲牙笑][呲牙笑][呲牙笑]