滴滴一季度又亏损了。

滴滴在今年一季度实现持续复苏,营收同比增长15%。核心平台的交易总额(GTV)达到922亿元,较去年同期增长了26.9%。然而,由于销售和营销成本的增加以及司机运营费用的上升,净亏损扩大至13.5亿元,打破了此前连续两个季度盈利的局面。

在场外交易的滴滴,目前的价格是4.61美元,远低于14美元的IPO价格,当前的PS只有0.84倍。

行业领头羊固然如此,在港股IPO排队的小弟们理应以滴滴马首是瞻,在目前的经济环境中,多数公司在亏损的情况下难以获得高估值。

以曹操出行为例,在2021年完成B轮融资后,当时曹操出行的交易前估值为170亿元,如果曹操出行现在的IPO估值要高于当时的170亿元估值,那么以2023年公司收入106.7亿元计,其PS将为1.6或以上,远高于滴滴的0.84。

因此,除非是曹操出行能说一个远比滴滴吸引的发展故事,不然真不知道曹操出行如何撑得起比滴滴更高的估值。

一、重资产模式并不性感

成立于2015年的曹操出行,是网约车市场里的一名老将,孵化自全球最大汽车集团之一的吉利,并且在前三年里一直是中国网约车平台GTV的第三名。

在2023年,滴滴实现首次年度盈利的同时,曹操出行也宣布毛利转正,并在该年最后一个季度实现5.0%的经调整EBITDA率。

在曹操出行的认知中,实现盈利的关键在于有效控制车辆成本。车辆的购买、维护及能源补给等相关费用会大大削减其潜在收入,因此必须从这些方面入手节流。

为了解决这一难题,曹操出行借助吉利的整车开发能力,从源头控制成本,为出行方案直接制造定制车。截至最新数据,公司已在24个城市部署了约31,000辆定制车的自有车队,这是中国网约车平台中的最大规模。

目前,曹操出行运营着枫叶80V和曹操60两款定制车,其最大的特点是具备充电和换电功能,能有效节约成本。例如,曹操60的TCO(总拥有成本)为每公里0.47元,与不具备换电功能的电动车相比,少了40%。

截至2023年,这些能够减少TCO的定制车占到总运营车队的50.7%,成为该年曹操毛利率显著提升的重要推动因素之一。

(曹操)

且从23年下半年开始,在吉利集团的帮助下,曹操出行有资源向第三方销售其最新的定制车。车辆销售收入由2022年的32.2百万元增加至2023年的114.6百万元。

从借助母公司低成本拿到车辆资源,到提供打车服务,再到卖车,曹操出行不仅从源头直接控制车辆成本还多元化了收入来源。这种商业模式在网约车行业中非常新颖,但成效并不显著。

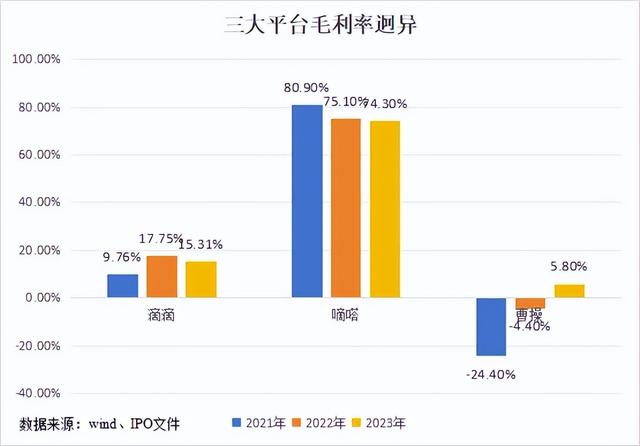

尽管公司的收入从2021年的72亿元增长至2023年的107亿元,毛利率也从-24.4%提升至5.8%,但这些进步仍无法掩盖其双高位数的净亏损率,累计亏损约70亿元的严峻现实。

前有盒马、叮咚的生鲜电商,后有美团和京东到家的本地生活,重资产+互联网平台的模式最易亏损、最难盈利。曹操出行业务跨度之大令人咋舌,但与网约车平台奉行的轻资产模式格格不入。低成本拿到车辆和增加卖车业务,对吉利集团来说是扩大了销路和新能源产品的销售占比,但对曹操出行而言,却并不能拉近与滴滴的差距,与之形成有力竞争。

二、差距还是很大

2023年,滴滴首次实现年度盈利。通过加大补贴力度,持续在多地推出“5折券”“无车免单”等优惠措施,滴滴的日均订单量达到了3190万,创下历史新高。然而,首次盈利的关键却是因为将智能汽车业务“达芬奇”以58.35亿港元出售给小鹏,使得年底结账时实现了约5亿元的净利润。

自2021年4月成立“达芬奇”以来,两年时间里累计亏损了34亿元。为了实现降本增效,并增加现金储备以应对市场竞争,滴滴决定不再扩大短期内无法实现可观营收的重资产投入

相比之下,曹操出行却在重资产的B2C道路上,一往情深。

在网约车市场,滴滴、曹操、嘀嗒都是主要参与者,但三者的毛利率完全不同。嘀嗒以顺风车业务为主,司机是素未谋面的兼职人员,采用完全的C2C模式;滴滴业务广泛,既有专车司机,也与出租车等运力提供方签订合作协议,整合优质上游资源,属于S2B2C模式。而曹操出行则更进一步,对上游供应链的渗透程度更深,采用的是更重资产的B2C模式。

在曹操一次8块8的出行服务收入中,扣完6块9的司机报酬,1块2的汽车折旧,两毛的聚合平台佣金这些销售成本后,剩下的0.5才是自己的,从造车链就开始布局的曹操看似对车辆成本有很好的控制能力,但最终喝到的汤,比广东食堂的还要清淡。

薄利就要多销。我们明白这道理,看来IPO文件制造人更明白这道理。下图是弗若斯特沙利文给出中国共享出行行业的市场规模的预期,2018年至2023年的复合年增长率为6.4%, 2024年至2028年的复合年增长率预期将高达20.6%。

我是认同未来中国共享出行行业的渗透率将会逐步提高,但是一下子从6.4%到20.6%,这似乎不太真实,很值得我们保留意见。

不过共享出行的成本优势和用户流量分散化等因素确实可以驱动市场发展。

例如,网约车的每公里成本只有约2.70元,比私家车4.50元低了将近40%;此外,2023年来自聚合平台的订单占到网约车总订单的30.0%,较2018年的3.5%大幅增加。

而聚合平台的流量引导也是曹操出行发展快速的重要原因之一。

2023年,将向第三方聚合平台支付的佣金增加107.4%至6.67亿元后,曹操的GTV同比增加了37.5%。来自聚合平台订单的GTV在总GTV里的比重也从2022年的49.9%上升至2023年的 73.2%。如今的曹操出行极度依赖聚合平台给自己发放订单。

但聚合平台因为吸纳了大量以较低的价格接入的中小网约车公司,导致平台以低价优先的原则分发流量。而资产负担更重、运营成本更高的曹操出行,其客单价往往比竟对更高。比如,2023年曹操出行27.3元的平均客单价就比滴滴的25.3元,高出两块。

所以这也是其中一个原因导致,尽管一直位列中国网约车平台前三名,但从GTV绝对值来看,曹操和滴滴的差距依旧巨大。

除非曹操管理层有明确可行的计划说服市场,不然在目前依旧亏损且GTV 差距没有拉近之前,更高的估值只会让曹操出行背负更高的风险。

三、估值过高风险过大

曹操出行的估值似乎是个缝合怪。既有网约车的共享经济,又融合了B2C模式管控TOC的优势,还触及了汽车销售领域。然而截至2023年,公司96%以上的收入仍来自出行服务,且2019年开放加盟,允许加盟商自带车辆后,又开始向S2B2C模式转变。本质上,估值仍需与滴滴进行比较。

做了十几年网约车的滴滴,至今也没能正儿八经实现全面盈利。曹操的处境就更尴尬,虽然借助聚合平台,公司GTV实现了两位数的同比增长,但聚合平台如今的GTV增长正变得越来越困难。

自2023年开始,交通运输部等五部门就联合发布《关于切实做好网约车聚合平台规范管理有关工作的通知》,明确要求做好网约车聚合平台规范管理工作。在明确文件要求下,对聚合平台的监管力度将日趋严格,整顿期间也就无法维持高速增长。

今年4月,网约车监管信息交互系统共收到8.97亿订单,环比增长0.6%。其中,聚合平台完成2.32亿单,环比下降3.6%。占总订单的比例由23年的30%下降至26%。

这一趋势对于70%以上订单来自聚合平台的曹操而言,是一个巨大的不利因素。如果不能借助聚合平台实现GTV的快速增长,曹操不仅难以通过薄利多销来弥补亏损,在财务状况不太健康下,甚至日常运营都面临风险。

截至2023年,曹操出行的短期债务为52亿元,长期债务为24亿元,而现金及等价物只有5.8亿元。窘迫的境地让孵化自全球最大汽车集团之一的曹操出行,在公开市场筹资以偿还利息。

李书福通过旗下的Ugo Investment Limited持有曹操出行83.9%的股权,是公司的实际控制人。在2018年吉利集团年会上,李书福曾对曹操出行的高管们表示,“你们要做就把这个行业做好,如果你们超越不了滴滴,就不是成功者。”在李书福的预期中,曹操出行是要超越滴滴的,现在看来一级的估值倒是超越了,还超越了二级的吉利汽车和亲哥极氪。但目前的市场环境和经营策略都难以帮助企业实现高速增长,较高的PS只会带来更高的风险,来到二级市场,究竟是什么估值就不好说了。

四、结语

从嘀嗒坚守顺风车到滴滴尝试后又卖掉达芬奇,市场参与者普遍遵循一个原则:在价格战未结束之前,避免将网约车业务发展为运营成本高昂的重资产模式。但孵化于吉利旗下的曹操,有着天然的制造业色彩。尽管,李书福对这种模式信手拈来,但曹操出行对这种模式似乎有些消化不良。

在未来展望中,曹操出行计划启动无人出租车(Robotaxi)项目。但根据通用汽车旗下Robotaxi早期探索者之一的Cruise自2016年起累计亏损超过600亿元人民币的记录来看,曹操出行似乎又选择了一条短期无法盈利还要烧大钱的道路。

B2C模式既无法实现高毛利,聚合平台又存在增速放缓问题,新业务还要烧大钱,种种分析表明,曹操出行难以说服市场接受远高于滴滴的估值。