安井食品是速冻行业龙头,过去多年都保持了不错的增长,无论是营收还是利润增速基本在15%以上,可以说是相当完美的成长趋势,是速冻食品行业内唯一规模超过百亿的企业。

但就是这样的成长情况,安井食品的股价已经跌了三年多了。直到今年,股价才有所反弹。而近期高管拟减持股份,又把安井刚抬的头摁了下去,如今市盈率仅有15倍左右。

安井是哪里出了问题?

一、财务健康,突然乍富

思路上,我们需要确认的是,安井食品难道是通过报表调节的假增长?

但从财报上看,安井的情况还是比较出色。

随着安井的快速增长,安井的毛利率保持的还算平稳。2020年毛利率突然下降,是因为会计准则把运费从销售费用挪到了营业成本,但后续毛利率又逐步走高,应该有产品涨价的因素。

与此同时,安井食品的各项费用趋势基本都是呈下降趋势,从而导致净利率持续走高。

再看资产负债表,目前安井身上有53.15亿元的现金和12.32亿的交易性金融资产,加起来65亿元的现金资产。而短期负债只有2.26亿,长期负债0.01亿,可以说是相当舒服。而这么多钱,主要来源于2022年的56亿元的大额定增,公司一下就富有了。但是从这两年的财报数据来看,这笔钱基本没动,就吃点利息。

也正是由于安井没有好好利用这笔钱,导致ROE大幅下滑,2022年ROE为10.72%,相比2021年的14.66%下跌了近4个百分点,2023年有所回升到12.1%。

最容易虚增收入的应收款项,这两年反而是有所下降,相比营收整体规模也不大,基本不成问题。

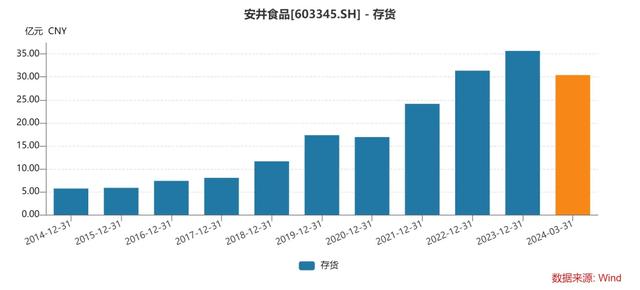

资产负债表里比较突出的问题是存货持续的上升,但是这是从数值上看,如果结合整体资产规模,存货的占比其实在缩小,绝对占比也不大。

而在现金流端,安井的资本开支一直不少,还有两三笔比较大的投资,整体的自由现金流其实比较一般,这可能也是被市场看淡的原因之一吧。

整体来说,安井的财务表现不错,但是基于其所在的行业和商业模式,需要不断扩张来建立优势,也就使它的资产回报难以沉淀下来。同时对于安井是否能够用好手上的钱,市场的信心不足。

二、行业趋势降速?

安井食品的营业收入主要由火锅料制品、米面制品、菜肴制品三大品类贡献,2023年营收分别占比50.1%、18.12%、27.96%。

公司按照这“三路并进”的经营策略,算是行业里比较勤奋的一个企业。

火锅料制品占比一半,是安井的主要业务板块。受益于火锅赛道作为餐饮行业重要子行业,标准化程度高,模式可复制性相对较强,火锅料制品也经历了一段时间的高速增长。

火锅料主要包括速冻鱼糜制品(仿蟹柳、鱼豆腐等)和速冻肉制品(霞迷饺、撒尿肉丸等),属于速冻食品行业。

当前,我国速冻食品行业各板块处于不同发展阶段。速冻鱼糜制品和速冻肉制品逐渐步入成熟期,增速有所放缓。据 Frost&Sullivan,2021 年中国速冻食品市场规模为 1755 亿元,其中,火锅料制品是速冻食品第二大细分领域,2021 年火锅料制品市场规模为 520 亿元,同比+13%。仅从鱼糜制品行业发展看,据中国渔业统计年鉴数据,2017 年后鱼糜制品进入存量竞争,供给端产量出现下滑,火锅料行业也基本步入成熟期,高速成长阶段已经过去,目前行业增长较为稳定。

但B端餐饮连锁化率和C端消费渗透率的加大,带来了此类产品定制化和中高端化需求的提升,该类产品仍有较好的结构化发展机会。

安井在渠道上B端C端兼顾,一方面在具备优势的开放式小B端渠道保持竞争力,顺应餐饮连锁化率提升和新零售平台产品定制化需求增加的市场趋势,进一步拉大与主要竞争对手的差距,市场占有率不断提高;另一方面顺应行业朝C端中高端化的发展趋势,通过产品结构升级提高企业盈利能力。

渠道和规模是这个行业少有能拿得出手的竞争优势了。

火锅料行业进入壁垒不高,产线投资、技术工艺成熟,速冻火锅料产品同质化程度高,自动化加工程度高,影响火锅料口感的主要是含鱼糜/肉量。扩张规模降低成本,以及能够触达多少消费者,是这个行业的关键。

速冻面米制品方面,行业已处于成熟阶段,呈现出主食化发展的趋势,需要走差异化创新成为新的增长点。

其中,传统老三样(即水饺、汤圆、粽子)目前已处于成熟阶段后期;发面点心类产品则处于成熟阶段前期,烧卖、手抓饼、蒸煎饺、馅饼、小笼包等新式面米制品仍广受消费者欢迎。安井将坚持“主食发力,主菜上市”的产品策略,瞄准主食类板块,利用爆品思维打造大单品,在原有发面类产品的基础上,优化产品结构,继续做强做大主食类单品。

安井未来主要的看点在于预制菜业务。2023年,公司速冻菜肴制品收入达39.27亿元,同比增长29.84%,占总营收的 27.96%。快速超越了速冻米面业务的规模。

预制菜是确定性强的朝阳赛道,未来渗透率提升逻辑顺畅、趋势明显。中长期视角下,面向B 端的酒店预制菜处于高速发展前期。我国餐饮人均消费及连锁化率的提升,餐饮市场的进一步扩容将有效支撑预制菜B端需求。面向C端客户的预制菜则处于萌芽阶段,随着生活节奏加快,C 端市场同样前景良好,空间广阔。

但预制菜的缺点也很明显。和安井的其他两个业务一样,行业的的门槛都不高,只有做到了足够大的规模,才能说有一定的竞争力。行业格局基本都较为分散,谁都能进来掺和一脚。安井发展预制菜和原有的业务也算相辅相成。安井经过多年发展,已形成了以华东地区为中心并辐射全国的营销网络,也能一起利用上。

但是预制菜不是一个轻松的行业。这个行业品种多样,你需要不断关注市场上有没有什么创新,并且做大了需要产业链上下游的多方面整合。安井坚持每年聚焦培养 3-5 个“战略大单品”,现有近400个品种,品多种就容易产生库存和损耗,提高花费降低回报,但是为了扩大规模抢夺份额又不得不这样做。

安井的一个竞争思路就是把销售和研发属地化。辖区销售达到一定规模后就地布局建厂,以节约运费、提高市场反应速度、快速产生效益;安井现在全国基地布局基本完成,并通过在生产基地所在区域开展属地化研发工作,不同生产基地分别负责某一品类的新品研发,一旦产品合适就快速上量,快速蚕食区域性竞争对手的市场份额。

可以说安井做的就是一种麻烦的生意,事情多又累,别人虽然也能做,但是未必看得上,也懒得去拓展市场。一旦运营不佳,本来就赚的不多,可能反而要亏钱。比如三全食品、海欣食品、惠发食品差不多就是类似的情况,赚个辛苦钱。

三、没有股东回报意识

相比行业其他类似的公司,安井还是比较努力进取的,所以能够持续保持漂亮的增长。

安井的高管团队均是请来的职业经理人,高管对公司均有持股,与公司利益深度绑定。

从公司过去的发展来看,管理层在经营方面确实比较专业。但公司在股东回报方面,做的一般。

2022年3月,安井食品非公开发行股票,募资56亿,绝大部分都躺在银行吃利息,降低了公司回报,也压制了估值水平。

而后控股股东福建国力民生科技发展有限公司更是一路减持,直到2023年9月,公司控股股东股权结构变动,实控人发生变化,国力民生承诺18个月内不转让所持安井食品股权。今年年初又承诺60个月不减持,股价才逐步见底。

但大股东减持完,换成高管开始减持。管理层一边让公司回购股票,但与此同时,多个高管都选择减持,公司的回购像是掩护自己撤退。即使现在安井的股价回到低位,公司两位副总经理依旧选择大幅减持,似乎没有想和公司共享长期发展红利的意思。

高管在股权回报和快速变现中,选择了即使股价低也要变现,实在让市场大跌眼镜。他们是最了解公司的人,却没有以股东视角来思考公司,风险偏好低的投资人相信都要避而远之。

四、结语

安井食品过去受到市场青睐在于它持续保持的快速增长,所处的行业发展空间也大。但回归到商业模式上,其实护城河不深,更多的是需要一直不断的扩张,把进攻当作防守。

目前的大环境下,市场消费需求不稳,扩张的确定性和回报都在下降,对比其他企业,尤其是国企,安井就显得确定性太弱。安井的股价跌的多虽然有之前涨得多的因素,但是公司的管理层似乎更多地为自己负责而非股东,这也把投资者推得更远了。