近年认知陷阱-美元涨金价跌

长期认知陷阱-降息后经济启航

2024年06月30日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

前言

对比六月美元指数与黄金及商品金属表现,六月美元走强对商品金属的抑制效应明显。在美元指数上涨仅约1.19%的背景下,商品金属普遍跌幅较大。

六月银价、商品金属相对于美元的弱势值得担心吗?显然没必要。观年内市场表现,年内美元指数已大幅上涨4.48%,但除了钯金以外,其余贵金属、基本金属全部逆美元强势东风而录得可观涨幅,包括原油。这说明六月商品金属的疲软,更像是对前五月涨幅过大的修正。

以美元指数为基准观察思考黄金与商品金属。上周美元指数与贵金指数几无涨跌,涨跌幅皆为0.04%,而金价相对表现依然更强。故对比观察年内、六月份、本周,金价表现都强于美元指数对应的关联指引。

2019年至今,就中期趋势而言,“美元涨、金价跌”的口诀完全就是一个带你入坑的口诀。

黄金市场的影响因素何其复杂!美元不过是影响黄金市场表现的诸多因素之一。美元大多时候对金价有着重要影响,但若按照本本主义口诀将其视为决定性影响,容易掉进陷阱。

近年金价屡见无视美元强势而走强的怪现象,其背后的重要推手是“乱”!谁都知道“乱世藏金”的道理。

美元指数走强,尤其震荡走强,也未必能抑制商品市场强势。从2009年11月下旬至2022年6月上旬的12年半中,有总计6年的强势美元未能抑制商品市场。

故此,即便中期后市美元走强,尤其震荡走强,会抑制商品市场走强吗,有助于抑制通胀吗,可能,但亦未必!

2024年,金融机构及投资者最热衷于讨论、揣度美联储何时降息。市场对于美联储降息的期盼,就似对新一轮宽松周期的期盼,甚至就似对“飞机上撒钱”的期盼一样。很多市场观点潜意识认为,只要美联储推开降息之窗,就意味着财源周期滚滚而来,美股首当其冲会享受美元降息红利。

就美国利率周期结合金融运行历史观察,没那么简单,这种本本主义认知绝大多数时候反而是陷阱。在美元降息周期上半程,通常对应的不是机会,而是风险。对应的是美国经济下滑或衰退,对应的是美股大顶……

1

六月市场小结

六月国际现货金价以2325.13美元开盘,最高上试2387.63美元,最低下探2286.51美元,报收2326.32美元,下跌0.63美元,跌幅0.03%,月K线呈高位震荡十字星。年内上涨12.79%。

六月美元指数以104.66点开盘,最高上试106.12点,最低下探103.97点,报收105.85点,上涨1240点,涨幅1.19%,月K线呈震荡上行中阳线。年内上涨4.48%。

六月wellxin贵金指数以5194.13点开盘,最高上试5407.96点,最低下探4959.73点,报收5136.79点,下跌57.95点,跌幅1.12%,月K线于近两年高位震荡后呈十字阴。年内上涨10.17%。

六月:

银价下跌4.15%,报收29.13美元,年内上涨22.55%;

铂金价下跌4.10%,报收995.20美元,年内上涨0.81%;

钯金价上涨6.41%,报收971.25美元,年内下跌11.58%;

伦敦铜铝铅锌镍锡六大基本金属在六月普跌。

伦铜下跌4.8%,报收9586美元,年内涨幅11.96%;

伦铝下跌5.18%,报收2517.5美元,年内上涨5.45%;

伦锌下跌1.47%,报收2941美元,年内上涨10.48%;

伦镍下跌12.45%,报收17190美元,年内上涨3.43%;

伦锡上涨0.64%,报收32820,年内上涨29.72%;

伦铅下跌2.29%,报收2221.5美元,年内上涨7.47%;

NYMEX原油价格上涨5.55%,报收81.46美元,年内上涨14.20%。

道琼斯指数上涨1.12%,报收39118.859点,年内上涨3.79%;

纳斯达克指数上涨5.96%,报收17732.60点,年内上涨18.13%。

标准普尔指数上涨3.47%,报收5460.48点,年内上涨14.48%。

对比六月美元指数与黄金及商品金属表现,六月美元走强对商品金属的抑制效应明显。在美元指数上涨仅约1.19%的背景下,商品金属普遍跌幅较大。

国际现货金价在四、五月长上影双针探顶之后,六月不仅没在美元指数强势利空背景下,没在商品金属乃至姊妹金属白银价格大幅下跌背景下,对多头狠狠扎上一针,反而体现出抗调韧性。

六月银价、商品金属相对于美元的弱势值得担心吗?显然没必要。观年内市场表现,年内美元指数已大幅上涨4.48%,但除了钯金以外,其余贵金属、基本金属全部逆美元强势东风而录得可观涨幅,包括原油。这说明六月商品金属的疲软,更像是对前五月涨幅过大的修正。

而上半年表现最差的钯金,在六月金属普跌中强势上涨6.41%,不排除它可能成为下一阶段贵金属板块的领涨龙头。

观wellxin贵金指数月K线及对应的KD指标,2020至2021年,月线KD指标相较于K线形态,有一个非常明显的顶背离。顶背离信号确认之后,整个贵金指数板块在钯金、铂金带领下,调整历时约一年半。

2022年9月至2024年初,贵金指数月线KD指标又相对于K线形态出现了底背离。目前底背离信号已经确认,这意味着此后整个贵金指数的强势可能持续一年以上,目前仅过去四个月。

再度综合上半年整个商品市场相对于美元指数的强势表现观察思考,若美元强势难以有效抑制商品强势,那么美国通胀强势韧性就可能得以持续,进而冲击美元降息逻辑。

2

一周市场小结

上周国际现货金价以2320.48美元开盘,最高上试2339.53美元,最低下探2293.59美元,报收2326.32美元,上涨4.67美元,涨幅0.20%,周K线呈震荡十字阳。

上周美元指数以105.83点开盘,最高上试106.1点,最低下探105.35点,报收105.85点,上涨40点,涨幅0.04%,周K线呈震荡十字阳。

上周威尔鑫贵金指数以5136.75点开盘,最高上试5230.11点,最低下探5021.26点,报收5136.79点,下跌2.09点,跌幅0.04%,周K线呈大幅震荡十字阴。

上周:

银价下跌1.35%,报收29.13美元;

铂金价上涨0.08%,报收995.20美元;

钯金价上涨2.51%,报收971.25美元;

伦敦铜铝铅锌镍锡六大基本金属,除伦铜以外,皆上涨:

伦铜下跌0.97%,报收9586美元;

伦铝上涨0.18%,报收2517.5美元;

伦锌上涨2.9%,报收2941美元;

伦镍上涨0.12%,报收17190美元;

伦锡上涨0.06%,报收32820美元;

伦铅上涨1.62%,报收2221.5美元;

NYMEX原油价格上涨1.08%,报收81.46美元。

美股道指下跌0.08%,报收39118.859点;

纳指上涨0.24%,报收17732.60点。

标准普尔上涨0.244%,报收17732.604点。

同样以美元指数为基准观察思考黄金与商品金属。上周美元指数与贵金指数几无涨跌,涨跌幅皆为0.04%,而金价相对表现依然更强。故对比观察年内、六月份、本周,金价表现都强于美元指数对应的关联指引。

前面谈到,尽管年内商品市场无视美元强势而大幅普涨,但六月商品市场却在美元强势中普遍大幅下跌。而六月最后一周,商品金属纷纷出现调整到位的盘面信号。

观贵金指数周线K线形态及对应的KD指标,四五月KD指标出现顶背离信号后,贵金属板块进入回调。但为何看似调整抵抗意蕴很强呢?诚如前段月线评论,目前贵金指数月线KD处于底背离确认之后的强势回升途中,且下端紧邻250周、120周、60周均线共振胶合支撑,不难理解其抗调意蕴浓厚,这为黄金市场抗调提供了关联利好支撑。

3

当前黄金市场技术分析概要

相对贵金指数而言,当前黄金市场面临更强的理论压力,如国际现货金价月K线图示:

这幅图表笔者月中分析过,不再仔细解读。

近年金价中期波动箱体特征明显,基准箱体为2015至2016年结构性牛市波段,即1046.20美元至1375.10美元牛市波段。2018年后,向上等比宽度的H3、H4、H5箱顶或箱底对金价中期或阶段作用力非常明显。4、5、6月金价皆遇阻于H5箱顶反压。

此外,就2018至2020年金价从1160.10上涨至2074.87美元牛市波段观察,该波段向上的138.2%黄金分割衍生理论位在2424.31美元,与H5箱顶线共振,更为精确地构成近月金价上行理论阻力。

由2022年底部1614.20美元,2023年10月底部1809.5美元,2022年3月顶部2070.42美元,三点定轨的P1P2通道,轨道线P2压力亦在四五月构成金价上行共振反压。

由2018年底部1160.10美元,2020年8月顶部2074.87美元,2022年底部1614.20美元,三点定轨的L1L2通道,轨道线L2压力同样在四五月构成金价上行共振反压。

此外,目前金价月线KD、RSI指标皆触及超买区,尽管超买信号不太明显。

当前金价仍远高于月线布林中枢线,说明近月金价累积涨幅过大,面临获利回吐的技术上行压力。

再如金价周K线通用指标图示:

相较于贵金指数KD指标与周K线的顶背离信号,金价周线KD指标顶背离信号因四月超买信号更严重而更明显。然或因贵金指数抗调之故,金价总体亦呈现出明显抗回调韧性。

如果投资者判断金价调整内蕴超强,那么当金价回到布林中枢线下方,就应该思考逢低做多机会了,目前中枢线位于2318美元附近。当然,不排除金价继续调整考验布林中轨在2263美元附近的支撑可能。

目前金价周线KD指标已击穿2月低点,但距离超卖区较远,指标趋势转弱明显,技术常态利空。周线RSI则处于50附近的多空分水岭位置。

4

如何看待中国央行按下黄金增储暂停键

六月上旬消息,中国央行在连续18个月增储黄金之后,五月按下了暂停键:

截止2024年五月的中国央行黄金储备为2264.3348吨,与四月持平。梳理中国央行黄金月度净购金规模与金价关系,会发现五月央行暂停黄金增储不应该让人意外:

或因金价迭创历史新高,四月中国央行净购金只有1.86621吨,已趋暂停。就金价趋势与中国央行净购金关系不难看出,中国央行增储黄金“不追涨”。在五月金价再创历史新高的背景下,中国央行暂停增储黄金,不值得大惊小怪。2023年4月之后的数月信息显示,当金价遭遇持续回调时,中国央行可能再度加大净购金规模。

5

六月美国经济基本面

A就业市场

虽六月美国经济续显强势表象,然有诸多数据给人以“违和感”。首先观美国就业市场,劳工部给出的五月非农就业数据可谓靓丽:

市场预期美国五月非农就业数据为18.5万,实际数据高达27.2万,远超预期及四月前值。但数据多少又一次让人感觉“好得失真”!

观最近两年多美国实际非农就业数据与经济学家对非农就业数据的预期,相关性很不正常。经济学家们总是“低估”了美国非农就业市场荣景,是经济学家们水平集体下降了吗?观以往经济学家们对美国非农就业数据的预期值与实际值间的关系:

实际非农就业数据基本围绕经济学家们的预期数据波动,这才是二者应有的常态相关性。进一步让人感到数据违和的是,靓丽的五月非农就业数据,对应着糟糕的失业率:

五月失业率创出了2022年2月以来的两年多新高,重返4.0%。

而月初美国公布的所谓小非数据ADP就业人数变动,市场预期五月数据为增加17.5万,与经济学门对非农就业增加18.5万的预期相当。然实际数据仅15.2万,四月前值为19.2万。还有,五月美国ISM非制造业数据背景下,就业分项数据表现非常糟糕的,只有47.1,是所有分项数据中唯一体现为收缩衰退的数据。

此外,美国JOLTs职位空缺数也显示美国就业市场应该比较窘迫:

6月4日公布的美国4月JOLTs职位空缺数为805.9万,远低于预期的835.5万,及前值848.8万,数据创下了2021年3月以来的三年新低,与失业率信息大致相符,是就业市场日渐窘迫的趋势信号。

此外,就美国JOLTs职位空缺数与经济周期的关系来看,JOLTs职位空缺数持续趋势性下降,这通常是美国经济衰退或经济危机的前兆:

故美国非农就业数据光鲜的外表之下,看似藏着不少违和的暗礁,疑点重重。

B通胀状况

数据显示,美国五月CPI年率为3.3%,相较于四月前值3.4%温和回软;PPI年率则持稳于2.2%:

核心CPI年率回落的速度略快于CPI:

核心CPI年率由4月的3.6%回落到3.4%,预期3.5%。

近期,有美联储官员信心满满地表示,2025年CPI年率有望回到2.0%。但这种回落的意义有多大呢,真代表美国物价系统性下降了吗?笔者举一个简单而极端的例子,假设今年美国CPI指数读数从年初的90点上涨至年末的100点,那么今年通胀率为11.1%。如果明年一整年,CPI读数一直维持在100点不变,那么明年的通胀率一下子就降为0%了。可喜可贺吗?物价或资产的实际泡沫并未消除。美联储官员所谓的明年通胀回落到2%,大致就是这个意思了。如美国CPI读数所示:

五月美国CPI读数为313.225点,相较于4月的313.207点环比上涨0.05%。物价确实有滞涨迹象,观近年美国物价指数读数上行趋势、斜率,只有上世纪70年代大通胀时期可比。图中黄色背景区域,皆对应美国经济危机。此轮力度强劲的通胀“累积”,美国经济能避免衰退吗?

再如笔者喜欢关注的美国劳动力市场薪资与美国CPI年率之间的关系,笔者选取对通胀最为敏感,代表中下阶层的美国生产与服务业的时薪与CPI之间的关系进行观察思考:

五月全美生产与服务业时薪为29.96美元/小时,时薪年率为4.17%,远高于当前美国3.2%的CPI年率。

就50年生产与服务业时薪年率与CPI年率相关性来看,CPI年率大体围绕时薪年率上下波动,社会薪资变化肯定会慢于物价变化。如果CPI年率逆薪资年率时间太长,幅度太大,易折回或转势。

图中L1L2区间,即1983至2012年左右的30年,美国生产与服务业时薪年率、CPI年率大体围绕3%上下波动。2013至2020年左右,即图示A区,时薪年率与CPI年率运行重心大致在2%左右。故40年来,美国CPI年率重心,大多时候位于3%左右,运行于2%左右的时候不多。对于美联储宣称通胀重回持稳于2%,本就不太符合美国经济运行规律。

最近一年,美国生产与服务业时薪年率持续高于CPI年率,如果商品市场再延续强势,欧美通胀很难继续下降。

C美国经济强势韧性迷雾

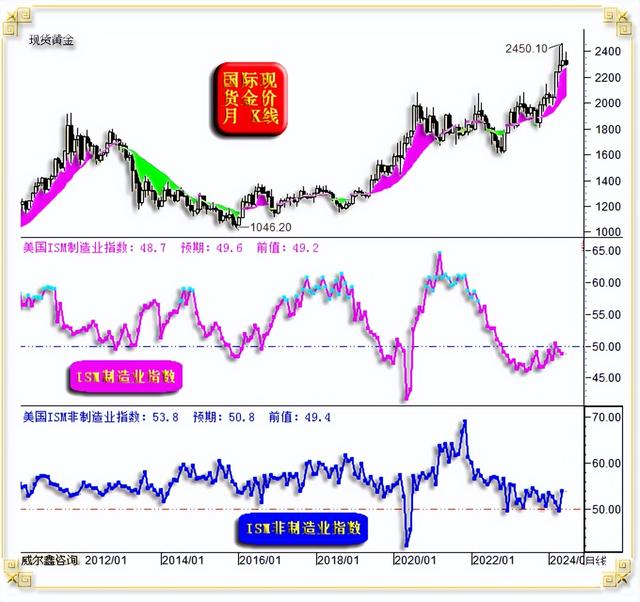

六月初公布的美国ISM制造业指数一度让市场感到美国经济前景蒙阴,但随后公布的ISM非制造业指数又一扫阴霾:

市场预期五月美国ISM制造业指数为49.6,相较于四月前值49.2略强,实际数据为48.7,意味着制造业又见加速衰退迹象。

但两日后公布的ISM非制造业指数远好于预期及前值,市场预期数据为50.8,四月前值49.4,初见衰退征兆。实际数据为53.8,显示出强劲扩张状态。

6月下旬公布的美国六月SPGI制造业指数继续好于预期,且好于欧元区SPGI制造业指数:

市场预期美国六月SPGI制造业指数为51,五月前值为51.3,实际数据为51.7,好于预期及前值,也好于欧元区体现为持续衰退的45.6。

或正是由于欧元区经济持续窘境,弱于美国,故率先推开了降息周期之窗:

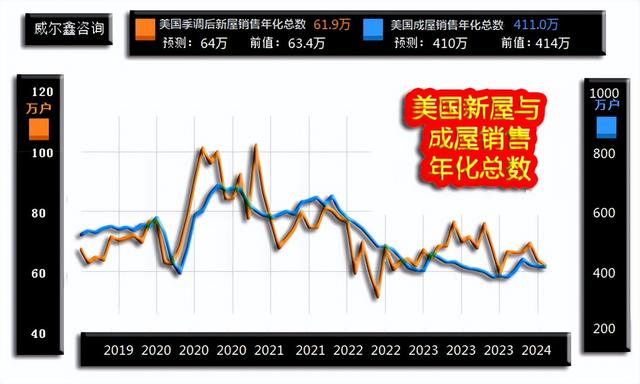

房地产连带上下游几十个产业,故地产景气度是经济景气度的重要参考指标。五月美国地产市场景气状况全面下滑,如新屋、成屋(二手房)销售数据图示:

市场预期五月美国新屋销售年化总数为64万户,预期相对于四月前值63.4万有所增长,而实际数据为61.9万户,逊于预期及前值。

市场预期五月美国成屋销售年化总数为410万户,四月前值为414万。实际数据为411万,大致符合预期,低于前值。

伴随近年美国房价加速上涨,无论新屋还是成屋销售趋势,尤其体量数倍于新屋,更能反应地产景气周期的成屋销售,近两年下行趋势非常明显。

关于地产中长期远景,体现地产商营运意愿的新屋开工及营建许可数据无疑具有较大说服力。尤其营建许可更能体现地产商对两年以后的地产市场走向预期。与商品房销售数据一样,五月数据同样全面下滑:

市场预期美国五月新屋开工数量为137万,大致持平于四月的136万,实际数据为127.7万,远低于市场预期。

市场预期美国五月营建许可数据为145万,大致持平于四月的144万,实际数据为139.9万,同样明显低于市场预期。

反应地产市场远景的新屋开工、营建许可近三个月下滑趋势明显,且皆处于中期绝对低位。尤其新屋开工,创下了2020年7月以来的近四年新低。虽当前美国房价迭创历史新高,但开发商开工意愿却下降至四年新低。看似地产红利持续,但开发商对房屋建成之后的市场景气度预期不断下降,缺乏信心。进一步结合全美房价走势观察思考,当然是美国地产周期见顶征兆。

就50多年美国营建大周期观察,美国地产宏观周期见顶的信号非常明显:

此外,当前处于近20年高位区,但见回软趋势的工业产能利用率,后期可能持稳或进入下行趋势。结合创两年多新高的失业率思考,美国产能利用率迎来中周期下行趋势的概率大于持稳概率。这个过程必然对应经济下滑或经济危机。

6月27日,来自全美地产经纪商协会(NAR)的数据显示,五月二手房签约量指数下降2.1%至70.8:

位于有数据统计以来的历史第二低位,仅次于受疫情冲击在2020年四月创下历史纪录低点69,彰显美国二手房有价无市窘境。

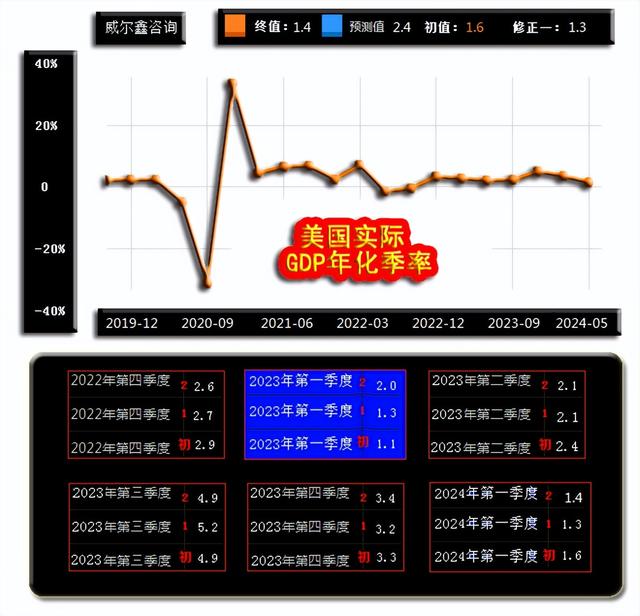

再如美国一季度GDP年化季率图示:

2024年4月公布的美国一季度GDP年化季率为1.6%,相较于2023年四季度大幅回落。5月进一步下修至1.3%,6月27日定格的终值为1.4%,总体仍相较于初值下修幅度不小。

当前美国经济看似充满强势韧性,但美国消费者对美国经济前景似乎并不那么乐观。如六月下旬公布的美国谘商会消费者信心指数图示:

与六月美国经济强势韧性,就业市场强劲表象矛盾的是,消费者信心指数相较于五月明显下滑,由102下滑至100.40。

故到底美国经济是真强势,还是仅仅为泡沫持续发酵的幻象,笔者倾向于后者。

D当前美国经济金融系统性风险很高

笔者认为当前美国金融资产极具泡沫幻象,投资者谨慎参与。如笔者设计的美股核心价值指数与道琼斯指数关系图示:

最近20年,当美股核心价值指数触及H线位置,即29900点附近,皆对应美股中期顶部,甚至大顶。B、C、D位置莫不如此,当前的E位置,美国核心价值指数再度触及H线,无疑系统风险巨大。

就140年标普500席勒市盈率图示:

当前35倍上方的标普500席勒市盈率,位于140年绝对高位区,乃2022年历史第二高的泡沫延续,高于1932年大萧条前的美股估值大顶32.54倍。

再如巴菲特对美股系统性估值的常用指标,美股市值比GDP图示:

当前该比值位于200%上方,美股系统性泡沫程度远超2000年科网股引发的泡沫峰值。

再如6月下旬公布的最新美国地产市场状况,由标准普尔编制发布的美国20座大城市凯斯-席勒(Case-Shiller)房价指数年率图示:

四月美国20座大城市房价年率为7.2%,相较于3月前值7.4%有所回软,初见中周期见顶迹象。但数据仍逊于预期的7.0%,彰显美国商品房市场泡沫韧性,通胀韧性。

再如30多年全美凯斯-席勒(Case-Shiller)房价指数读数图示:

四月读数为319.048点,相较于三月的318.144点环比上涨0.28%。

2022年6月见顶304.755点前的两年,该全美房价指数涨幅为40.158%。涨幅大于2007年2月前的两年29.69%涨幅。2008年,美国地产次贷引发全球重大经济金融危机。

2007年美国地产周期见顶后,该房价指数于2012年2月见底136.534点。随后至今约12年,房价累积上涨133.677%,年化涨幅7.86%。

2007年美国房价指数见顶于184.598点前的周期起点,为1991年的75.565点。在约16年时间里,该房价指数累计上涨144.29%,年化涨幅5.74%,比美国本轮地产牛市的7.86%年化涨幅低两个百分点。

当前,美国地产泡沫,美股泡沫都非常明显,投资者应该警惕美国系统性经济金融风险。

6

美元走强未必抑制黄金强势

一般投资者的金融知识来源于本本教材,来源于通识经验主义,这没有错。即便过来人,也都有这个过程。涉市未深的投资者,甚至分析师,谈论、评论经济金融时,多少都有本本主义痕迹。

记得十几年前,常有财经记者与笔者交流时,会主动呈现自己对美元、油价、金价的关系见解:油价涨,金价涨;油价跌,金价跌;美元涨,金价跌;美元跌,金价涨。

笔者通常笑一笑回曰:大概如此,但例外的时候也不少。

2012年前的十年通胀大周期,构成黄金市场系统性核心支撑,对应十年黄金大牛市。由于原油乃工业血液,通胀之母,油价上涨即意味着通胀趋势可能强化,油价下跌意味通胀压力减弱,故油价、金价呈现出很高正向关联。

2013年开始,全球进入通胀下行周期,2014年商品市场暴跌,黄金也对应进入熊市周期。此后至今,金价、原油市场的关联渐行渐远。故再也没有听见过有关油价与金价的本本口诀了。

金融知识本本主义只是开启认知金融世界的一把钥匙。打开这扇门,真正涉足金融实战的江湖,才会发现那些本本口诀的局限性。即便一个特定金融市场的影响因子,也是何其多。本本上公诸于世的口诀,怎可能就是洞悉金融内涵的密码呢!

金价与美元的关系,更容易以本本主义模式深深扎根于投资者的认知。即便不少看似在金融江湖浸润多年的老手、分析师亦同样被本本主义束缚:美元涨、金价跌;美元跌,金价涨!

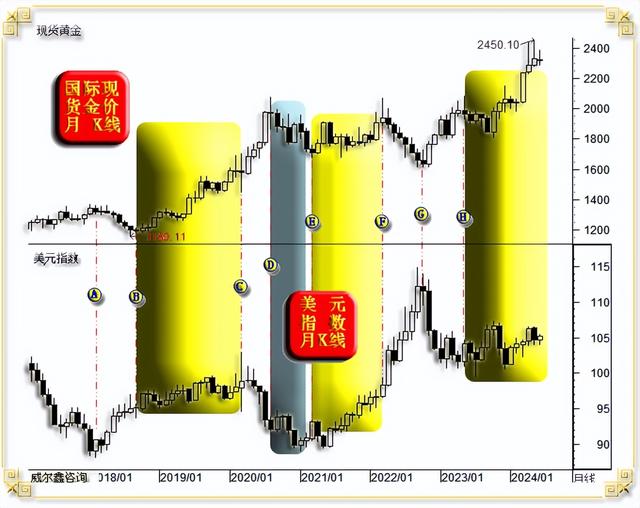

观50多年金价、美元市场对比运行关系:

晃眼初览,大致如此。

但即便从这幅50多年的金价、美元宏观对比图,投资者也应能感受到“近年”黄金市场与美元的运行关系好像并不如此。

更为确切地说,2019年至今,就中期趋势而言,“美元涨、金价跌”的口诀完全就是一个带你入坑的口诀。

最近五年:

美元跌,金价大多时候上涨;

美元涨,金价也可能涨;

美元趋势上涨,对应金价趋势下跌的时间,大概只有两个季度,即2022年二三季度。

此外,还有两个季度,金价与美元共同下跌:

图示BC区域,2018年四季度至2020年一季度,美元震荡上行,金价在美元强势中走出了大牛市。

CD区间,2020年二三季度,美元中周期下跌,对应金价进一步加速上涨。

DE区域,2020年四季度、2021年一季度,美元延续震荡下跌趋势。但对应金价无视美元弱势利好东风,呈现出较强获利回吐压力。概因2018年四季度至2020年三季度,BD区间,金价涨幅实在太大,最大涨幅超过75%。

EF区间,2021年二季度至2022年一季度,美元趋势转强,然金价亦震荡走强,于2022年3月再探历史新高附近。

FG区间,2022年二、三季度,美元延续超强表现,对应金价连续七个月下行。

GH区间,2022年11月至2023年五月初,美元见顶回落,金价劲扬再探历史纪录高位。

2023年5月初至今,美元区间震荡,金价趋势上行,迭创历史新高。

综上信息,2018年四季度至今的五年多,美元趋势走强对金价的趋势打压,只发生在2022年二三季度期间。

为何今年黄金市场与美元的关系这么“怪”,谁是这些怪现象背后的金价上涨根本推手?

黄金市场的影响因素何其复杂!美元不过是影响黄金市场表现的诸多因素之一。美元大多时候对金价有着重要影响,但若按照本本主义口诀将其视为决定性影响,容易掉进陷阱。

近年金价屡见无视美元强势而走强的怪现象,其背后的重要推手是“乱”!谁都知道“乱世藏金”的道理。

BC区间,2018年四季度至2020年一季度,黄金因乱而大牛的背后导演是“懂王”,对中发起闪电毛衣战。

CD区间,2020年一二季度,支撑黄金延续牛市的基本面之乱,是“疫情”全球扩散!

2021年二季度至2022年一季度,黄金在美元强势中延续强势的基本面之乱,导演为白灯!挑起了俄乌战祸,并赤裸裸地将美元作为政治武器……

2022年四季度至今,致力于全球之乱的白灯,继续照亮黄金牛市征程!美元政治武器化激发了全球央行寄希望于去美元化而持续增储黄金的意志。

如果懂王摩拳擦掌回归美丽国朝堂,不乱,很难!黄金不延续牛市,很难!

7

美元走强未必抑制商品强势

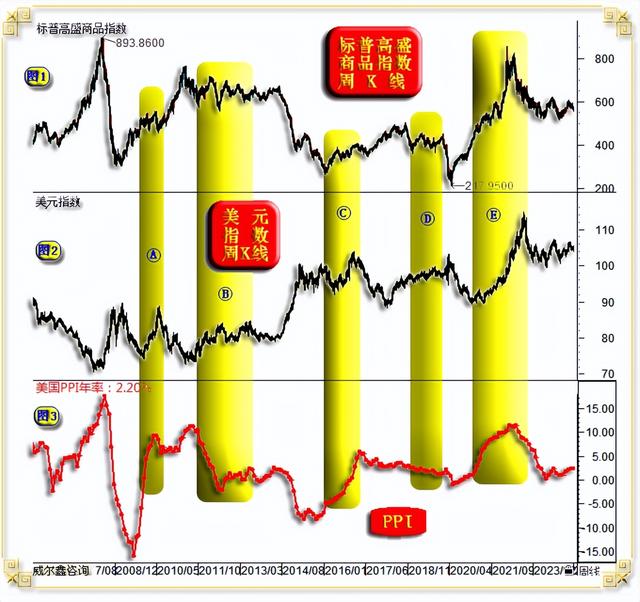

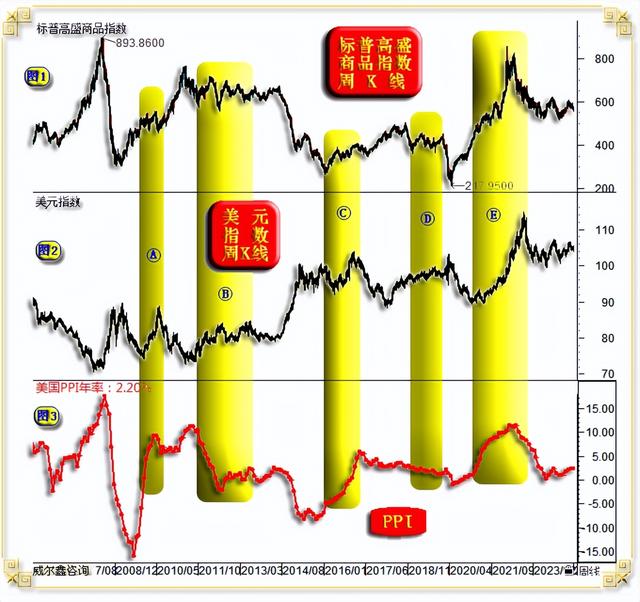

实际上,美元强势不仅未必抑制黄金市场表现,甚至也未必抑制商品强势。如2006年至今的标普高盛商品指数与美元指数、美国PPI年率关系图示:

首先对比观察小图1、3,标普高盛商品指数与美国PPI年率之间的关系,二者中期趋势高度一致。

而美国PPI年率又与CPI年率、通胀趋势高度一致:

故商品市场运行趋势通常与全球通胀,尤其欧美通胀趋势一致。原油作为商品市场龙头,工业血液,被视为通胀之母。

就经济金融运行原理而言,我们知道美元升值周期利空商品市场,美元贬值周期利好商品。然对比观察小图1、2,标普高盛商品指数与美元指数之间的运行关系:

在2009年至今的图示A、B、C、D、E区域,美元强势并未抑制,至少并未明显抑制商品市场强势。

图中A区,2009年11月下旬至2010年6月中旬,约7个月,美元指数从74.18点巨幅上涨至88.71点,涨幅约20%。对应标普高盛商品指数从507点微幅下跌至493点,跌幅2.8%。PPI年率从-6.0%快速上行至9.0%,CPI年率从-0.2%上行至2%以上。

B区,2011年8月中旬至2013年7月中旬,约两年时间,美元指数从74点下方上涨至84点上方,上涨空间超万点,涨幅超13.5%。对应标普高盛商品指数从658点下跌至645点,跌幅仅2.0%。对应美国CPI年率从4%上方回落到2.0%左右。

C区,2016年1月下旬至12月下旬,也即大约整个2016年,美元指数从99点下方震荡上行至103点上方,上涨空间超4000点,涨幅约4.5%。对应标普高盛商品指数从268.41点上行至400点上方,涨幅约50%。对应美国CPI年率从0.2%上行至2.0%附近。

D区,2018年12月下旬至2020年1月初,大约13个月,美元指数在95点至99点区间强势震荡,趋势向上。对应标普高盛商品指数从366点附近上涨至450上方,涨幅超22%。期间美国CPI年率横向船型震荡趋强,起始点2.2%,终点2.3%。

图中E区,2021年1月初至2022年6月中旬,大约1年半,美元指数从89.21点上涨至105点附近。最大涨幅超17%。对应高盛标普商品指数延续此前中期牛市,从423点附近上涨至最高853.275点,涨幅超100%。对应美国CPI年率从1.2%大幅上行至8.6%。

A、B、C、D、E区总计时间约6年,而A区开始至E区结束的起止时点分别为2009年11月下旬,2022年6月上旬,总计约12年半。再进一步观察这两个起止时点对应的美元指数与标普高盛商品指数位置:美元指数起止点分别为74.18点、104.20点,涨幅40.5%;标普高盛商品指数起止点分别为507点、804.80点,涨幅58.7%。

由此可见,美元指数走强,尤其震荡走强,也未必能抑制商品市场强势。从2009年11月下旬至2022年6月上旬的12年半中,有总计6年的强势美元未能抑制商品市场。

故此,即便中期后市美元走强,尤其震荡走强,会抑制商品市场走强吗,有助于抑制通胀吗,可能,但亦未必!

8

美元降息未必是美国经济启航信号

2024年,金融机构及投资者最热衷于讨论、揣度美联储何时降息。市场对于美联储降息的期盼,就似对新一轮宽松周期的期盼,甚至就似对“飞机上撒钱”的期盼一样。很多市场观点潜意识认为,只要美联储推开降息之窗,就意味着财源周期滚滚而来,美股首当其冲会享受美元降息红利。

就美国利率周期结合金融运行历史观察,没那么简单,这种本本主义认知绝大多少时候反而是陷阱。在美元降息周期上半程,通常对应的不是机会,而是风险。对应的是美国经济下滑或衰退,对应的是美股大顶……

2000年以来的三轮美元降息周期,莫不如此:

2001年1月,图示A位置,美联储结束6.5%的利率上限,推开降息周期之窗。但道琼斯指数早已提前1年,于2000年一月见顶11750.28点。

2001年1月降息之后,道指开始下跌。2、3月继续降息,未能阻止道指下跌。4、5月继续降息,对应道指反抽11350点后再度转跌。

2001下半年,美元持续降息至1.75%,整个降息周期基本结束了,也未能阻止道指持续下跌。

整个2002年,在美元利率大致趴在1.75%低位不动的背景下,道指继续大幅下跌。纳斯达克市场更是跌得惨不忍睹。

观A位置之后的整个降息周期,基本对应美股大熊市,对应美国ISM制造业、非制造业指数趋势下行的经济衰退。

图中B位置,2007年9月,美联储结束5.25%的利率上限,推开降息周期之窗。但道琼斯指数在降息次月小幅创新高至14198.099点后即见大顶。

即便2008年5月降息行程已然过半,也未能阻止美股继续巨幅下跌,未能阻止百年雷曼兄弟银行破产倒闭,未能阻止2008年下半年的诸多滚滚巨雷!美国经济陷入深度衰退。

图中C位置,2019年8月,美联储结束2.5%的利率上限,开启一轮降息小周期。当时道琼斯指数位于27000点附近。8、9月降息后,第四季度未进一步降息。2020年1月再次降息,2月道指摸高29568.6点后大幅下跌。也即降息开始后,道指最大涨幅10%后即见大顶,两个月内急速暴跌38.5%。降息开始后,同样对应美国经济下滑或衰退。

综合观察A、B、C降息周期与美股、美国经济的之间的关系,投资者对于美联储即将结束5.5%的利率上限进入降息周期还有那么期待吗?!!!美联储推开降息周期之窗,到底是风险呢,还是风险呢!