这周两个交易日,A股再度活出了让人最讨厌的状态:急功近利+信仰崩溃。

虽然我们上周四以来就在量能分析中反复强调了,白马、科技等主题由于大涨日无增量资金,抗风险能力差,但尼玛这也不至于创业板连续两天新低吧。同时,我们观察到,很多朋友喜欢看“什么好”这类帖子,对风险分析却习惯性漠视,这也是让人无奈。A股这个状态,难道不该多关注下风险么?

砖家喜欢谈牛市,搞得我们这种经常谈熊市的很不入流。但是信念和使命感,让我们继续在大家看不下盘的时候保持冷静的心态。

什么是白马?简单概括,就是非垄断行业的绩优龙头股。包括消费、医药、新能源、半导体等行业的知名企业,也是过往大家喜欢投的“成长龙头”,尤其像白酒那样每年稳定的增长,机构最喜欢,那样套用西方的估值模型,就能让他们的学历不浪费了。连注册制都是学来的,自然套用更简单了。

但这里首先要提出一个投资逻辑上的根本性问题,就是中国的龙头股值不值得投?

过去,一个主流投资观点就是,行业龙头股有望在竞争中扩大竞争优势,进而形成垄断后实现更高的利润。可这条,在中国感觉不适用,让不让垄断先不说!

拿光伏来说,无论是光伏的隆基天合等,还是锂电的宁德时代等,都在市场经济条件下无法形成真正垄断,进而导致全行业陷入恶性竞争。光伏、锂电的暴跌,绝非是需求不振,就是龙头股战略在A股走向失败的体现。各地政府推波助澜推提供了超量的流动性支持,所以到处都是小强,一个大雄都没有,还把新能源搞成了周期品种。所以,这个行业要反转,得等周期了。也许是,下次全球大喊“碳中和”的时候,或是等小厂商死光的时候!

此外,还有一个全年阴云,那就老霉那个不靠谱大统领现在有很高的概率重新入主白宫。这下子,任何外资持仓高或卡脖子的主题都会受到整年的威胁,不确定性很高。现在拜灯已经搞了很多事了,相信在竞选时还会有更多的事,所以难啊。人家一针对我们,外资重仓品种就会全体投降,而更气人的是,投降派内资机构永远企图先跑一步,放大外资带来的羊群效应。此外,光伏、锂电等卷遍全球的计划也动辄受到这类国际关系的威胁。

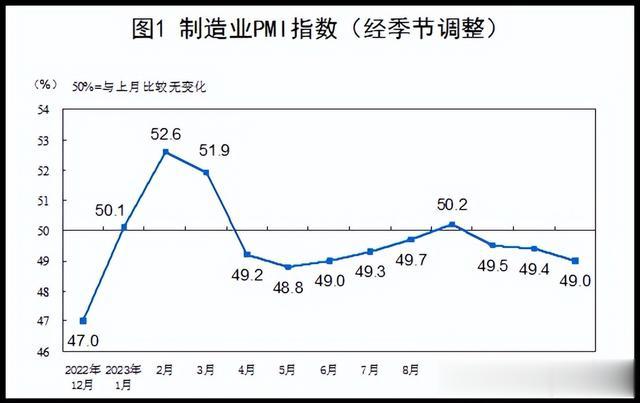

1月31日就要发布统计局PMI了,从周二这拉胯的市场表现来看,可能依然不乐观。基本面其实是空方做空或是多方做多的理由罢了,经济差股市好的多了去了。但现在这个借口也需要像上甘岭一样争取“空翻多”,如果1月不好转,那么默认总体再熊一个月等下次了。

所以,从以上角度来看,我们对于白马熊市的预期,是要逐月来评估的。国际关系扰动可能是全年的,而且选战越接近越麻烦。那么其他行业周期和基本面能顶起来就能抵消掉这部分压力,只能不断地根据数据和市场来分析反转点。而且,在历次市场反弹中,还要观察增量资金的状态,所以周四大涨之后我们紧急做了量能分析,就怕这反弹就假反弹。涨一两天交反抽,往往还有新低。

如果“中特估”启动把指数顶到4000点会不会给白马带来反转?还是难!我们分析过“中特估”行情的特点,那就是对大多数其他主题形成流量压制,除了游戏传媒等极少数主题,基本上都是对题材、白马形成碾压,连白酒都不例外。而且现在的主力资金狡诈异常,要抱团就是集中抱无脑抱,千万不要指望雨露均沾,这个我们反复强调无数次了。

所以,短期来说,创业板依然缺乏反转的理由,如果能止跌形成一个震荡中枢,已经是很好的选择了。加之年报周期来临,很多白马股要交出一份比较弱的财报,这也会影响预期。还得熬一熬!

从主题角度,我们大致过下受影响的白马主题:

-大消费(酒、食品饮料、旅游等):外资传统重仓,会被人民币资产波动影响;

-新能源类:外资重仓,贸易保护+产能过剩;

-医药类:CXO老外找茬+行业复苏不确定;

-半导体:设备卡脖子+消费电子复苏不确定;

-AI算力:AI芯片断供+技术封锁;

-恒生系:外资盘,流动性崩溃……

所以,预期要合理,尊重市场大周期,也理性认知之前市场里存在过多的泡沫。然后逐月观察反转逻辑,审视每次大涨的有效性,像种田一样等待四季的循环。也许,这么一想就豁然开朗了,急不得啊!