日前,中国联通披露了参股50%的招联消费金融2024年半年度经营状况。数据显示,截止2024年6月30日,招联消费金融营业收入为92.6亿元,净利润为17.2亿元,同比双双下降。

招联消金业绩罕见地挂了“倒挡”,为啥呢?官方没有给出原因,但可以根据公开信息做两个猜想:

1、 宏观环境导致资产质量进一步恶化,招联选择缩表保利润。

2、 股东的扶持,难以维持高增长。

基于两个猜想,本文深度揭秘招联消金商业模式的两个特点:

1、一年核销不良超百亿元;

2、获客成本低到尘埃。

1、 一年核销不良超百亿

很多人说,招联消费金融是含着金钥匙出生的,但你知道这个金钥匙是怎么含的吗?

2023年,招联消费金融营收超过196亿元,雄踞消金公司第一名,即使比诸A股上市银行,该营收也仅次于成都银行(A股银行营收排名28)。

巨大的反差在于:成都银行2023年末总资产近1.2万亿元,而招联消费金融仅为其零头,正如《助贷最后一个黄金时代》所说:“这是一个“1:10”的生意”。

这个好生意的弊端在于:招联消金必须计提大量“信用减值损失” 、核销大量不良贷款以维持一个漂亮的不良率。

所以,“1:10”的是营收,不是利润。

大量是多少?“最近三年,公司分别核销不良贷款 54.00 亿元、103.52 亿元和 117.40 亿元。”

即便如此,招联消金的资产质量核心指标依然在不断下滑:最近三年末,公司关注类贷款比率分别为 1.69%、2.34%及 2.11%,不良贷款率分别为 1.83%、2.22%及 2.45%,拨备覆盖率分别为 443.27%、375.09%和 364.05%。

基于此可以看出,与历史相比,招联当前的资产质量压力是很大的。

年年攀升的不良压力以至于招联消金必须每年计提大量信用减值损失:近三年,其信用减值损失分别为 102.53 亿元、113.83 亿元和 130.61 亿元,且占营业支出的比例逐步攀升,分别为 82.73%、83.28%和 84.44%,占营收比例为65%左右。

这些“信用减值损失”直接吞噬了利润。

基于此,招联消金的“好生意”是不是也不没想象中那么赚钱?不,2023年,招联消金的净利润为36亿元,平均每天净赚约1000万元。

因为相比于同业,招联有两个“好爸爸,让它在“信用减值损失”之外节省了许多成本。

2、获客成本低到尘埃

招联消金的营业支出主要由三项构成,分别是“税金及附加、业务及管理费、信用减值损失”。

对于同业而言“业务及管理费”的支出是一个大头,比如某头部消费金融公司2023年在这一项花了62.58亿元,比信用减值损失还多。需要注意的是:该消金公司的研发费用和“其他业务支出”是单独列示的,如果像招联消金一样合并到业务及管理费中,那么总金额将接近73亿元。

那么业务规模更大的招联消金花了多少钱呢?其2023年的业务及管理费仅22亿元。

为什么差距这么大?获客成本的差距或许是一个很重要因素。

消金行业的获客成本有多大?助贷上市公司的财务数据可以作为参考。

公认的三家头部助贷平台奇富科技、乐信和信也科技2023年的销售费用都在20亿元左右,也就是与招联消金“业务及管理费”的总规模相当。

需要注意的是,招联消金的“业务及管理费”和销售费用是“总分”关系,比如招联“业务及管理费”中的研发费用一定不在“销售费用”之列,而其他三项加起来不到14亿元,这三项与助贷上市公司的销售费用可能都有一部分重合,但不能划等号。

那么,招联消金用以获客的“销售费用”有多少?笔者未找到官方数据,暂且估算的高一点10亿元?但这依然与远远小于“三乐拍”的水平,甚至远远小于腰部平台。

可以说,招联消金的获客成本与同业、助贷上市公司相比,低到尘埃。

这很大程度要归功于招联消费金融的两个股东——招商银行和中国联通。

3、 两个“好爸爸”

最初,招联消费金融由招商银行旗下招商永隆银行与中国联通携手创办,于2015年3月6日成立,注册资本为20亿元。后来经历过几次增资和股权变更后,增至100亿元人民币,招商银行股份有限公司和中国联通网络通信有限公司出资额均为50亿元人民币,持股比例均为50%。

与多数消金公司的双亲不认或多亲不认不同,两位股东对于这个“亲儿子”的扶持不遗余力,比如招商银行App的闪电贷中,直接嵌入了招联的好期贷,这是多么精准的流量灌溉?相比其他同业投放信息流,效率高了不知多少。

而且,由于名称中都有一个“招”字,并且在招行App中就可以申请,在许多用户看来好期贷与闪电贷一样,都是招商银行的产品,天然收货一波用户信任。

中国联通的流量虽然精准性上差了些,但也有自己的优势——消费场景,也是不容忽视的一项,可以大大助力招联的另一款产品“信用付”。

在两个“好爸爸”的加持下,招联消费金融只需要算好资产质量这笔账,想亏都难。

4、IPO前需要做的事

生意上没烦恼,招联最大的精力会放到哪里?一个是合规,其在此处也颇有建树。

招联消金上次罚单还是在2022年,因为营销宣传存在夸大、误导,收取平台服务费质价不符,产品定价管理不审慎、消费者权益保护审计工作不规范以及消费投诉管理工作不到位等8项违法违规事实,被处罚款290万元。而这一处罚相关事项源于2020年10月原银保监会发布的消保检查通报。

此后,招联消金便再无罚单,最新评级报告也指出:近三年企业没有因不正当竞争、妨碍市场秩序、不合理定价等受到处罚。

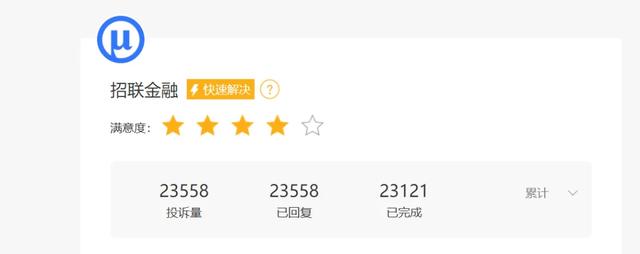

不过,作为一个高度to c的企业,招联消费金融如其他同业一般没有逃脱被大量投诉的命运:黑猫投诉显示,其累计投诉量已经超过2万条,基数虽然很大,但与其业务规模相比,比例其实不大。

从这些角度来看,招联消金似乎已经做好了IPO的铺垫。

招联金融的上市动向最早出现在2021年3月,彼时招商银行发布公告称,同意启动招联消费金融有限公司上市研究工作,具体上市方案成熟后再行提交董事会审议。

再到2023年7月,经原深圳银保监局核准、深圳市市场监督管理局变更登记,招联消金名称由“招联消费金融有限公司”变更为“招联消费金融股份有限公司”。深圳银保监局的批复代表着招联消费金融在股份制改造方面的工作基本完成。

然而,时至今日招联消金IPO再无新消息。

这可能也不是一个坏事。

两个“好爸爸”是招联的核心竞争力,但它不是一家新公司,更不是一家小公司。

作为消金行业的龙头企业,招联消金已经有近2000亿元的在贷余额,想要高增长并不如过去那般容易。要知道招行2023年末消费贷的在贷余额不过3000亿元左右,依赖两个“好爸爸”,招联能否继续保持高增长要打一个问号。

这个问号随着2024年上半年业绩的披露,变得更加迫切。

日前,中国联通披露了参股50%的招联消费金融2024年半年度经营状况。数据显示,截止2024年6月30日,招联消费金融营业收入为92.6亿元,净利润为17.2亿元,同比双降。

同样要打问号的是:如果招联从两个“好爸爸”体系外大量获客,资产质量会不会恶化?获客成本会攀升到什么程度?

值得注意的是,截止2024年6月30日,招联消费金融资产合计1578亿,同比下降近200亿元,在招联总资产主要由“发放贷款”构成,营收、总资产同时下降,很大可能是招联在缩减在贷余额,主动或被动?

无论主动还是被动,都意味着招联还没有做好“交卷”的准备。

都给五指山发工资,肯定了

害人不浅

真可怕,放高利贷的每年赢利几十亿。

事实是放出去不少钱,收回来没几个。很多人都不还了,爱咋咋地

这平台也是个吸血鬼

都是一些垃圾公司的垃圾贷款

这才是今年四五月批量起诉小额的原因吧。早倒闭