文 | 谢泽锋

编辑 | 杨旭然

单月营业收入超百亿,利润增速超20%。2022年刚开年,伊利就展现出经营上的强势。

数据上来看,伊利股份1-2月营业总收入达到215亿元,同比增长15%以上;利润总额33亿元,同比增速超过20%。不同于以往的是,这份成绩单是建立在2021年全年千亿级营业收入、近百亿净利润的基础之上。

在国内经济增长压力增加的大环境下,伊利于高基数上取得的高增长颇为难得。

宏观上看,这意味着企业需要在一个庞大的市场空间之内,具有持续领先的竞争优势;微观上看,每年1、2月份的市场表现有一定的特殊性——春节是所有厂商力争的消费关键期,企业之间的竞争比以往更加激烈,在这种情况下,企业的经营数据通常是在硬碰硬的对抗中取得的。

在既有百亿大单品的基础上,伊利近些年主要扩展的赛道包括了奶粉、奶酪、冷饮等,并通过强化对上游奶源的掌控赋能各条产品线,这些都是其高增长重要的动力来源。

特别是刚刚完成的对澳优乳业的全面收购,可以让伊利对于婴幼儿奶粉市场实现更全面的布局,为全年业绩持续增长打好基础。

资本市场对于伊利的全年表现明显乐观,开年以来在大盘全面下跌的时刻,伊利股价走出独立行情,并在1-2月经营数据公布的当天放量上涨4.22%。

01 新赛道贡献业绩新品牌、新竞争对手不断涌现,伊利也在进入其他竞争对手的腹地。

随着中国经济总量的不断增长、人均可支配收入的不断提高,乳制品行业随之扩容。疫情之后,人们对身体健康更加重视,高营养价值的乳品需求越来越大。

与此同时,身处瞬息万变的消费品市场,新品牌、新竞争对手不断涌现。但与此同时,伊利也在进入其他竞争对手的腹地。除了传统优势项目常温奶之外,包括酸奶、奶粉和冷饮在内的多种产品都在为伊利增加增量。

伊利的产品已经覆盖到乳制品的几乎所有品类。今年前两月,其重点产品的市场占比同比提升3个百分点,金典有机奶、畅轻、安慕希、巧乐兹、金领冠、儿童奶酪棒等重点产品的销量都有不同幅度增长。

分业务线来看,白奶业务继续高增长,且高端产品增速高于常规产品。尼尔森数据显示,1月,公司常温白奶同比增长12.6%;其中,金典增长15.1%,增速为同品类第一;

冷饮增速可用惊人形容。巧乐兹旗下高端品牌绮炫增长率达到74%以上,高端品牌甄稀增长率达到82%以上,超高端品牌须尽欢增长率更是超7.48倍。

细分市场成为乳制品企业竞争的重点。有分析人士判断,“细分市场成为乳企比拼的新战场,其中功能性乳制品成为乳业摆脱同质化,提高产品附加价值的突破方向之一。”

这些市场虽然在定义上属于“细分市场”,但规模普遍不小。特别是婴幼儿奶粉和奶酪两个细分赛道,前者市场规模近3000亿(2020年资料数据),后者是全球规模近万亿元的大市场。

伊利在这两个市场都有突破。1至2月,金领冠婴幼儿奶粉收入同比增长超30%,增速居行业榜首。刚刚收购的澳优,旗下拥有全球羊奶第一品牌佳贝艾特、超高端牛奶粉品牌粉海普诺凯。强强联合后,澳优可以弥补伊利奶粉领域的短板,完善这一业务的产品线。

奶酪方面,1月伊利奶酪的市场份额同比提升3个百分点;1-2 月销售同比翻倍增长。

对于乳业公司而言,超预期的表现需要成熟研发体系的支撑,尤其是婴幼儿奶粉领域。伊利是中国第一家专业研究母乳成分的企业,还是唯一一家通过史上最严“新国标”的企业。

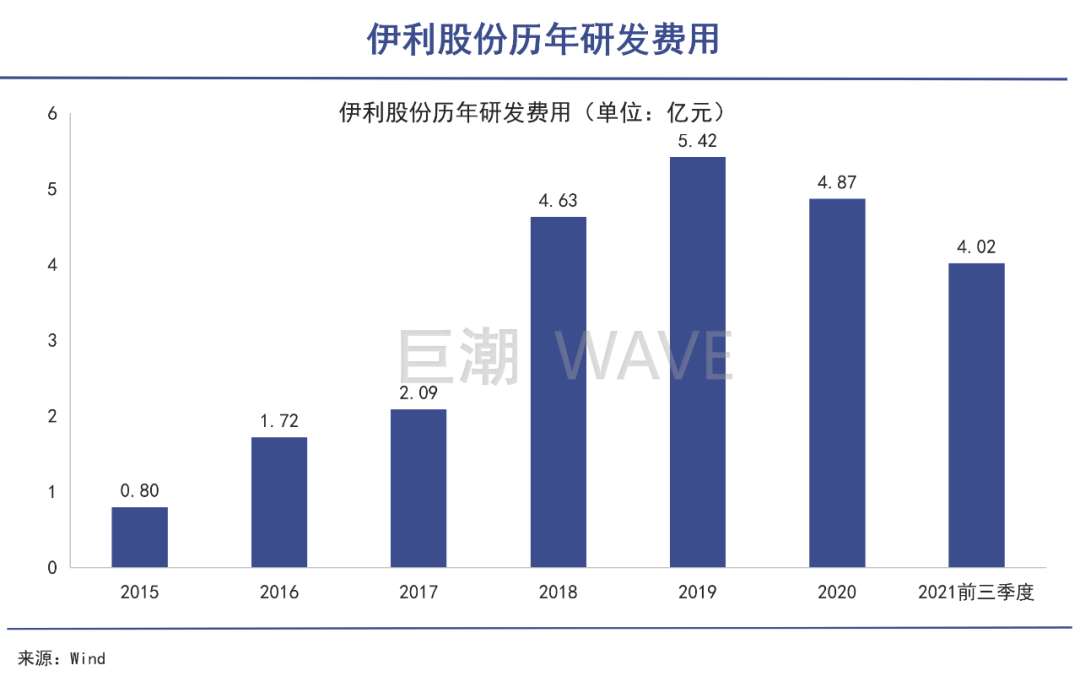

研发投入方面,伊利研发费用明显高于蒙牛、飞鹤等竞争对手。其研发支出从2013 年的 0.56 亿元提升至2020年的4.87亿元,CAGR为36.2%。

并且伊利建立了“基础研发-技术升级-产品开发”的三级研发体系。分别聚焦基础科学、生产技术、以及针对不同消费者群体的产品开发。

研发体系是产品的根基。安慕希、金典等爆款均是出自上述的研发体系,并且通过后期的产品升级提升了销售规模。

02 强奶源夯实根基“得奶源者得天下。”

“奶源是乳企的命根子”,与其他行业有所不同的是,奶源稳定性对乳制品企业的发展有决定性的影响。

然而,由于自然环境等限制因素,我国奶源短缺的问题一直存在,制约着乳企的发展。国家统计局数据显示,2015-2020年我国原料奶供需缺口不断扩大,2020年高达1875万吨。

“得奶源者得天下”,乳业原料的特殊性决定了乳企对产业上游有强烈诉求,若在奶源建设方面出现问题,企业会有可能陷入无奶可产的窘境。

伊利一直在追求奶源自足,其策略是自有奶源和合作奶源并行,并在全球范围内进行上游整合。

自有奶源方面,伊利控股中国第一大奶牛养殖企业优然牧业,全资拥有中地乳业的优质奶源,并在海外全资收购了新西兰第二大乳企Westland Dairy。自2015年起,公司规模化集约化奶源占比已达100%。

与奶源的合作上,伊利会以资金、培训课程和其他资源赋能合作牧场。

刚刚收购的澳优也有一批优质奶源。其在荷兰、澳大利亚等全球“黄金奶源地”均有丰富的乳业资源,以及完善的供应链布局,这些都已成为伊利的奶源优势。

牧场整合后,伊利还在饲料-育种-养殖等多个环节进行打磨,做全产业链覆盖。深度布局的结果是,优然牧业和中地乳业的原奶品质不仅远高于中国国家优质乳工程,也超越了欧美日相关标准。

伊利当前在全球拥有15个研发创新中心、13个海外生产基地搭建了一张覆盖全球资源体系、全球创新体系、全球市场体系的骨干网络。

依托于国际化的奶源和生产体系,伊利开始在印尼、泰国等东南亚国家发力做国际化布局,特别是印尼乳业自去年10月投产后,产能快速释放,并实现了本地化生产供应。目前伊利海外市场占比还比较低,但这也是未来重要的增长动力。

优质奶源是乳制品行业快速发展的坚实基础,奶源兴乳企兴,奶源出问题乳企出问题。这个逻辑在过去几十年中国乳制品行业的发展中已得到清晰验证。

03 大战略加速成长大型乳制品企业的增长空间仍然巨大。

作为唯一一家“双奥乳企”,伊利与奥运高强度协同,携手走过了17个年头。

2022年1至2月期间,伊利联动北京冬奥会,品牌影响力进一步提升。根据第三方调研数据显示,消费者在此期间对伊利产品的购买意愿创历史新高。

公司产品的市场渗透率持续保持行业第一,特别是在下沉市场——地级市、县级市的市场渗透率同比增长0.6个百分点、1.2个百分点。

2021年品牌资产研究显示,伊利的品牌力稳步上升。在食品饮料行业中,伊利连续三年位列品牌总认知第一位。

2021年后,伊利正式迎来了自己的“千亿征程”。由于2021年前三季度伊利股份营收为850.07亿元,同比增15.23%。2020年四季度,公司营收为231.15亿元。这意味着,伊利全年营收突破千亿大关已成定数。

如前文所说,乳制品是一个空间大、细分多的行业。除了已经发育相对成熟且规模巨大的常温奶之外,仅中国婴幼儿奶粉就是3000亿以上的市场空间,还有奶酪全球范围内的万亿规模(中国潜在千亿级规模),再加上冷饮、酸奶、巴氏奶等等,大型乳制品企业的增长空间仍然巨大。

2022年伊利实现“开门红”,除了常温奶基本盘稳固之外,也显示了其多元业务并进的增长态势。无论是产业上下游的全产业链布局,还是乳制品细分方向的多元发展上,伊利都已经构建了第二条,甚至第三条增长路径。

在高基数基础上实现高增长,并不是无限度压榨成熟业务,而是从各个细分品类、全产业链和国际化着手,这种发展策略既符合消费者的消费规律,也符合乳制品行业的发展规律。

当前,伊利正向着“ 2025年全球乳业三强,2030年全球乳业第一”的战略目标进发。从全球视角观察,伊利已经稳居行业TOP5,对比雀巢、达能、美国奶农等巨头增速放缓,拥有上游、渠道、品牌、研发等优势,伊利的势头更强。行业格局还将变化。

千亿级高基数之上,伊利正加速再成长,开年漂亮的经营数据只是2022的起点。