恒生电子股份有限公司(股票简称:恒生电子)于1995年成立,2003年在上海证券交易所主板上市,是一家专注于金融领域的软件和网络服务提供商。

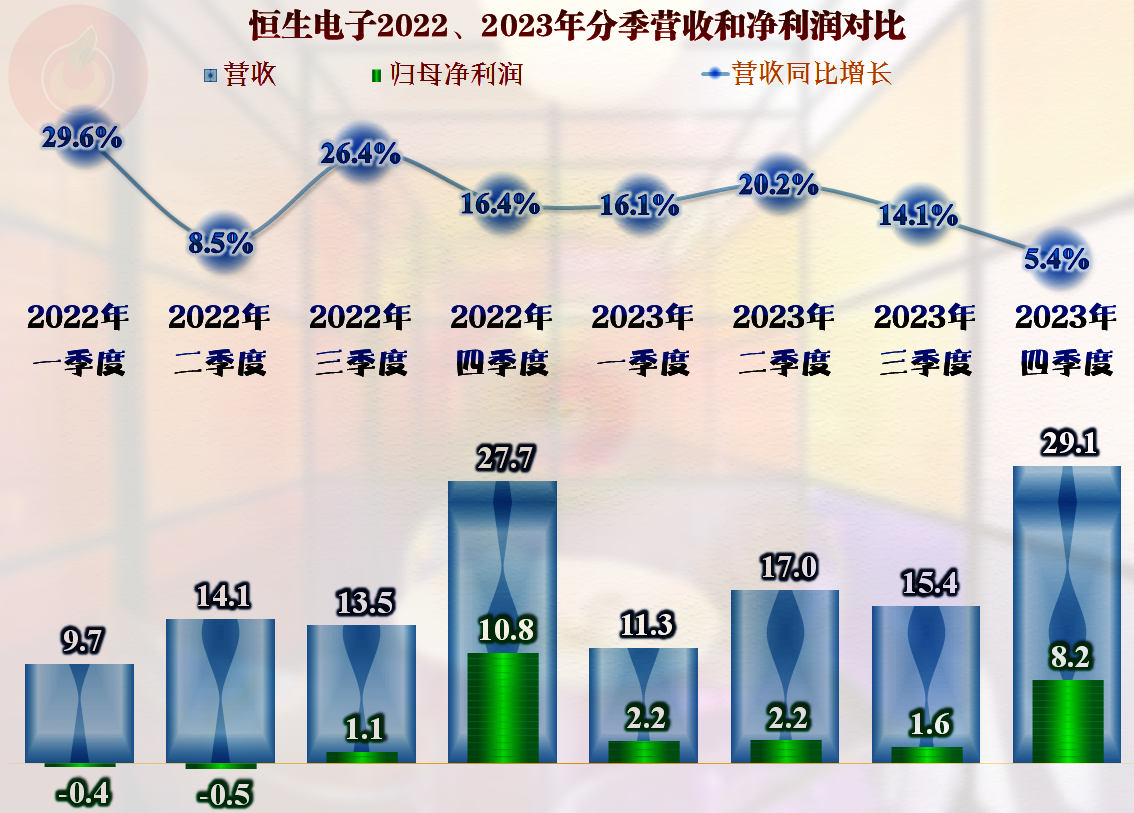

科技行业也整得和消费品行业差不多了,恒生电子的四季度是绝对的旺季,其营收和净利润都异常突出,2022年,仅四季度的净利润都和全年表现差不多了。原因是2022年上半年的两个季度表现不佳,出现了亏损;2023年就没有这种情况了,虽然四季度的净利润不如2022年同期高,但其他几个季度的表现却更平滑一些。

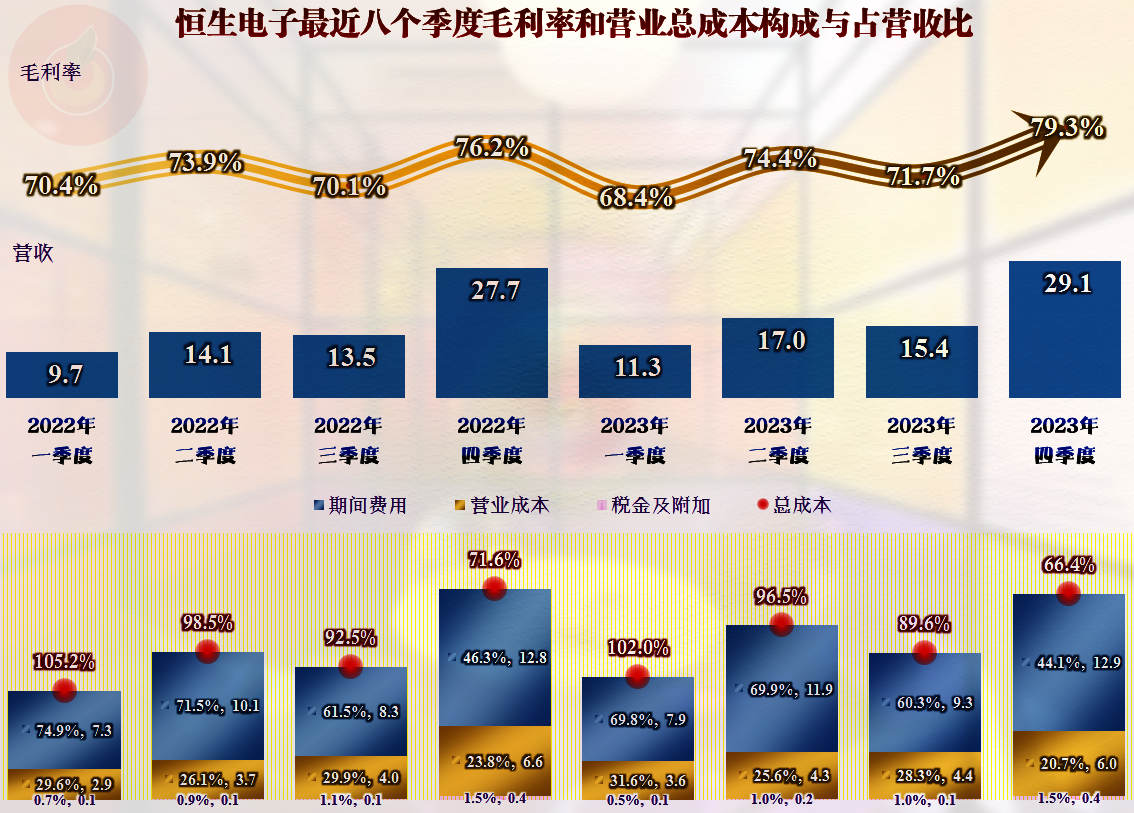

毛利率在2020年大幅下跌后,基本维持在75%左右的水平,软件行业主要是费用高,成本相对较低,这是普遍现象。2020年毛利率下降的主要原因并非是市场发生变化了,而是执行新“收入准则”,把与合同履约相关的项目开发实施及维护服务人员的费用,列入合同成本之中,与收入配比计入营业成本所致。

销售净利率在2019年达到36.6%的峰值后,持续下跌了三年,2023年有所回升,但离峰值年份的差距还是比较大的;净资产收益率紧贴着销售净利率,并没有体现出明显的杠杆效应,或者是其资产运营效率并不高。

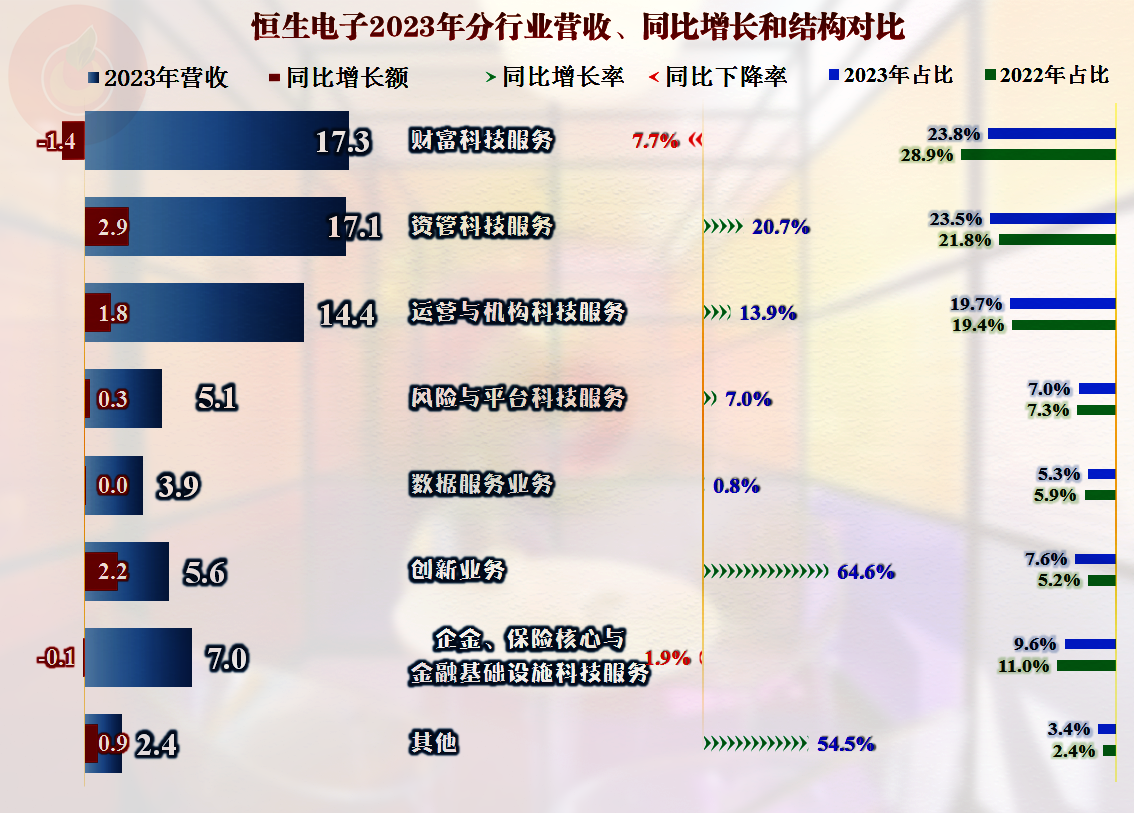

2019年和2020年时,恒生电子虽然按新收入准则调整了成本和费用的划分范围,但这仅核算方法的变化,实际上,两年的主营业务盈利空间是差别不大的,均接近20个百分点;2021年的营业成本和期间费用占比同时增长,主营业务盈利空间萎缩至10个百分点出头;2022年成本费用的占比略有下降,主营业务的盈利空间有所扩大;2023年,两者的占比继续下降,主营业务的盈利空间再度提升,只是仍然不如2019年和2020年的表现。

我们当然注意到,这里并没有表现出明显的单双年业绩波动的情况,似乎还有其他的影响因素。

期间费用中,主要的支出是研发费用,2019年时,其占营收比超过四成,最近几年的占比虽然有所下降,但金额却有明显增长,2023年创下了26.6亿元的新纪录。我们不要把研发费用想得太复杂了,这类应用软件类企业的研发支出,就是让产品达到预期的功能,和科技进步的关系不大。

其他收益方面每年都有金额不低的净收益,最近两年比前几年的金额有明显下降,主要是“公允价值变动收益”发生了反转,在构成方面,主要是一些金融资产投资造成的影响。政府补助类收益在2亿多元,每年都比较稳定。其他收益和主营业务共同造成了其单双年净利润波动的现象。

季度间的主营业务盈利空间波动很大,效益最好的季度都是营收最高的四季度,其他各个季度的盈利空间有限,近两年都有一个季度出现过主营业务亏损的情况。对于这类非制造业企业来说,其收入成本和费用配比的难度是比较大的,特别是季度间的处理就更难了,很多企业就退守至保证年度间的配比关系准确和稳定即可。有朋友可能看出来了,这种相对复杂的收入和成本关系,对相关企业的诚信还是有考验的,毕竟这样的业务环境,可操作的空间确实比传统行业大。

恒生电子的现金流量表现很好,”经营活动的净现金流“持续稳定,足以应对近年来增长的固定资产类需求。按理说,软件企业不会有太大的固定资产类投资需求的,从其近几年年报的明细看,主要是投入至“恒生金融云产品生产基地”一、二期项目上了。

恒生电子的长期偿债能力很强,不高的资产负债率虽然相对安全,但杠杆效应就不明显了,再加上不高的资产运营效率(总资产两年才周转一次),其净资产收益率就与销售净利率比较接近。虽然这样的安排不是特别妥当,但也可以这样说,如果后续业绩下滑,还可能通过这方面的财务安排来提升公司价值。

最近四年的短期偿债能力保持着教科书式的水平,这当然是其主动这样安排的,在风险与效率间,力求平衡。很多长期大额盈利的公司,都把流动比率和速动比率弄得比较夸张,恒生电子为何没有搞成这样呢?

如果看了恒生电子高达27.7亿元的“合同负债”,实际上就是其预收的“软件销售及服务款”,这显然不需要拿现金来清偿,只需要后续提供产品或服务即可。也就是说,恒生电子的实际短期偿债能力是极强的。最近两个年末的“合同负债”在小幅下跌,显然不是什么好信号,这表明正在提供的服务或者即将提供的服务项目的预收款等有所下降。

从恒生电子的分配关系看,绝对的大头分配给了员工,最高的年份接近四分之三,然后才是净利润和税收。为何税收的分配比例如此之低,至少比绝大多数的制造业企业要低很多呢?原因是软件企业有较大的税收优惠政策。

这种形态的公司当然对促进消费和拉动内需等作用明显,对于其员工及薪酬的情况,我们有空再做一个专项分析。

恒生电子并非没有受到主要客户所在行业的影响,只是影响的程度有限,或者说影响的传递还需要较长时间。由于整个信息行业正在经历AI之类的大转型,在这个过程中,原本以为会逐步萎缩的相关业务,近年来又可能会大幅调整,也就是说,后续可能会在科技大潮的带动下,迎来新的增长机遇。

但是,新的机遇必然会向掌握新技术的公司倾斜,希望恒生电子已经做好准备了。

声明:以上为个人分析,不构成对任何人的投资建议。