来源丨时代投研

作者丨陆海

编辑丨李乾韬

[导语]

成立5年就顺利过会,江苏米格新材料股份有限公司(下称“米格新材”)是个令人羡慕的“幸运儿”。

不过,深交所官网显示,9月30日,因财务资料过期,米格新材IPO按下“暂停键”,并且过会迄今已有9个月,米格新材仍未提交注册。

2020—2022年(下称“报告期”),米格新材营收高歌猛进,复合增长率高达80%,但2023年其业绩出现放缓迹象。时代投研注意到,报告期内米格新材经营现金流还出现了异常,2021—2022年经营现金流出现净流出的情况,盈利质量存疑。

10月22日、30日,就公司盈利能力、应收账款激增、经营现金流净流出等问题,时代投研向米格新材发函并致电询问。但截至发稿前,对方仍未回应。

[摘要]

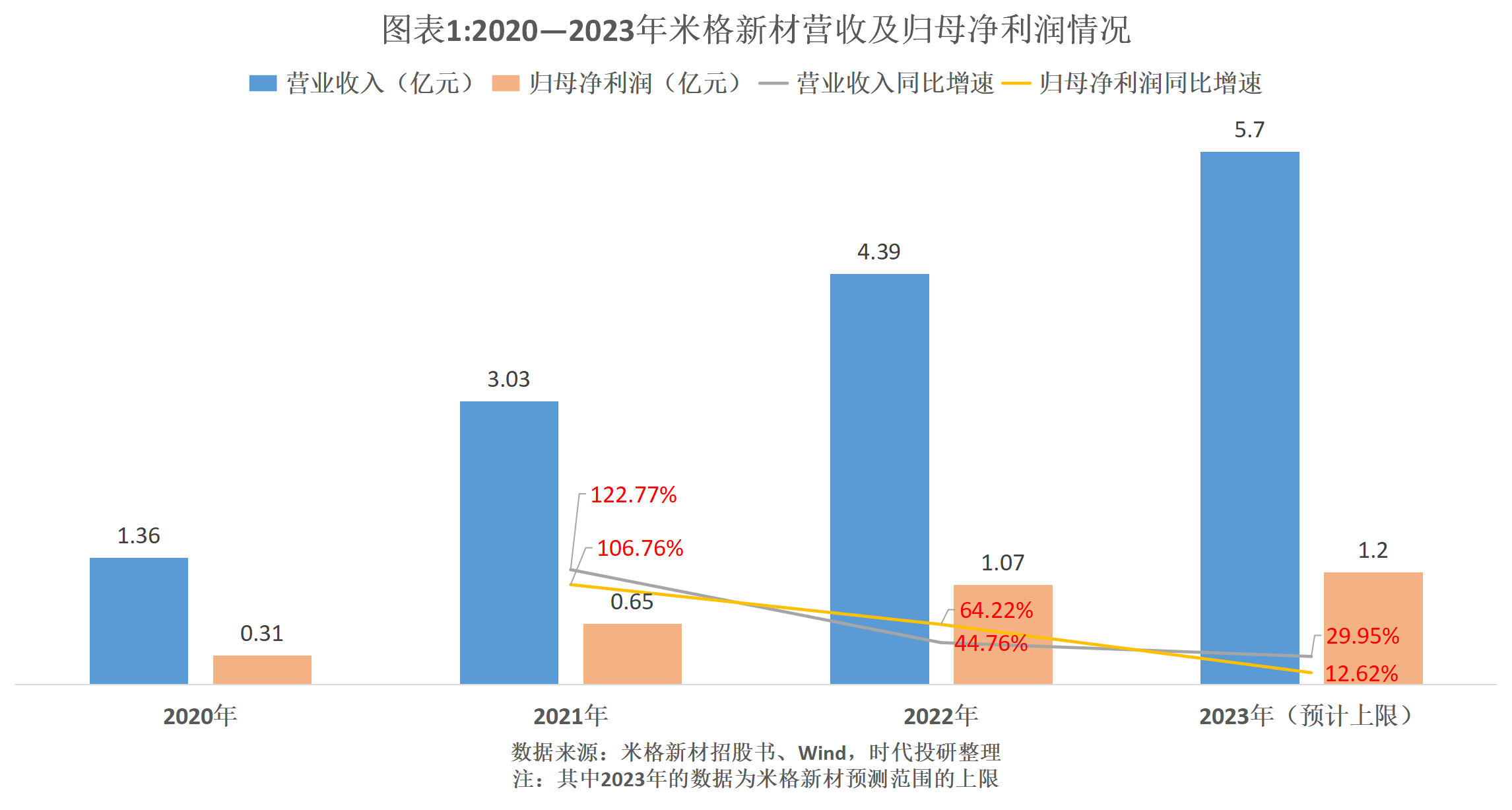

1.行业竞争加剧,业绩增速放缓。由于站上光伏行业风口,2020—2022年米格新材业绩快速增长,但随着行业竞争加剧,2023年米格新材预计其营收及净利润增速均放缓。

2.经营现金流与净利润背离,盈利质量存疑。从利润率来看,米格新材具有较强的盈利能力,但是其经营现金流频频出现净流出的情况,反映盈利质量的指标——净现比也不断发出“警报”信号,盈利质量存疑。

3.应收账款激增,深交所质疑其放宽信用账期。2020—2022年各期末,米格新材应收账款占营收比重整体呈上升趋势,账龄在6个月内的应收账款比例有所下降,深交所质疑其通过放宽信用政策刺激销售。米格新材表示,其与部分客户适当调整信用政策具有商业合理性,不存在通过放宽信用政策调节收入的情况。

[正文]

业绩增长隐忧

刚成立4年,仅拥有3个完整会计年度的财务数据,米格新材就敢冲刺IPO,业绩到底有多亮眼?

招股书显示,报告期各期,米格新材的营收从1.36亿元增长至4.39亿元,复合增长率为79.58%;归母净利润从0.31亿元增长至1.07亿元,复合增长率为84.27%。

米格新材业绩高速增长,主要是因为站上光伏行业“风口”。报告期内,米格新材超九成收入来自光伏高温热场隔热碳材料。在光伏行业快速发展的推动下,米格新材业绩出现翻倍式增长。

然而,随着光伏行业产能过剩,米格新材的业绩增长也有所放缓。

米格新材预计,2023年其营收为5.5亿~5.7亿元,同比增速为25.40%~29.95%;归母净利润为1.1亿~1.2亿元,同比增速为3.23%~12.62%;扣非归母净利润为1.02亿~1.06亿元,同比增速为1.21%~5.18%。

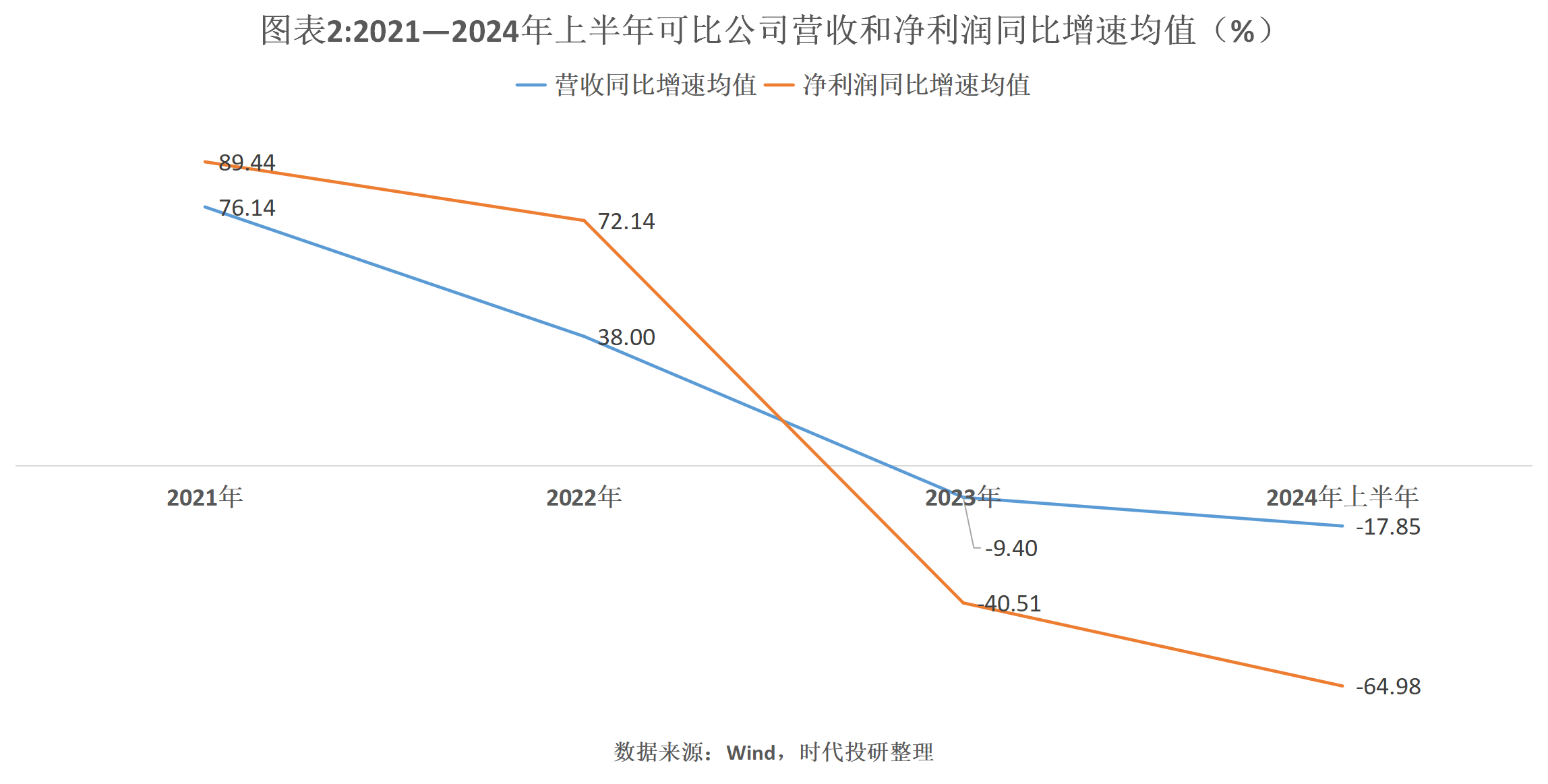

可比公司的业绩同样不容乐观。

米格新材将中简科技(300777.SZ)、光威复材(300699.SZ)、中复神鹰(688295.SH)、中天火箭(003009.SZ)、金博股份(688598.SH)列为可比公司。据Wind数据显示,2023年可比公司营收和净利润同比增速均值分别为-9.4%、-40.51%。2024年上半年,可比公司的营收和净利润更是无一例外都出现了负增长。

米格新材称,报告期内,由于行业竞争加剧,产品市场价格整体呈下降趋势,压缩其利润空间。

2020—2023年上半年,米格新材主营产品黏胶基石墨软毡均价从43.74万元/吨降至21.96万元/吨,接近“腰斩”;PAN基石墨软毡均价从18.08万元/吨降至14.13万元/吨,且呈逐年下降趋势。

尽管如此,米格新材的毛利率依然高企。2020—2023年上半年,米格新材主营业务毛利率均高于40%,其间虽然下降约3个百分点,但仍处于较高水平。

盈利质量存疑

时代投研注意到,从利润率的角度来看,米格新材确实具备较强的盈利能力,但是背后却无现金流入的支撑。

从财务常识来看,净利润增长的背后,必须伴有真金白银的流入,并且净利润与经营现金流净流入额越接近,说明盈利质量越高。

然而,2020年,米格新材的归母净利润达到3138.12万元,而经营现金流仅净流入315.43万元,占比仅为10%;更令人不解的是,2021年,米格新材归母净利润达到6488.28万元,经营现金流却净流出78.53万元;2022年,其归母净利润达到1.07亿元,而经营现金流却净流出1.04亿元,差距进一步拉大。

2023年上半年,其经营现金流一度净流入0.56亿元,与归母净利润较为接近,但2023年第三季度却净流出0.26亿元,归母净利润也达到了0.80亿元,差距再次扩大,经营现金流净流出的趋势或仍未扭转。

相比之下,如图表5所示,2020—2023年,可比公司的经营现金流均为净流入,并未出现净利润为正但经营现金流净流出的情况。

以经营现金流净额与净利润背离情况较为严重的金博股份为例,如图表6所示,2020年其净利润为1.69亿元,而经营现金流净流入0.41亿元,占比24.26%;2021年净利润为5.01亿元,经营现金流则净流入0.67亿元,占比13.37%;2022—2023年,其经营现金流净流入额与净利润较为接近,占比分别为89.84%、101.96%。

作为衡量企业盈利质量的指标之一,米格新材的净现比也不断发出“警报”。据Wind数据显示,报告期各期,米格新材的净现比分别为0.1、-0.01、-0.99。同期,可比公司净现比均为正值,且净现比均值分别为1.28、1.01、0.67,远高于米格新材。

总的来说,高质量的利润应当有现金流入的支撑,因为只有这样,企业的经营活动才能产生足够的现金来支持其运营和扩张,而米格新材经营活动产生的现金流入却难以覆盖现金流出,盈利质量存疑。

深交所质疑米格新材放宽账期

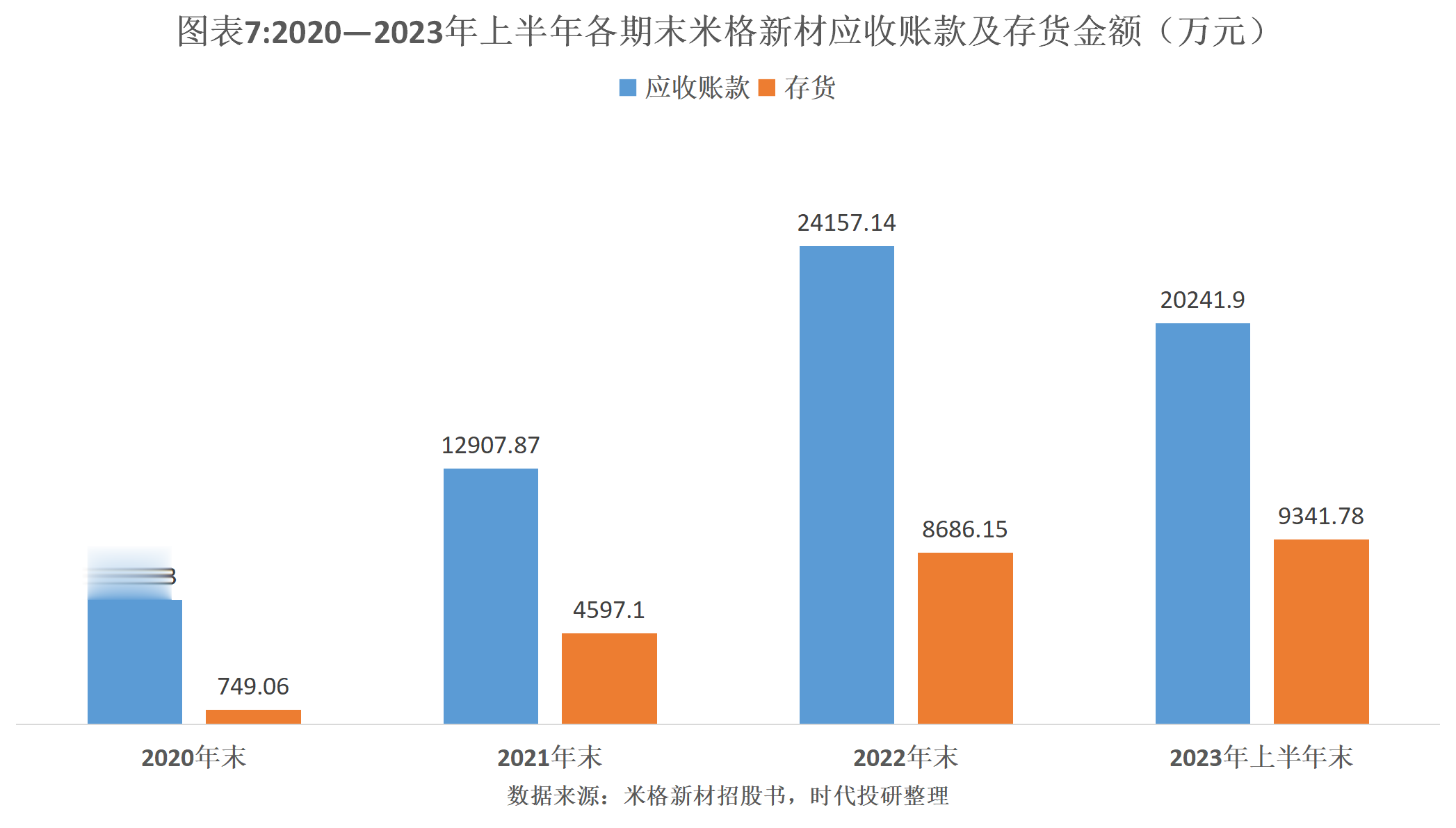

对于经营现金流净额低于净利润的情况,米格新材表示,主要是受经营性应收项目和存货增加的影响。

具体来看,报告期各期末,米格新材的应收账款分别为0.63亿元、1.29亿元、2.42亿元,存货分别为0.07亿元、0.5亿元、0.87亿元,均出现较大幅度增长。而从增加值来看,应收账款明显占用了更多的资金。

据Wind数据显示,报告期各期末,米格新材应收账款占营收的比例分别为46.16%、42.60%、55.07%,整体呈上升趋势,可见其应收账款的增速高于营收增速。

从应收账款的账龄结构来看,2020—2023年上半年各期末,米格新材账龄在6个月内的应收账款占比分别为93.58%、95.48%、90.18%、86.14%,整体呈下降趋势。

报告期各期末,米格新材应收账款周转率分别为3.41倍、3.15倍、2.36倍,同期可比公司应收账款周转率均值(剔除周转率较高的中复神鹰)分别为5.04倍、4.60倍、3.58倍,虽均呈下降趋势,但可比公司周转率均值仍明显高于米格新材。

米格新材是否存在放宽信用账期刺激销售的情况?在首轮问询中,深交所就曾要求其说明对主要客户的信用政策及约定的结算方式。

米格新材对此回应称,公司给予生产型客户和贸易商客户的信用政策整体保持相对稳定,报告期内不存在大幅异常变化。与部分客户适当调整信用政策系双方通过良好合作后协商调整,具有商业合理性,不存在通过放宽信用政策调节收入的情况。

(全文2450字)