最近在群里提到一只业绩良好的二级债基——中泰双利,没想到一下就切中了群友的需求,大家纷纷买入。我想,以后优先评测大家买入的基金,这是一个多么好的服务正念群友的方式。我们就从中泰双利开始。

长期收益

中泰双利是一只二级债基,成立于2022年9月27日,截至2024年10月25日,已经运作2.1年,累计回报8.69%(年化4.08%),排名53/793(前6.68%)(wind,统计区间:2022.9.27-2024.10.25),收益率表现如下:

大家看到,跑赢wind二级债基指数可谓相当明显。

最大回撤

中泰双利成立以来的最大回撤为-0.66%,发生在2022年11月的债灾期间。最近一次因为股市雄起导致的债券回调,产品的回撤反而控制的很好,只有-0.24%。整体,回撤控制在-1%以内。

这样的回撤控制水平,结合对应的收益率,性价比就相当高了。我们提取了一下中泰双利成立以来的sharp比率(年化)为2.34(wind,截至2024.10.25),性价比很高。

基金经理

该基金有2位基金经理共同管理,商园波于2022年9月27日就开始任职,而程冰自2023年8月28日任职。这里要强调一下程冰,因为确实是一位资历很深的“老司机”。根据wind数据,程冰曾任东吴证券投资经理,上海银行金融市场部、资产管理部投资经理、总经理助理,兴业证券资金运营部副总经理,睿远基金管理有限公司专户固定收益投资部执行董事。我们解读一下,东吴证券自营、上海银行自营、资管、兴业证券自营、睿远基金固收专户。一方面,程冰管理过大钱(上海银行资管),一方面工作经验非常丰富,我们目测至少有25年以上的投资经验,绝对属于“前辈”。

资产配置

从资产配置我们能看出两个主要的特点:

1、股票择时策略

2024年6月末,股票仓位为0,9月末达到9%,其它季度也是在1-5之间不断变动,大开大合。

2、债券也会做择时

其实大部分的二级债基,债券都是配置策略,品种间的小幅度切换可以,但是债券做仓位择时很少。但是,这只产品2024年2季末债券占比92%,3季末的占比只有64%,这个就比较犀利了。稀缺!

券种配置

券种配置主要是看债券投资策略,我们看到中票、金融债、国债的变动比例都比较大。2023年6月末债券占比较高(129%),但是到了2024年3月末,明显的降了下来(82%)。2024年3季末,相对于2季末明显增加了金融债的占比(13%→38%),降低了国债占比(32%→21%)

所以,股票做交易、债券做交易,这种投资策略就做的非常精细了。

投资策略

通过我们的了解,中泰双利这只产品的定位是“低波固收+”,股票仓位不超过10%,股债之间有严格的风险收益预算模型。通过债券端的收益和回撤来控制股票的仓位,最大回撤力争控制在-1%以内。而且,还会用国债期货来不定期对冲债券和股票的波动。

写到这里,我们对于基金经理的能力要点赞一下,如果想要做这样的品种,股票要懂、宏观要懂、债券要懂、期货要懂,如果真的可以运用自如,对个人能力要求非常高。换一句话说,这样的投资能力,市场供给是非常少的。

最丝滑的的2个月

如果我们回顾中泰双利近2个月的表现,整个8月净值缓慢下降,9月初开始反弹,9月10日改变了一次斜率(目测增加了股票仓位),9月24日再次改变斜率(再次增加股票仓位),但是国庆节后市场出现回调的时候,双利的回撤控制的很好,之后又再次企稳进入增长的态势。

这样的表现,通过我们前面的分析。首先,股票仓位择时必然是首要因素;其次,在10月9日开始的回调中,降低仓位和国债期货的运用可能也是是重要原因。如果卖掉股票后再低位买一波债券那就堪称完美了,只不过具体有没有这样做我们就不得而知了。

但是,这样的表现确实很好的证明了基金经理的能力。

关于回撤控制

如果我们看的再细一点,2023年8月开始,中泰双利的回撤每次到达一定程度,就会企稳(此时下面的二级债基还是处于下跌的趋势),然后净值开始回升。而这些回撤的点都没有超过历史最大回撤-0.66%。我们认为这恰恰是风险收益预算模型起作用的地方。当回撤接近历史最大回撤,就会降低股票仓位,控制回撤,调整判断,再次决策(投资),这种刚性的净值保护措施,也是基民良好体验的重要来源。

可以考虑替代纯债

其实中泰双利这个产品早就在我们的店铺上架了,只不过近期大家才开始购买(欢迎大家浏览文末的店铺,浏览4年多留下来的精品基金)。我们理解理由有几个方面。

1、市场进入低利率时代

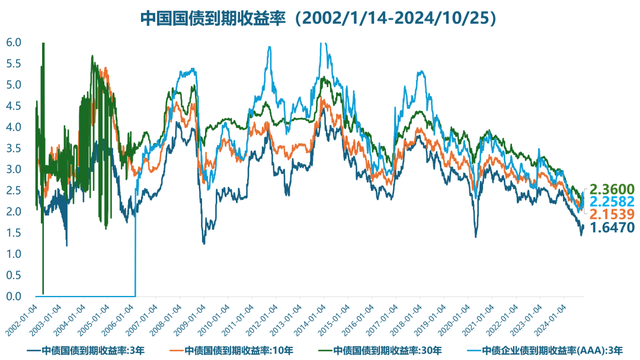

随着国家不断下调市场利率,包括存款利率和LPR利率,目前债券投资的收益很低。货币在1%附近,债基也就2%-3%之间。债券市场已经进入了低利率时代:

10月25日,3年国债到期收益率只有1.65%,10年和30年国债收益率为2.15%和2.36%,3年AAA企业债收益率只有2.26%。公募基金加上40%的杠杆想要超过3%也并不容易。如果只是向债券要收益,无外乎降低信用评级、增加杠杆、拉长久期。不论采取哪种措施,都是在放大债券投资风险,一旦利率上行,或者遇到流动性危机,风险非常高;更不用说债券违约。

所以,用利率债来做交易的策略,会得到市场的认可。而遇到一位具有交易能力的老司机,是难得的机会。

2、向股票资产要收益

债券端做的再精细,也很难产生足够的收益。这个时候,如果可以从股票中寻找收益,更为舒适。但是股票资产风险大,如何做好保护?这就是各位群友认可双利的地方——通过股债之间的风险收益预算模型。当股票开始亏钱,亏到一定的程度,就会降低股票仓位,重新判断,再次进攻。而且,股票仓位并非长期配置,可以为0,有机会才会加仓,大开大合。如果股票投资有一定的胜率,这个策略就是有效的。

另外,如果可以再加上国债期货的对冲,效果就更好了。

3、PK中长债基

我们从中泰双利2022年9月成立开始,PK万得中长期纯债基金指数,发现,即使不考虑最近这一波择时成功,中泰双利的收益水平也不输于该指数。而股市有机会的时候,几波脉冲式上涨就大幅度超越,这不正是我们想要追求的结果吗?

我们再看回撤,万得中长期纯债基金指数在此期间的最大回撤是-1.08%,而中泰双利A只有-0.66%,本轮债券回调,指数最大回撤为-0.67%,而双利只有-0.48%。再次印证,中泰双利虽然是一只二级债基,但回撤控制是小于纯债基金的平均水平的。

写在最后

各位正念群友,写到这里,关于中泰双利基本的画像就整理完毕。交易型选手最大的BUG是规模,该产品3季报的规模只有3.9亿,10%的股票仓位还是比较舒适的,大家短期应该不用担心。至于您是否会考虑用它来替代纯债基金,欢迎留言告诉我们答案。

风险提示:基金投资有风险,有可能亏本,有可能被老婆扫地出门,成年人请对自己的行为负责。本文内容不构成任何建议、意见。请不要根据本文内容做任何投资决策。