很多人都听说过香港储蓄分红险,

不少人也想入,但由于了解甚少,不买害怕错过,买了又害怕买错。

所以今天我就把香港的“老四家”巨头,

友邦、保诚、宏利、安盛的招牌产品拉出来溜溜,

主要从收益和功能两个维度来做个对比,看看谁才是目前香港储蓄分红险的性价比之王~

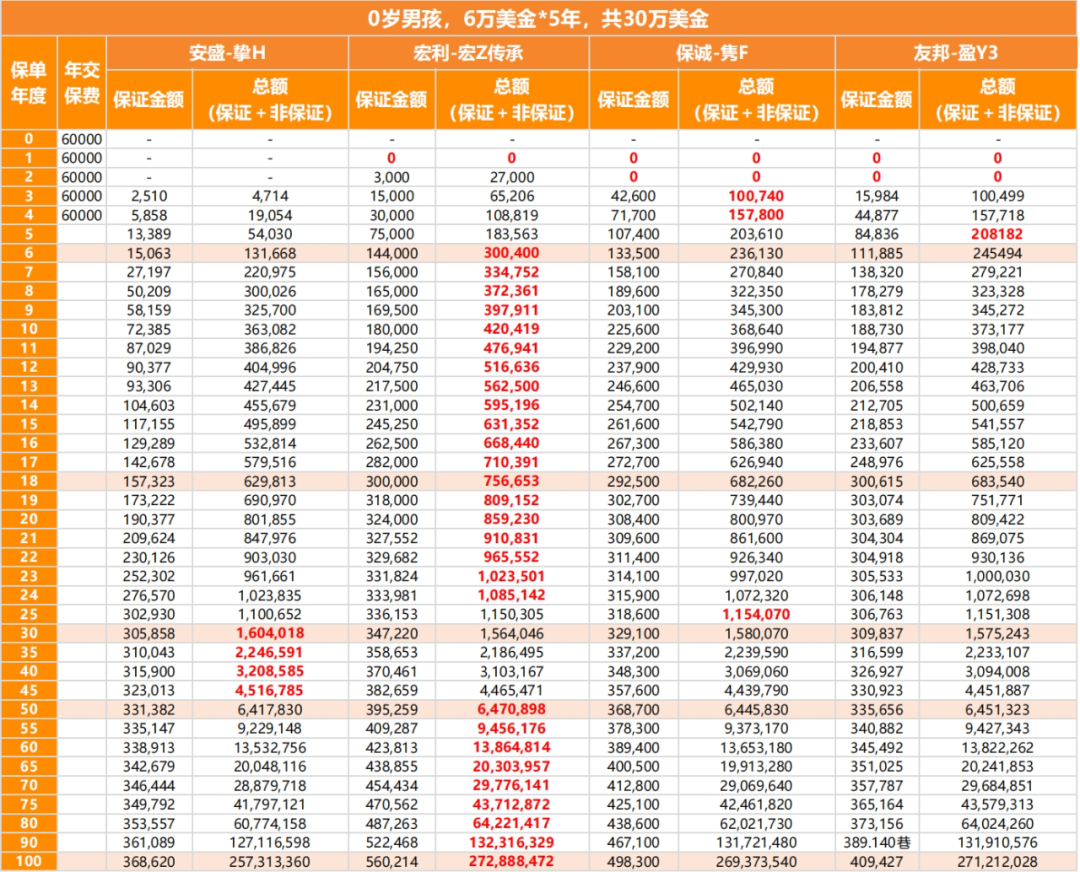

为了方便对比,以“0岁男孩、年交6万美元、交5年”为例,选出各家公司的头牌产品来PK

一、收益方面

01

回本时间

港险有两个回本时间,一个是预期回本,另一个则是保证回本。

预期回本是包含分红情况下,预期的回本时间;

而保证回本则是不考虑分红,只测算保证收益的回本时间。

举个例子。

如果是6万美金,5年交,一共30万美金的话,

预期回本最快的是宏利6年,其次是友邦、保诚、安盛8年。

比如在第6个保单年,宏利的现金价值为300400美元,成功回本,

而友邦、保诚、安盛在8个保单年才成功回本,此时宏利的现金价值累计为37万美元,多出7万美元。

而保证回本最快的是友邦、保诚、宏利18年,安盛25年。

如此看来,在预期回本速度上,宏利稳拿第一,保证回本几家差不多,安盛最晚。

02

预期收益

从前面的图里可以看到,前25年预期收益最高的是宏利,其次是友邦、保诚、安盛,

那这几款产品具体的预期收益如何呢?

Top1:宏利

宏利的「宏Z传承」第6年回本,到了第18年,30万本金增长至75万美金;

在第15年时,30万美金已经累积到了63.1万美金,实现了本金的2倍。

而在第30年时,最初的30万本金已经累积到了156万美金,实现了本金的5倍增长;

在第50年时,账户上的现金为647万美金,本金翻了21倍;

第100年的时候,金额是2728万美金,30万的本金翻了90倍。

Top2:友邦

友邦的「盈Y3」在第8年时投资回本,到了第18年,本金增长至68万美金;

在第15年时,30万美金已经累积到了54.1万美金,本金不到2倍。

而在第30年时,最初的30万本金已经累积到了157万美金,实现了本金的5倍增长;

在第50年时,账户上的现金为645万美金,本金翻了21倍;

第100年的时候,金额是2712万美金,30万的本金共翻了90倍。

……

Top3:保诚

保诚的「隽F」第8年回本,到了第18年,本金增长至68万美金;

在第15年时,30万美金已经累积到了54.3万美金,本金不到2倍。

而在第30年时,本金已经累积到了158万美金,翻了5倍;

在第50年时,账户上的现金为644万美金,本金翻了21倍;

第100年的时候,金额是2693万美金,30万的本金共翻了89倍。

Top4:安盛

安盛的「挚H」在第8年时投资回本,到了第18年,本金增长至62万,

在第15年时,30万美金已经累积到了49.6万美金,本金不到2倍。

而在第30年时,本金已经累积到了160万美金,翻了5倍。

在第50年时,账户上的现金为641万美金,本金翻了21倍。

第100年的时候,金额是2573万美金,30万的本金共翻了86倍。

可以看到,这几款产品其实核心还是前期的差异,

30万本金,第十五年宏利预期收益63万,比安盛的49.6万整整多出13万美金收益。

长期收益则相差不大,50年持有,保单现价预期都是21倍的本金。

03

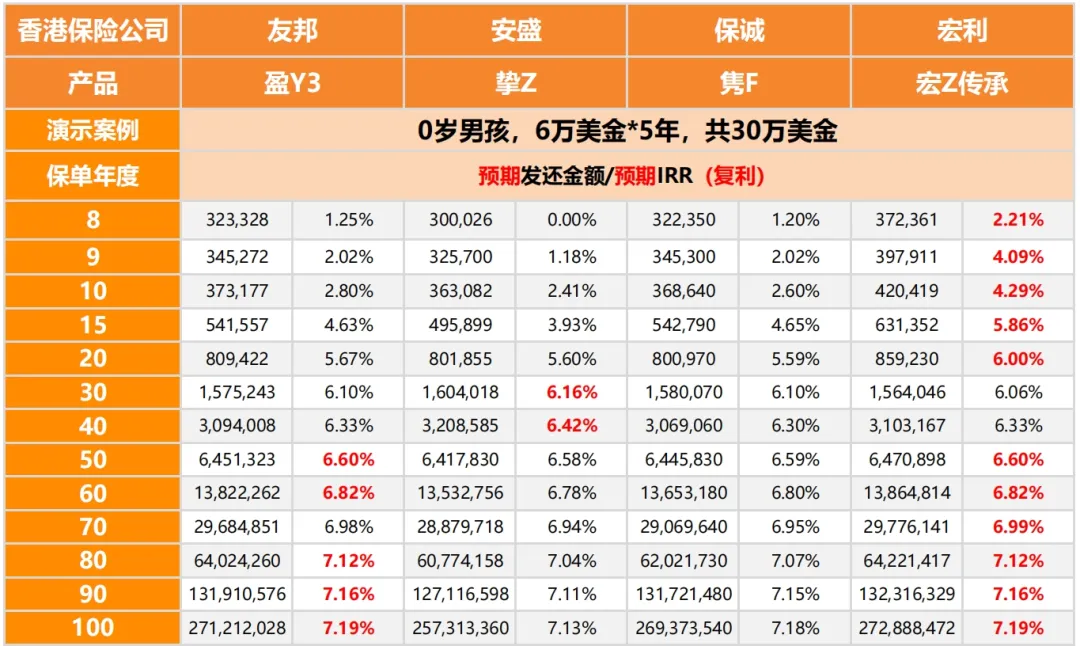

预期IRR

说完了现金价值,咱们来算一下它们的预期IRR(退保年化利率):

从图上可以看到,前20年宏利「宏Z传承」的IRR可以说是遥遥领先,

保单第8年,几款产品全部回本,宏利的「宏Z传承」IRR为2.21%,第9年,宏利IRR已经突破4%+,

而同期友邦、保诚、安盛的IRR分别是2.02%,2.02%,1.18%,直接相差了2个百分点。

20年「宏Z传承」的IRR就破6%,而友邦、保诚、安盛至少还需要5年时间才能到达6%的收益。

不过在30、40年的时候,安盛的irr比较其他三款产品要高。

50年后,宏利继续领跑,而此时友邦irr的表现也还不错,只有安盛弱些。

综合下来,宏利的预期收益可以说全场最佳,

尤其是前期甩了同类一大截,而友邦后面的表现也还不错,多次与宏利并列第一。

04

提取对比

我们以0岁男孩,5万美金,5年交,一共25万美金做个提取方案,看看谁账户上还剩的钱最多(单位均为美金):

从图可知,85岁友邦提取后,还剩1239万美金,安盛1361万美金,保诚1071万美金,而宏利是1362万美金。

那这个数据如何来的呢?给大家算一算:

假设大学期间(18~21岁)每年提7万美金,提取4年,一共28万美金用作教育金;

30岁可以一次性提30万美金,用作创业金、婚嫁金;

55岁时退休,每年提12万美金补充养老金;

到85岁一共提了430万美金,此时退保的话,账户还剩余1362万美金,

算下来,总共可以提取1792万美金,与25万美金的本金相比,翻了71.68倍。

而同样的提取方式,安盛与宏利差不多71.64倍,友邦的本金翻了66倍,保诚只有60倍。

所以,同样的金额,同样的提取,宏利性价比最高。

二、功能方面

收益方面咱们就对比完了,接下来看看几款产品的功能有啥不同?

01

基础功能

可以看到,友邦、保诚、宏利、安盛这几家保司的产品基础功能都具备,只不过具体细节有些不一样,其中最大的差别是红利锁定功能,

红利锁定啥意思呢?

就是如果当时的经济形势不太好,或者自己不想参与分红了,你就可以将保单中的部分或全部红利锁定起来,给你固定利率的收益,不再参与分红。

宏利在第5个保单年就可以锁定红利,但从第5~9个保单年期间,每年不能超过10%,总比例不超过50%,

保诚呢,投保的第10年后可使用锁定功能,锁定比例为10%~50%,总比例不能超过50%,

友邦在第15个保单年才能锁定红利,解锁比例在10%~100%之间,

安盛也在第10个保单年起就可以锁定红利,锁定率没有上限。

从锁定时间来看,宏利是最早的,但只能锁定50%。

安盛最快第十年可以全额锁定,锁定比率无上限,设计相对是最好的。

……

那为什么香港储蓄分红险要设计这个功能呢?

因为港险的收益=保证收益+非保证收益(分红收益),

其中非保证收益占了全部收益的大部分,所以有些香港分红产品就提供了“分红锁定”功能,

投保人可以利用这个功能,把非保证性的红利转变为保证性的红利,确保收益提前“落袋为安”,

而这部分收益咱们可以选择提取,也可以放在保险公司继续赚取收益。

02

特色功能

最后再说说它们各自的特色功能:

安盛的「挚H」有一个“双重货币账户”的功能,

在第10个保单日,可以配合它的“分红锁定”功能,锁定红利后分别在两个货币账户存钱,分别是主要货币户口和环球货币户口,

相当于更灵活版的货币转换功能,可以一部分收益存美金,另一部分存人民币。

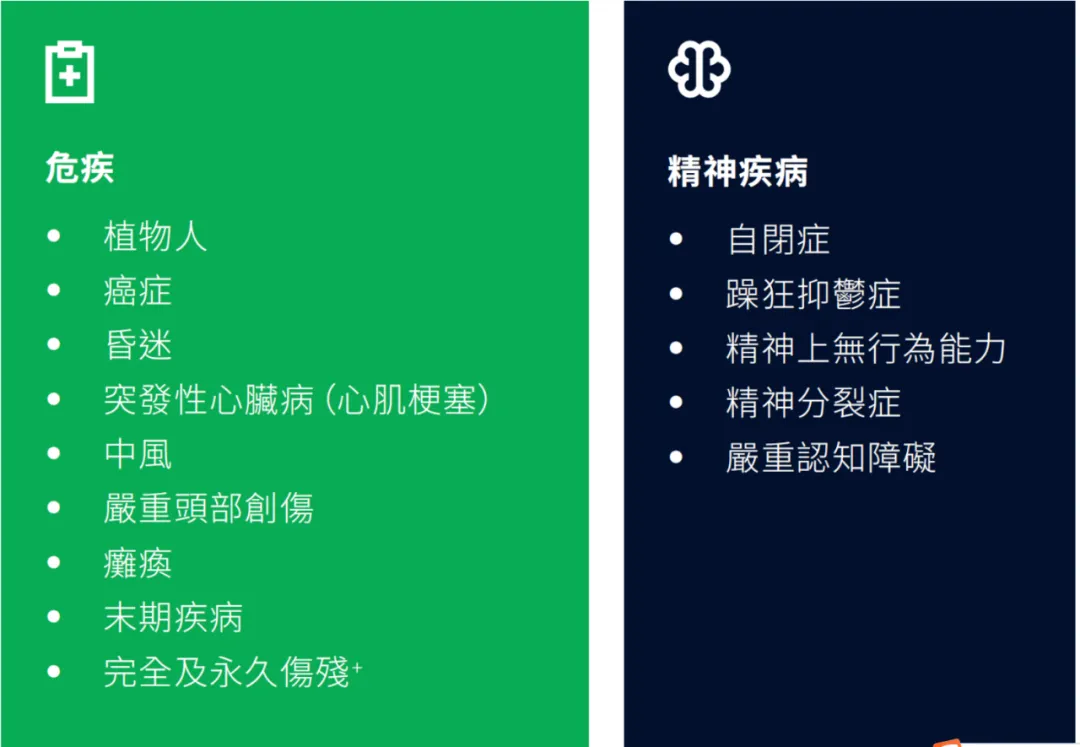

友邦的「盈Y3」有一个“精神上无行为能力选项”,

投保人可以提前指定预定代领人和保单价值提取的百分比,如果投保人不幸患有精神疾病,无法行使保单权益,

那预定代领人可以代表投保人获得赔偿,有点类似信托功能。

宏利的「宏Z传承」的“身心守护预支保障”与友邦「盈Y3」的“精神上无行为能力选项”相类似,

不同的是,投保人在9种危疾和5种精神疾病时,可以一次性选择锁定100%的终期红利,锁定的红利可以留在保险公司账户上继续生息。

与另外几款产品相比,保诚的「隽F」的功能都不是很有特色,

“失业保障”就是65岁前非自愿失业超过一个月,最长可以晚交1年的保费。

……

好了,最后小结一下,

以上就是香港老四家王牌储蓄险收益和功能的一个情况,

从收益来看,不管是回本速度还是预期收益,宏利都是最优秀的,其次是友邦。

那这么高的预期收益,宏利和友邦到底能不能实现呢?

实际得看保险公司的投资能力,而我们可以从各家保险公司的过往分红中参考一二,

从友邦71款分红产品来看,总现金价值实现率均值为99.2%,方差为0.079%,这就意味友邦的分红波动比较小,

而宏利的65款分红产品,总现金价值实现率均值为97%,相较于友邦,宏利的分红波动会稍大一点。

如果前期要进行提取的话,表现不错的是宏利和安盛,85岁退保,25万美金的本金预期翻了71倍;

从功能来看,友邦的保单功能最完善丰富,其次宏利也做的不错。

综合下来,宏利暂时算是目前英式分红里的收益之王,当然友邦也是不错的考虑选项。

查看和获取更多铲品信息可以关主我的同名gzh: 胡胡的全球笔记~