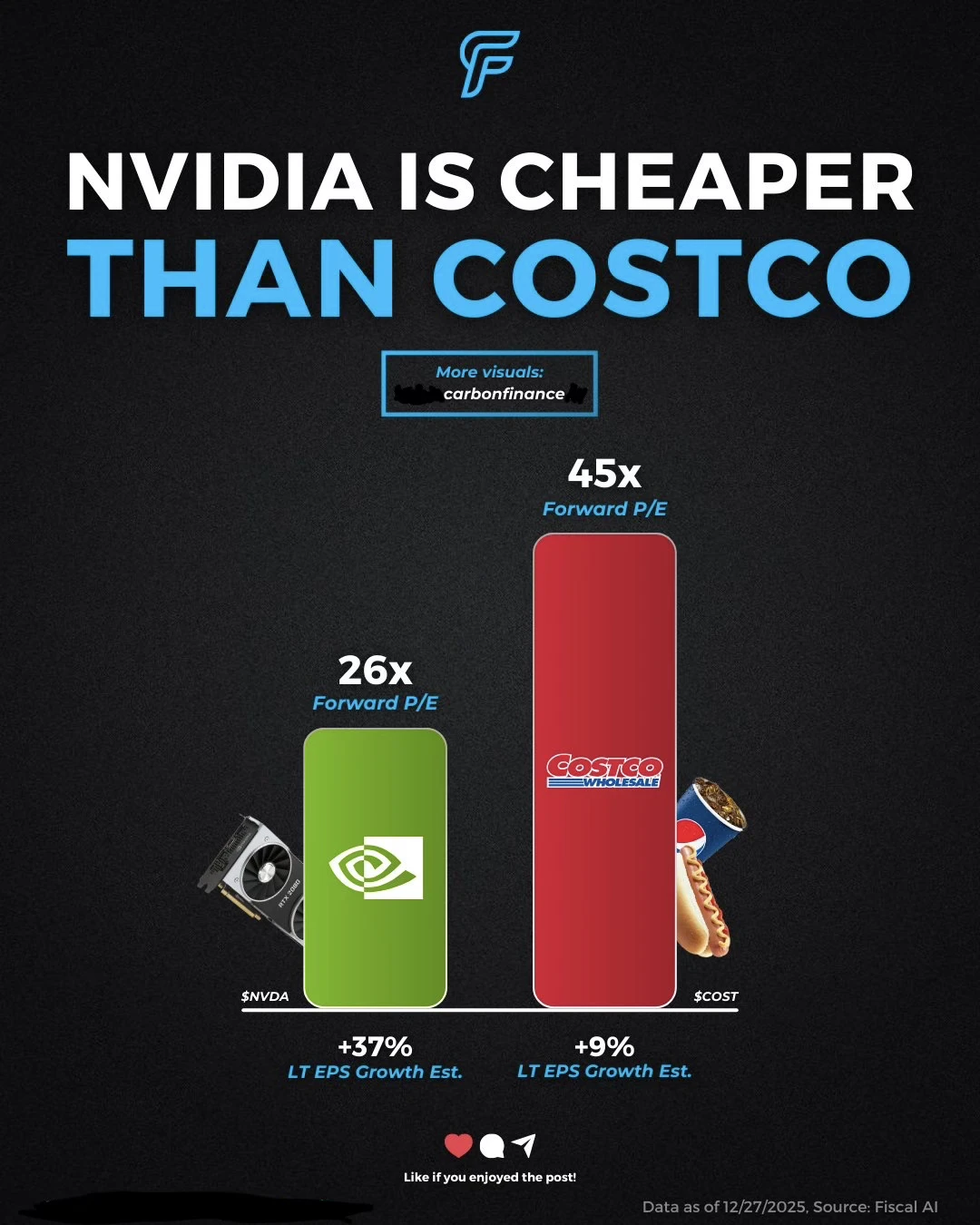

🤯看似最贵的科技巨头反而更“便宜”?英伟

图表会看世界

2026-01-22 23:39:07

🧠 这张图想表达什么

图片核心信息非常直观:在“预期盈利倍数”这一常用估值尺度下,NVIDIA 的定价水平,竟然明显低于以稳健著称的 Costco。这并不是在讨论哪家公司更安全,而是在强调“估值必须结合增长一起看”。

📊 英伟达的数据解读

图中显示,英伟达的前瞻盈利倍数约为二十六倍,而长期每股盈利增速预期高达百分之三十七码。换句话说,市场为它支付的价格,并没有完全反映其高速扩张的盈利能力。这背后,是人工智能算力需求的爆发式增长,以及其在高端芯片和生态系统中的近乎垄断地位。

🚀 英伟达的“事迹”为什么支撑这种预期

过去几年,英伟达从显卡公司跃迁为全球人工智能基础设施核心提供者。无论是数据中心 大模型训练 自动驾驶还是工业仿真,它都站在产业链最上游。营收结构从周期性硬件,转向高毛利 长周期的平台型模式,这也是长期盈利增速被持续上修的原因。

🏬 好市多的数据解读

相比之下,好市多的前瞻盈利倍数高达四十五倍,但长期每股盈利增长预期仅约百分之九。市场为它支付的是“极致确定性”:稳定现金流 忠诚会员体系 抗经济周期能力。这种模式非常优秀,但成长天花板相对清晰。

🧾 好市多的成功逻辑

好市多几十年如一日,依靠低毛利 高周转 严选商品建立信任壁垒。它的成功不是来自高速扩张,而是来自极低失败概率。这也是为什么即使增长不快,定价依然很高。

⚖️ 真正的对比结论

这张图并不是说英伟达“便宜”或好市多“昂贵”,而是在提醒:估值本身没有意义,脱离增长谈价格,结论往往会完全相反。一个是高速成长型引擎,一个是稳定现金流机器,市场用两套完全不同的逻辑在定价。

🔍 一句话总结

当你把“未来能赚多少钱”放进同一张对照表里,就会发现——被认为最热的英伟达,反而在增长维度上更划算;而被视为稳健代表的好市多,市场愿意为确定性付出溢价。这,才是这张图真正想告诉你的事。

0

阅读:9