这是上周六晚上的直播内容,我们再来梳理一遍。

ROE是一种选股方法。

通过净资产收益率大小可以筛选公司;通过杜邦分析我们能找到好的商业模式。

DCF也是一种选股方法。

很多企业不适合DCF折现法,它们不在我们的分析范围内。

整体来看:

从ROE到DCF,ROE帮我们筛选出好企业,DCF帮我们判断高估还是低估。

整个财务分析体系都是围绕着ROE和DCF展开。

一、ROE综述

㈠ROE分析的目的

⒈通过ROE分析寻找值得研究和关注的公司。

⒉通过ROE分析判断出一家公司的商业模式和风险点。

财报分析是投资分析的起点和抓手,通过分析大量典型企业的ROE,可以帮我们沉淀出财务分析的直觉和手感,从而为投资决策打下基础。

为什么说ROE分析可以帮我们识别企业的风险点?

以恒大为例。

传言许家印从20楼跳下来了。

那又有什么关系呢?讨债的人都叠到了19楼,从20楼跳下来也摔不到。

根据杜邦分析,恒大是靠高杠杆赚钱的企业。

2020年恒大的权益乘数是6.57倍。由于权益乘数表示的是企业的资产总额是股东权益总额的多少倍,因此恒大股东的股东每投入1块钱,就能撬动6.57元的资产。以较小的资金投入就能撬动更多的资产总额,这对股东来说像是一件好事。

然而凡事有利必有弊。

在货币政策趋紧融资困难的时候,恒大这类企业受到的冲击也会更大。顺风顺水的时候,谁都不会考虑资金风险;但是资金紧张的时候,谁都不会放过它们。

下图是恒大与万科权益乘数的比较。

多数年份两家公司的权益乘数都大于4倍,但是整体来看恒大比万科的杠杆率更高。

下图是从“同花顺iFinD”中查找的行业负债率数据。

2022年前三季度,银行的资产负债率最高,为91.85%;其次是非银金融业;房地产行业排第三。

在房地产行业中,万科的资产负债率为77.85%,在125家房企中排在第34位;资产负债率超过50%的房企有98家,占比为78.4%,再次表明杠杆率高是这个行业的特性。

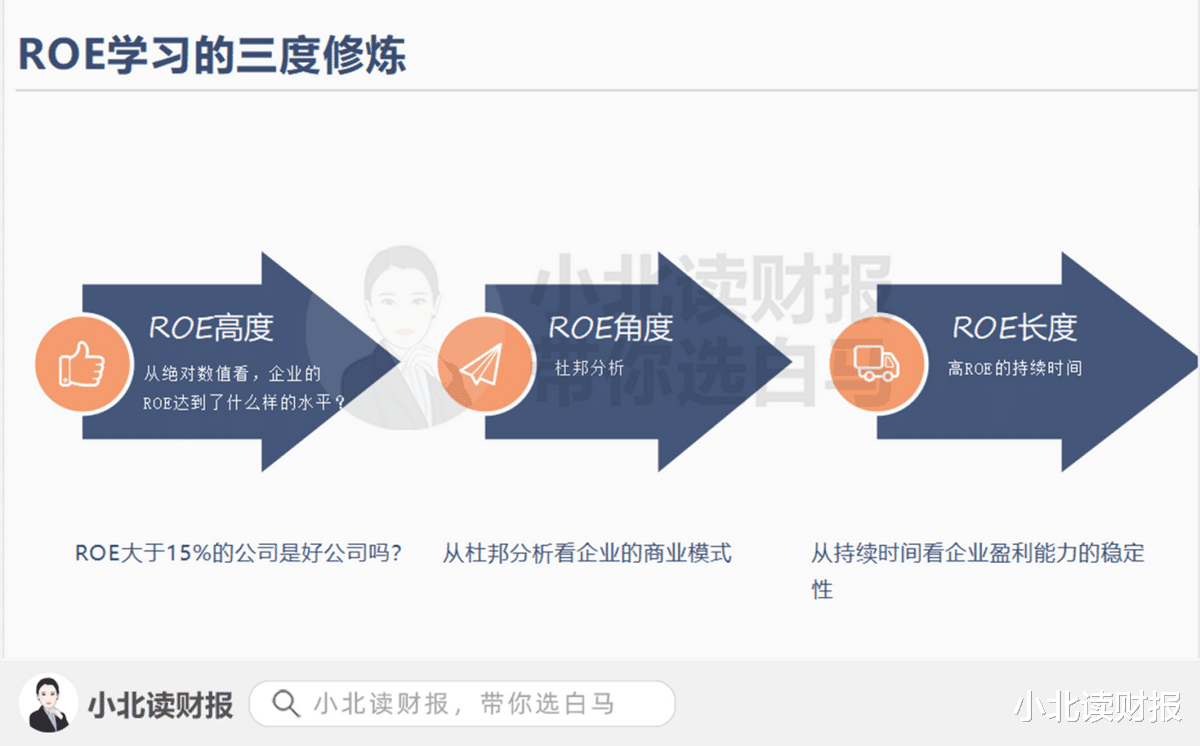

㈡ROE学习的三度修炼

ROE分析的步骤可以简单概括为三个角度,当时我在书里好像没有专门用“三度修炼”描述它,以致于市面上各类抄袭类的文章都出现了,甚至都不注明出处。

三度修炼本来是商学院教我们的“态度决定命运,气度决定格局,底蕴的厚度决定事业的高度”;在此借花献佛,ROE分析的三度修炼,则是指从“高度“角度”和“长度”的角度来分析企业。

我们以洋河股份为例做介绍。

从ROE高度看:

10年来洋河股份的ROE基本都大于20%,2020年和2021年有所下滑;如果我们把这个数据跟其他行业做比较的话,就会发现“瘦死的骆驼比马大”,很多行业巅峰时候的ROE都不到15%。

从ROE的角度看:

洋河股份的高ROE主要靠净利率驱动,同时公司的资产周转率和权益乘数略呈下滑趋势。因此,要想知道洋河股份的高ROE能否持续,就得看公司的净利率能够维持增长。

下图所示的问题目前我只有分析思路,没有答案。

比如说关于净利率的增长,它最主要是看收入能否持续增长,而收入的增长通常是量价齐升的结果;因此,我们就得从业务和产品层面上来分析洋河股份的竞争力,包括不同梯队公司的竞品有哪些,公司有没有竞争优势等。

二、DCF综述

企业估值要掌握下面的三个公式。

我们计算自由现金流就是按照下图所示的顺序展开的,先调整出自由现金流,再折现求出企业价值,再根据企业价值等式推算出每股股权价值。

下面会以洋河股份为例演示一遍估值测算的过程。

本次测算的很多数都是随便取的,只是想分享估值的过程,不代表我本人对洋河的估值结果。

㈠调整出自由现金流

自由现金流是股东可以随时支配的现金流,而企业维持运营的钱、用于资本开支的钱以及要交的税费等等,都不包括在自由现金流当中,因此要将其从净利润当中扣除。

最简单模糊的计算公式如下:

自由现金流=净利润+折旧摊销—营运资金-资本开支

理解这个公式的关键在于理解为什么叫“自由现金流”。凡是影响股东自由支配现金的,都是自由现金流的减项;凡是增加股东可自由支配的现金的,都是自由现金流的增项。

㈡自由现金流折现计算

企业价值等于详细预测期和永续增长期的企业价值的和。

这里的关键不在于公式的加减乘除,而在于取值:

永续增长率取多少?

折现率取多少?

㈢股权价值的计算

根据价值等式,根据企业价值我们能加计算出股权价值,股权价值除以股本可得每股内在价值,每股内在价值跟当前股价相比较,可知公司高估还是低估,帮我们解决“择时”的问题。

凡事知易行难。

但是只要方向对,就不怕路远。

ROE和DCF是财务分析和投资决策中的两大基石,

对此不必怀疑。

共勉~