经济与利率环境支撑

注意 美元“金蜘蛛”跃起

2024年06月10日 威尔鑫投资咨询研究中心

(文) 首席分析师 杨易君

来源:杨易君黄金与金融投资

上周国际现货金价以2325.13美元开盘,最高上试2387.63美元,最低下探2286.51美元,报收2293.19美元,下跌33.76美元,跌幅1.45%,周K线呈冲高回落中长阴。上周五下跌3.48%。

上周美元指数以104.66点开盘,最高上试104.94点,最低下探103.97点,报收104.91点,上涨300点,涨幅0.29%,周K线呈先抑后扬小阳线。上周五上涨0.77%。

上周wellxin贵金指数以5194.13点开盘,最高上试5348.59点,最低下探5023.18点,报收5047.15点,下跌147.59点,跌幅2.84%,周K线呈冲高回落中阴线。上周五下跌4.59%。

上周:

银价下跌4.08%,上周五下跌6.93%;

铂金价下跌6.91%,上周五下跌4.03%;

钯金价下跌0.25%,上周五下跌2.10%;

伦敦铜铝铅锌镍锡六大基本金属全线下跌:

伦铜跌3.18%,上周五下跌3.91%;

伦铝跌2.98%,上周五下跌2.70%;

伦锌跌4.13%,上周五下跌5.0%;

伦镍跌7.36%,上周五下跌2.02%;

伦锡跌4.31%,上周五下跌3.54%;

伦铅跌3.58%,上周五下跌2.1%;

NYMEX原油价格下跌2.33%,上周五下跌0.38%;

美股道指上涨0.29%,上周五下跌0.22%;纳指上涨2.38%,上周五下跌0.23%。

对比上周市场涨跌幅与上周五涨跌幅不难看出,上周五(尤其非农就业数据公布后的美盘)市场波动成为影响一周K线形态大幅波动的主要因素。

但市场大幅波动的逻辑又似禁不起推敲。对商品市场而言,周五跌幅主要源于美国超预期良好的非农就业数据影响。上周美国超预期强劲的ISM非制造业指数、非农就业数据显示美国经济延续强势韧性,经济强势理应构成需求支撑,也即构成商品强势支撑。

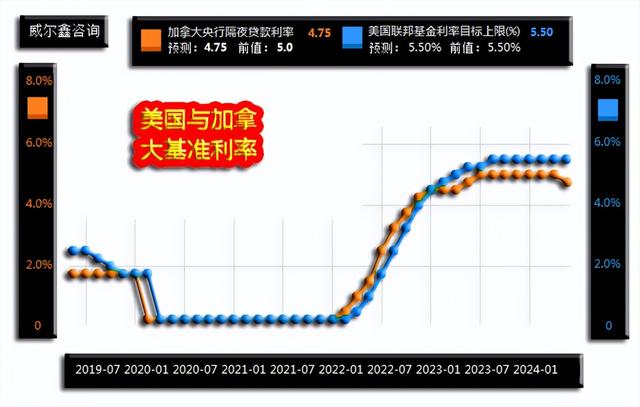

上周市场显然没有顾及这个逻辑,而就美国经济韧性,进一步关联欧洲等其它重要经济体利率政策,去推导美联储利率政策走向,逻辑结果不难看出应该如此:美国经济韧性,金融强势让美联储拥有将美元利率维持高位更长时间以抑制通胀的资本。欧元区、加拿大上周率先降息,作为美元指数构成因子的欧元、加元因率先降息而贬值,进而利好美元。

就上周五美元指数涨幅对应的商品市场跌幅来看,市场显然放大了美元上涨对商品市场的价值重估利空,而忽略了经济韧性以及降息周期开启对商品市场的需求利好。

就金价、wellxin贵金指数K线形态观察,上周冲高回落后呈带着长长尾翼的光脚中阴,意味本周惯性下跌概率大。

综合美国经济金融基本面观察思考,美元指数在20、60、120周均线位置获得有效支撑的可能性很大。即便上周一些美国经济数据让人怀疑,但美股强势,以及欧元区率先降息造成的欧元主动下跌,也极可能被动刺激美元指数上行。笔者近月一直坚持认为美元指数“应该”出现一轮中期涨势。但是,黄金市场,甚至商品市场与美元指数的关系,未必高度反向对应。尤其未必反向对应地缘政治危机背景复杂,央行黄金增储大趋势背景下的黄金市场。

基本面上

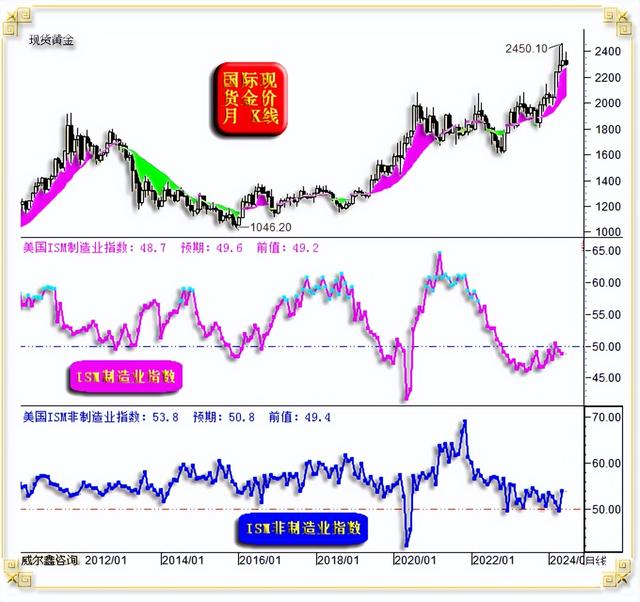

上周美国公布的主要经济数据皆让市场感到意外,根据已有数据顺理成章的推导,同样与实际公布的数据大相径庭。首先如能够高度反应美国经济中周期运行趋势的ISM制造业、非制造业指数图示:

上周一公布的美国五月ISM制造业指数为48.7,弱于预期的49.6及四月前值49.2。市场原本预期五月美国制造业衰退可能缓解,实则加重,数据令美国经济前景蒙阴,强化了市场有关美联储提前降息的预期,美元对应承压。商品与黄金市场在五月末惯性下跌之后转强。

周二反应美国就业市场景气度的JOLTs职位空缺数据出炉,依然远弱于市场预期:

市场预期四月美国JOLTs职位空缺数为835.5万,实际数据为805.9万,远弱于预期及三月848.8万前值。且JOLTs职位空缺数中期加速下行趋势非常明显,数据继续令美国经济前景蒙阴。

周三,被称为小非数据的美国ADP就业人数变动数据出炉,继续令就业市场、美国经济前景蒙阴。市场预期五月美国ADP就业人数为增加17.5万,实际数据仅15.2万,四月前值为19.2万。也即实际数据逊于预期及前值。

此外,有投资者可能会发现,经济学家们对美国ADP就业人数变动的预期与周五公布的非农就业数据预期差别很小。就本期数据观察,经济学家们预期五月ADP就业数据为17.5万,预期非农就业数据为18.5万。也即经济学家们认为这两组数据应该相近。

故周三之前的ISM制造业、美国JOLTs职位空缺数、美国ADP就业人数变动都显示美国经济前景坎虞。

但是,周三第一个远超市场预期良好的美国经济数据出炉了,ISM非制造业指数,见前图。市场预期美国五月ISM非制造业指数为50.8,也即预期四月ISM非制造业的衰退只是暂时现象,非制造业将重返扩张区。四月数据为49.4,乃2023年1月至今第一次进入50下方的收缩区。五月ISM非制造业实际数据为53.8,远好于预期!

由于美国非制造业经济体量数倍于制造业,五月美国非制造业的强劲扩张态势一扫市场对美国经济前景预期的阴霾。美元跳涨,而金价受短暂冲击后再创日内新高,彰显强势韧性。

需要强调的是,在靓丽的五月美国ISM非制造业数据背景下,有一个表现非常糟糕的分项数据:就业PMI分项数据,只有47.1,是所有分项数据中唯一体现为收缩衰退的数据。

综上,疲软的ISM制造业,远弱于预期的美国JOLTs职位空缺数,弱于预期的五月美国ADP就业人数变动,体现为衰退的五月ISM制造业就业分项数据,皆显示五月美国就业数据可能不好,也即周五美国的非农就业数据将继续疲软。但是,周五美国劳工部拿出了一份靓丽的五月就业市场报告:

市场及经济学家们原本预期五月美国非农就业数据为增长18.5万,与对五月ADP就业数据17.5万的预期相近。然实际数据高达27.2万!数据出炉后,华尔街见闻即图文并茂地发布了对该数据真实性的怀疑。

当然,最近两年,我们应该对美国就业数据“好得失真”习以为常!

要说2022年4月之前,美国实际非农就业数据尚总体围绕经济学家们的预期波动,此后情况就太离奇了。2022年4月起计的连续14个月,经济学家们都低估了美国非农就业数据。呈现出实际非农数据总在预期数据之上运行的“奇观”!

二者以往数十年的正常关系应该如此:

实际数据总体围绕经济学家们的预期数据上行波动,经济学家们从未出现过连续五次高估或连续五次低估美国非农就业数据的情况。连续14次低估,岂止是奇观!简直奇怪!

周五非农就业数据令商品市场下跌加速,令金价继中国央行断增消息之后遭到第二轮打压。

在美国五月非农就业数据好得失真的同时,五月失业率却创下两年多新高,更显对非农就业数据的讽刺:

美国五月失业率为4.0%,继2022年1月之后,时隔两年多重返4.0%。

此外,随同非农就业数据出炉的还有美国薪资数据。数据显示,五月全美时薪为34.3美元/小时,时薪年率为4.1%。笔者一直跟踪反应美国中下阶层的生产与服务业时薪年率,及其与美国CPI指数(通胀)之间的关系。如图所示:

五月美国生产与服务业时薪为29.96美元/小时,比全美时薪低约15%,两年前该数据低20%左右。美国生产与服务业时薪年率为4.17%,与4.1%的全美时薪年率相当。一年前,美国生产与服务业时薪年率大约高出全美时薪年率一个百分点。目前,两个时薪年率接近了,说明美国生产与服务业时薪年率极难继续回落。

观美国生产与服务业时薪年率与美国CPI年率关系,CPI年率总体围绕美国生产与服务业时薪年率波动,时薪年率难以下降,说明对应CPI年率就难以下降。目前美国生产与服务业时薪年率、CPI年率依然位于1983年至今以来的40年绝对高位区。图示中,只有2012年后A区的数年间,美国CPI年率总体围绕2.0%波动。其余30多年,CPI年率总体围绕3.0%上下波动。故没有经济衰退的美国,极难稳定实现2.0%的通胀率。

周五金价大幅下跌的诱因,甚至商品市场全线走弱的导火线是中国央行连续18个月增储黄金之后,在五月按下了暂停键:

截止2024年五月的中国央行黄金储备为2264.3348吨,与四月持平。如果我们进一步梳理中国央行黄金月度净购金规模与金价之间的关系,就会发现五月央行暂停黄金增储并不应该让人感到意外:

四月中国央行黄金储备只增加了1.86621吨。且就金价趋势与中国央行净购金关系不难看出,中国央行增储黄金“不追涨”。在五月金价再创历史新高的背景下,中国央行暂停黄金增储,没啥值得大惊小怪。2023年4月之后的数月信息显示,金价回调时,中国央行可能加大净购金规模。

故对于周五该消息引发的金银价格大幅下跌,投资者应该多一些理性、深度思考。

此外,既然上周美国非制造业、就业数据显示美国经济续显强势韧性,且美股、地产价格维持“坚挺”,进一步叠加作为美元指数因子的欧元、加元率先降息:

经济金融基本面上支持美元走强。技术面上,美元指数同样存在走强信号。如美元指数月线通用指标图示:

目前美元指数月线KD、RSI指标处于常态利多区域,KD指标更是从超卖区转强,存在继续走强的惯性。

然技术看点最大的是月线布林轨道。目前美元指数月线布林指标加速“收口”,且近“极致”,这通常是中期趋势逆转的信号。图示A、B、C、D位置布林通道收口到一定程度后,都形成了阶段或中期转势。

笔者近月一直强调美元中期看涨,合理目标应该重返110点以上,但很难突破2022年114.78点高位。

再如美元指数日K线图示:

日均线系统观察,美元指数早在3月就有出现日线“金蜘蛛”效应的迹象。何为均线、形态“金蜘蛛”组合形态?它是指长、中、短期均线由发散走向胶合的过程,尤其胶合为一点。这意味着各周期、层次的成本分布,由很多层、很多面聚合到一个点上,形似蜘蛛形态。当K线形态总体运行在均线之上而价格获得支撑时,该均线聚合点称为“金蜘蛛”。

目前,欧元区央行、加拿大央行率先降息,而美联储央行极可能在本周按兵不动,进而使得美元与欧元、加元套息空间加大,利好美元。

2023年美元中期调整见底99.54点后,有一个尚待选择方向的“三角形”整理形态。由图示99.54点、107.33点、100.59点、106.5点四点定型,上下边分别为H2、H1。

如果后期美元指数有效击穿H1线,那么这就是一个下跌“中继三角形”;如果后期美元指数有效突破H2线,那么这就是一个“底部三角形”。结合基本面观察思考,笔者认为这应该是一个底部三角形,尚需突破H2线来进行确认。

但是,近两年黄金市场与美元指数的关联运行关系并非常态,通胀、地缘政治、央行净购金行为等因素,很大程度对冲了美元指数对黄金市场仅就价值定位与风险偏好的影响权重。