MNC巨头们在围攻一个“光明顶”。

这个“光明顶”恰恰是血友病领域,作为近20年来FDA批准的首个用于治疗A型血友病的创新药,罗氏艾美赛珠单抗Hemlibra自2018年上市以来保持了强劲的增长表现,2023年销售峰值继续攀爬达到45.95亿美元。

Hemlibra的稳健表现也仅仅是血友病治疗药物庞大市场的冰山一角,Hemlibra作为人凝血因子VIII的替代疗法,凝血因子VIII产品拥有更大的市场规模,数据显示2022年全球人凝血因子VIII市场规模约665亿元(折合约93亿美元)。

罗氏Hemlibra通过一周一次皮下注射的便捷性,迅速在血友病A治疗领域站稳脚跟,这也引发了其他MNC巨头的觊觎。

8月13日,辉瑞治疗血友病的TFPI抗体国内递交上市申请(去年12月已在欧美递交上市申请),与公司的B型血友病基因疗法Beqvez、已经在关键临床取得积极结果的A型血友病基因疗法PF-07055480构成了强劲的产品管线组合,未来将对市场发起猛烈冲击。

觊觎的同样还有诺和诺德,早在2019年其长效重组凝血因子Ⅷ注射用培妥罗凝血素α已经在美国获批上市(近日又在国内获批,每4天一次注射);诺和诺德更大的杀招在后头,其一款针对FIXa和FX的双抗mim8被认为最有望冲击Hemlibra地位的重磅炸弹,预计将在2024年内申报上市;另外,公司TFPI单抗已在加拿大和日本获批上市,不过该产品因需补充信息暂被FDA拒之门外。

血友病这一市场,到底有何魅力?我们拨开迷雾。

01 血友病市场血友病是X染色体连锁的隐性遗传性疾病,主要可分为血友病A和血友病B,血友病A是因为凝血因子VIII缺乏而引起的出血性疾病,B型血友病则是因为FⅨ缺乏。以血友病A为例,其占到血友病患者的八成以上,如若反复出血不及时治疗,可导致关节畸形或假肿瘤形成,严重者可危及生命。

目前,替代治疗是血友病A的主要治疗方法之一,通过定期输注外源性的凝血因子补充来减少出血时的不良预后,其中使用最多的就是VIII因子药物。

由于血友病是基因导致的遗传性疾病,所以患者需要终身注射凝血因子(治标不治本),血友病患者至少需要每周注射一到两次凝血因子,以维持正常的凝血功能这也催生了庞大的血友病用药市场。

据贝哲斯咨询数据预测:2028年全球血友病治疗药物市场规模将达1102.25亿元,2023-2028年CARG为8.62%。

据第三方机构数据显示,中国血友病用药市场预计2023年将达到55.2亿元人民币,2030年将达到141亿元人民币,期间年化增长率为22.5%。

这一庞大而快速增长的药物市场,固然催生出了如罗氏的重组人源化IgG4双抗艾美赛珠单抗这样的重磅药物,但目前短效重组VIII因子仍然是可及性高、性价比高的选择,仍需更具可及性和疗效优异的产品来洗牌市场。

在美国,长效八因子年治疗费用约15万美元(按中剂量测算)、艾美赛珠单抗年治疗费用超过50万美元,基因疗法Roctavian更是定价290万美元一针;视角回到国内,艾美赛珠单抗未经医保价格同样高昂,反倒是长效重组八因子更具备性价比优势。

02 罗氏双抗迎来强大挑战罗氏的Hemlibra能取得如此大的优势和战果,除了它占据了A型血友病创新药物的先发优势外,还有解决了诸多未满足需求:

1)注射凝血因子VIII预防至少每周注射3-4次(长效凝血因子1-2次),均需要静脉注射;Hemlibra只需要每周注射一次,并且是皮下注射,大大提升了患者的依从性;

2)对于伴有凝血因子Ⅷ抑制物的A型血友病患者来说(50-60%的血友病A患者在注射凝血因子VIII制品之后会产生凝血因子VIII的抑制物),通过凝血因子Ⅷ进行常规预防和止血治疗不再有效,旁路途径药物(BPA)和长时间大剂量使用凝血因子Ⅷ进行诱导免疫耐受(ITT)进行治疗,Hemlibra提供了一个全新的选择;

3)使用Hemlibra治疗可显著降低患者的年化出血事件(ABR)。HAVEN系列临床数据汇总显示:存在或不存在因子VIII抑制剂的所有年龄段A型血友病患者中,高比例患者接受Hemlibra治疗经历零治疗出血,维持中位时间83周;超过87%患者无关节出血(自发性或因受伤/创伤)、超过92%患者从第25周开始每个时间间隔内没有自发性出血。

Hemlibra在疗效层面已经做到较高水准,目前多数的替代竞品均从药物的半衰期入手,以图提升患者的依从性。

诺和诺德mim8是新一代的FIXa/FX双抗,被市场认为是Hemlibra上市以来最强的竞争对手之一。

从多个维度来看,mim8可能对比Hemlibra具有潜在优势的有两大方面:

1)mim8在每月注射一次的患者ABR或零出血率指标上可能优于Hemlibra;

2)在部分A型血友病患者群体中,mim8临床数据也展现出了潜在优于Hemlibra的潜力。比如先前接受过凝血因子VIII预防治疗的患者中,Mim8每周给药组中零治疗性出血的患者比例为66%,Hemlibra每周给药组的54%(HAVEN-3研究),每月给药时,Mim8和Hemlibra的这一比例分别为65%和56%;

辉瑞的产品组合同样具备一定竞争力。

TFPI抗体马塔西单抗(每周一次、皮下注射)的机制与FIXa/FX双抗完全不同,抑制TFPI来活化FVIIa和FX实现止血功能的恢复。在面对无法继续接受因子替代疗法的A型或者B型血友病患者中,仍能通过TFPI抗体注射来实现止血功能的恢复。

BASIS研究显示,在重度A型血友病和中度至重度B型血友病患者中,与按需静脉注射方案相比,该药物可将年化出血率降低92%;与凝血因子预防给药治疗相比,该药物可将年化出血率降低35%。

与Sangamo合作的A型血友病基因疗法更是备受关注,最新公布的三期AFFINE研究数据显示:患者在一次性静脉注射后,从第12周到至少第15个月,在年化出血率(ABR)方面相较于常规FVIII预防治疗显示非劣效性和优效性。从第12周到至少第15个月,平均总ABR较注射前降低了74%,从基线到中位数3年随访期间,平均总ABR降低了52%。

不过这种基因疗法并非一劳永逸,后续仍需新一轮补充注射。同时安全性也令人有所担忧,15名患者(20%)报告了严重不良事件(SAE),其中10名患者(13.3%)的13起事件被认为与治疗相关。

从海外主流市场观点来看,分析师和投资者普遍还是对诺和诺德的mim8寄予厚望,认为其峰值能够给公司带来近30亿美元的年收入。

03 国内的机会国内药物厂商的主战场仍然在替代治疗产品重组凝血因子VIII这个维度上,Biotech神州细胞因重组VIII因子SCT8000的大卖而实现扭亏为盈,这也鼓舞了许多研发血友病药物的药企,陆续有更多药企加入商业化战局(正大天晴、成都蓉生)。

国内对于FIXa/FX双抗的布局严重缺位,但罗氏的Hemlibra已在国内上市,诺和诺德mim8正在快速推进临床。

反倒是TFPI抗体和血友病基因疗法层面,国内有Biotech进行跟进布局。

7月24日,信念医药向NMPA提交BBM-H901注射液治疗B型血友病成年患者的NDA,是国内首个递交新药上市申请的针对遗传病的基因治疗药物。

BBM-H901采用静脉给药将人凝血因子IX基因导入B型血友病患者体内持续表达,提高并长期维持患者的凝血因子水平。其公布IIT研究的临床数据也十分惊艳,10例受试者在输注BBM-H901后,随访时间为3.0-4.5年,各时间点平均FIX活性>30%;10例中的9例受试者FIX持续稳定较高表达,未发生出血事件,年化出血率(ABR)为0,且完全停止了外源性FIX产品的替代治疗。同时,安全性良好,无严重不良事件、无血栓栓塞事件等安全性信号。

早在去年10月,信念医药就将中国商业化权益授予武田。

TFPI抗体领域,目前苏州康宁杰瑞的KN057和安源医药的AP017分别处于二期和一期临床阶段,是国内研发进度前二的TFPI抗体。

值得注意的是,苏州康宁杰瑞并不在上市公司体内,而KN057大中华区权益早在去年9月被苏州康宁杰瑞授出给远大生命科学,远大生命科学将支付累计最高人民币5亿元的权益付款(包括首付款和里程碑款)。

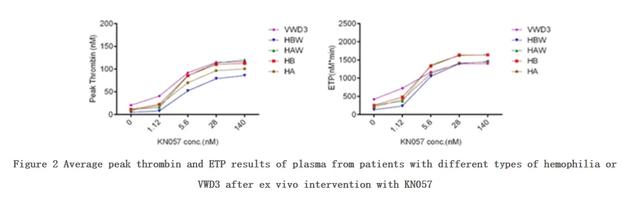

从最新发布的KN057临床数据看,KN057大概率是辉瑞马塔西单抗的follow或者me better(半衰期在一周左右、皮下注射),数据展现了该分子对无论有无抑制物的A型血友病或B型血友病患者血浆中的作用趋势和有效作用浓度范围基本一致。

结语:越来越多血友病新型药物的攻擂,可能显著影响药物格局的变化和影响大药企的兴衰(Hemlibra过去常年占据罗氏第二大收入药物位置)。面对这样“不罕见的罕见病”,也期待国内出现更多像信念医药一样敢于做FIC或者BIC的Biotech。