股价的背后是资金,资金的背后是人心,人心所向是股价波动之因。

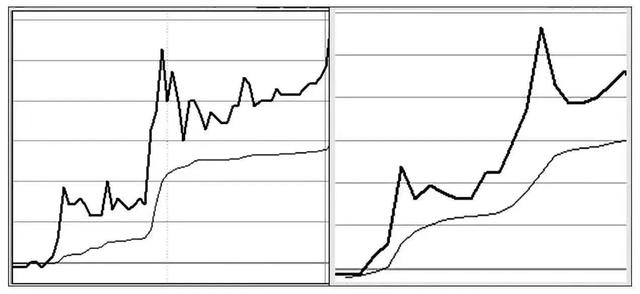

我们举例一个短线技术的卖出法则:N形卖出法。

图1

图2

我们先观察图中线段的波长和斜率。通过比较可以知道图1的波长从长至短,图2的波长从短至长;接着进一步发现图1的斜率从陡至稍平,图2的斜率从稍平至陡。

分析差异形成的原因

资金的进出左右股价波动,当进大于出,则股价理论上会向上波动,反之亦然。

实际交易中,很多分时走势并不是一定严格按照这样的N形理论去运作,资金与股价的关系其实只是最直观的术方面的理解,因为资金的背后是人心,人的情绪受盘中的实时情景以及方方面面的影响随时发生变化,导致资金的真实流动非常复杂,从而也就需要从更深层次去研究人心跟股价之间的关系。

因此,在实操中,如果确定当天要卖出一只股票,那么当向上做N形的时候,对比第二波的波长、斜率,从而确定是否卖出。如果手上的股票,波长在转好,斜率在转好,这时往往可多拿一会看看是不是还会上涨。操作中,如果能够结合“人心—股价”的关系来做买卖,往往准确率更高些。

量价波动规律

量价之间存在着因果关系,当价格走势好,看好的人多,赚钱效应火爆,人气高涨,这时买卖踊跃,自然成交量就快速放大。股票之所以会有成交,必然是有些人看好,有些人不看好,造成了分歧才会有成交。放量、缩量、地量、堆量等,代表了市场的交投基本情况,但这几种情形都需要综合考虑价格表现,在不同位置或不同市道,意义不同。

1.熊市中的量价关系

熊市中,放量不等于反转,尤其是某只个股阴跌了很长一段时间,突然放几倍巨量涨停,后市基本会跌至新低,继续寻底。

量能讲究的是度,而不宜过大。扭转熊市下跌需要温和的阶段性放量,这是个反复而漫长的过程,借助外界一定的力量及政策刺激,放量逆转方向的成功率才会相对较高。

2.震荡市中的量价关系

震荡市,代表的是多空暂时平衡,趋势处于相对稳定的状态,而成交量的温和放大,将决定市场的上行或下探,在市场相对平衡、交投冷淡的时候扭转趋势的成功率相对较大。

3.牛市中的量价关系

牛市中,大盘及个股呈现波段性上涨,越接近牛市的尾声,个股上涨的节奏越快。一旦大盘或个股上涨了一个波段,接着即会进入震荡缩量的调整区间。在牛市中,空中加油、突破重要压力位,只要伴随着放量,往往是另一个波动上涨的开始,而在熊市中往往就成为了卖点。

在牛市里,当股价上升至一定高度,市场追高与抛售欲望均不强烈时,量能也会随之减少,股价开始出现震荡、缩量下跌的迹象,这种情况往往是对前期上涨过程的一个主动性修复整理,这样的调整更有利于清理浮筹,调整筹码结构,修正指标,这时的缩量表明的是持筹者信心足、惜筹的心理,当整理完成后,往往会出现新的上涨波段。

很多人有这样的错误观点:成交量放大,价格就一定会涨。其实不然。首先,买与卖是相互的,都需要有对手盘,放量也可以滞涨,缩量也可以上涨,这就需要我们跳出量价配合原则,从更高的维度去看待成交量与涨跌的关系。

成交量的变化关键在于趋势的变化,所谓的“天价天量,地价地量”,只是相对某一个阶段或时期而言,具体还需要结合当时的盘面、位置和板块地位,才能确定未来的可能趋势。

实际上,实盘并不像我们学习的那么简单易懂,多数人应用起来并不如自己想象中那么轻松,时常是见到上涨量价顶背离卖了就涨停了,或者看到底背离买进就被套了。

量价配合是以合理为基础的

什么叫合理?就是价格变化过程中有适合的量,当一只股票在波动的时候,量出现合理比例的波动,我们认为是正常波动,而出现非合理放量或缩量的时候则属于异常波动,这时候就应当引起高度的重视。

为什么要看同板块或同概念的其他个股呢?因为个股置于板块中,具有联动效应,具有关联关系的股票容易出现涨跌相互影响的现象,其优势在于提高个股行情的延续性。

所谓的联动效应,往往是同板块或同概念出现个股轮动,各领风骚,从而大大延续板块热度。其中有个别股票与板块的联动最为密切,活跃时间也较长,这就是龙头,如果你买到了板块龙头,那板块中其他个股的大涨也会助推它的强势,最终收益很可能将远高于板块涨幅,好比强悍军队里的将军或统帅,它们是万众瞩目的,一举一动均影响着其他人的步伐。

从操盘风格解剖顶尖游资的操盘术,现阶段游资大致分为两派:战法派和情绪派。

一、战法派

战法派以固定手法作为操作核心。不同游资有不同手法,有的是二板战法,第二个涨停板时才介入(多数游资在这样做);有的是以龙回头为主做强势低吸,一个龙头票见顶后,开始调整,缩量站稳时低吸入场;有的以公告利好或消息,借用通道优势,提前堵一字板;有的专门打首板,也有的以打高度板(五板以上的)为主。

战法派没有固定第几板进行买卖,而是设定一种固定的模式,然后按设定的模式交易。交易的时机是考量的重要因素,比如在分歧转一致的时候,在加速的时候,在极度恐慌的时候,按照时间点出击。应用多模式结合时机点进行频繁交易,是追求短线高复利的中小游资最常用的手法。

战法派的特点是出击相对较为固定,模式较为稳定,以熟悉的交易模式去做买卖,没有符合自己系统的交易机会就等待,多数中小游资均运用这种方法。模式及匹配的系统是高复利的源泉,符合的时候重手出击,在没有机会的时候空仓等待,这需要很强的执行力,而这执行力来源于认知层面的深刻理解。能掌握一种有效的模式,反复做,达到炉火纯青,也足以在市场赚钱并存活下来。

二、情绪派

情绪交易是游资实战里比较神秘的交易手法,重在理解市场,明白市场的运行逻辑,大致可分为两种类型:

(1)借势派。在情绪转折点、升温点,借着数据达到冰点而开始转好,有板块效应出现时,进行套利,只要踩的点准确,收益非常可观。对情绪初期转折点的把握有优劣势,往往先手的利润最大,但也容易成为牺牲者,其中对逻辑理解的深刻程度非常重要,出击点的把握以及目标的甄选也很重要。要搞清楚在什么情况下应当做先手,而在什么时候要做后手。

(2)人气派。主打转势板,借个股下跌趋势即将结束,市场的整体氛围相对平和,在底部区域横盘整理,交投低迷,有相应的板块效应或题材刺激,出现快速放量涨停时出手。形态多表现为“大长腿”“光头长阳”等,意味着有短线资金介入,抢筹坚决,并且由此逆转了下跌的趋势。实盘中也需要把握时机,毕竟技术形态均属于表象,会吸引一定的人气关注,但本质上需要什么样的逻辑?需要怎么样的时机?这与你对这一手法的理解程度有关。

情绪派的特点是较为灵活多变,不太重视技术层面的交易模式,以揣摩市场情绪变化以及交易者心态波动为前提。相比之下战法派更为贴合市场,依据市场的动态博弈随时调整交易策略,也是交易熟练程度相对老道的表现。

水无形而有万形,市场短线资金的攻击就如同水一样,跟随市场而动,往阻力相对较小的方向流动,顺势而为。经验丰富且资金量相对较大的游资,不仅仅停留在顺势、借势,而是借机造势,打造出市场偏好的“漂亮个股”。造势能力较好的游资,往往能够提前打造出契合市场需求,并且符合市场审美标准的龙头个股,从而取得短线非常丰厚的资金回报。

利弗莫尔说过:“投机如山岳一样古老,华尔街没有新鲜事。”股市中不变的是人性的贪婪与恐惧,一切有效的模式都不是永远可以稳定获利的,模式之间此兴彼衰,不断轮回。游资战法不等于涨停战法,亦不等于龙头战法,游资战法的精髓在于对市场的理解,对交易者心理的把控,对赚钱模式的不断发掘。

赚钱的模式或方法均具有一定的时效性,盈利的根源都是建立在别人错误认知的基础上,当一个模式很赚钱,跟风做的人就会越来越多,多到一定程度就会出现一致性过高,而后达到极致,从而出现要买的时候买不进,要卖的时候没人承接,而承接不足则引起亏损,导致参与这种模式的交易者出现亏钱效应。交易者也会本能地纠正这个错误,但该模式的赚钱效应还是越来越不如人意,直至出现几次暴亏,痛定思痛,交易者不得不抛弃这种模式。

模式相生相克,不断轮回,赚亏钱效应也是处于同样的轮回中,那么,我们应当如何在实际交易中,准确地把握这种节奏呢?

首先,我们需要去观察一个事件或是题材的发酵程度,是否能够继续维持下去。

另外,当一个事件或是题材,不断有利好或是政策上的刺激时,势必引起短线资金的重视,而这时我们需要确定事件的发酵程度,往往在事件或题材广为人知,出现一致性过高,涨幅前排的顶一字板或是全线暴涨时,即有可能面临着风险。

然后,判断事件或是题材的大小程度,这需要积累一定的经验,有大题大作、小题大作的区别。如果事件或是题材不够大,而一下子就爆发全线涨停,往往是题材走完的迹象。而像一些大事件,如雄安新区消息的发布、科创板消息的发布,往往大题大作,虽然一开始一致性很高,但事件还能够继续发酵下去,支持着相当长的一个短线炒作过程。

这样的规律并不是一成不变,应当根据当时市场的偏好去做判断,从而确定自己的出击时机。

炒股改变不了命运,诸恶莫作众善奉行才能改变命运。投资赚的是自己命里的钱,投机则不是,投机是赌博,命里的钱反而少了。