美国经济到底怎么样?——一个全景经济追踪框架

当前全球市场的关键分歧是美国经济会不会衰退。由于经济数据有强有弱,悲观者关注弱数据,乐观者关注强数据,各自使用支持自己论点的数据,难以形成共识。为了确认美国经济的真实情况,需要分清主次,忽略噪音,全面分析,我们提出一个美国经济全景追踪框架,把70余个常见美国经济数据指标分组为核心指标、辅助指标和前瞻(高频)指标,对整体、消费、投资、地产、信贷、就业这6个领域分别追踪打分,提供一个全面的、有主次的追踪框架。

核心指标是判断经济部门状态的最关键指标,起到一锤定音的效果,如实际个人消费、固定资产总额等。当其他指标与核心指标发生分歧时,一般应使用核心指标的信号。核心指标的缺点为指标数量少,信息偏整体,颗粒度较差,有时存在滞后性甚至系统性偏差,因此也需要其他指标补充校正或提供预测。

辅助指标分为2类,一类是为总量指标提供内部结构信息,例如在就业数据中,非农就业(总就业)是核心指标,全职就业与兼职就业是辅助指标。另一类是重要性低于核心指标的相关指标,例如就业数据中的职位空缺率、永久失业率等。前瞻指标是对核心指标有领先性或更加高频(能够实现周度或日度更新)的相关指标,例如对于投资来讲,资本开支计划就是前瞻性指标。对于消费来讲,居民收入与消费者预期是前瞻性指标。

使用3类指标计算这6个经济领域的短期变化、中期趋势和周期位置,并提供综合打分。我们发现消费核心指标较为健康,前瞻指标也并未明显走弱;投资数据核心指标健康,但前瞻指标降温;地产核心指标分化,前瞻指标降温;信贷和就业核心指标已经明显降温。

图表:美国经济分析全景框架

资料来源:Haver,Wind,中金公司研究部注:综合得分计算方法为:当期数据-上期数据、最近三个月(季)均值-上年三个月(季)均值、所处近二十年分位数水平,分别赋权20%、40%、40%,通过上行指标数量/总指标数量进行打分

总结来看,消费>投资>地产>就业>信贷。我们认为美国经济只是降温,尚未陷入衰退,部分经济部门提示下行风险。

虽然经济未必衰退,但衰退交易仍值得参与

站在当前时点,其实美国软着陆和硬着陆的概率都不低,我们认为衰退交易仍值得参与,有两方面考虑:

第一,市场低估了衰退风险,为逆向交易提供机会。纵览今年的流行观点,无论是预期美联储浅降息、预防式降息,或是看多美股、铜、油,还是预期海外利率“higher for longer”,全部建立在“美国经济不衰退”这一强假设之上。当流行认知明显低估美国衰退风险时,我们一直预测美联储更早更深的降息(而不是浅降息与慢降息),超配以美债、黄金为代表的安全资产(而不是铜油等风险资产),提示全球股票波动风险,近期市场预期调整与资产表现与我们预测一致。

第二,衰退交易的逻辑短期难以证伪。虽然美国目前经济运行良好,但在美国居民超额储蓄消耗殆尽、高利率压力逐步显现、财政支持逐渐退坡三重压力下,已经确认经济周期下行,未来可能会有更多数据提示经济下行压力,结束数据分化的现状。

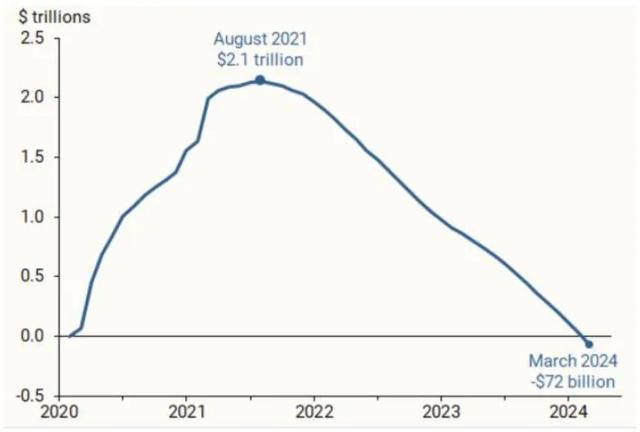

图表:旧金山联储估算美国居民超额储蓄已经耗尽

资料来源:旧金山联储,中金公司研究部

图表:高利率下居民住房信贷需求承压

资料来源:Bloomberg,中金公司研究部

图表:美国过去12个月滚动赤字率延续回落

资料来源: Bloomberg,中金公司研究部

从历史复盘规律来看,在与当前类似的宏观环境下美国基本都最终陷入衰退:美联储在高油价、高通胀背景下激进加息最终均以衰退收场,过去50年美债曲线持续深度倒挂后美国经济也无一例外陷入衰退。

图表:当美联储在高通胀高油价背景下加息之后,过去50年美国经济均陷入衰退

资料来源:Bloomberg,中金公司研究部

图表:过去50年美债利率倒挂后,美国经济均陷入衰退

资料来源:Bloomberg,中金公司研究部

过去50年每次萨姆规则被触发,经济无一例外陷入衰退。7月美国失业率超预期上行触发萨姆规则,虽然8月失业率有所回落,但贝弗里奇曲线提示美国失业率存在非线性上升的风险:过去1年显示垂直的贝弗里奇曲线与菲利普斯曲线,很大程度上是因为经济处于“充分就业” 状态,失业率保持稳定。根据历史实证规律,贝弗里奇曲线已经降至斜率改变的拐点,反映经济正在向“不充分就业”状态切换,失业率加速上升的风险上升。尽管我们可以用“这次不一样”为本轮周期的特殊性辩护,但其实每一轮周期都有其特殊之处,历史上押注“这次不一样”的胜率并不高。

图表:失业率上行周期具有非线性特征

资料来源: Bloomberg,中金公司研究部

图表:贝弗里奇曲线提示美国失业率存在非线性上升的风险

资料来源:Bloomberg,中金公司研究部

降息交易比衰退交易的胜率更高,利用9月短期波动增加配置

尽管衰退交易值得参与,但毕竟不确定性偏高,有没有确定性更高的交易方向?我们认为降息交易的确定性更高。未来存在两种可能性:

1)美国经济陷入衰退,美联储被迫大幅降息,应对经济困境。

2)由于美联储果断降息,让经济躲过一劫,顺利实现软着陆。

无论美国经济最终是否衰退,都可能导致美联储降息时点更早,幅度更深,而不是“浅降息”。我们此前提示9月启动降息是基准情景,且不排除一次降息50bp或召开临时会议提前降息的可能性,已经成为市场共识。我们维持此前判断,如果不愿参与衰退交易,那么降息交易可能是衰退风险的绝佳对冲。

在经济前景放缓背景下,美联储降息的最大掣肘是通胀上行风险,但我们的通胀预测模型显示下半年没有“二次通胀”风险(详见后文通胀预测),已经为降息解除后顾之忧。

美联储更早更深的降息,将为美债黄金等资产表现打开新的上涨空间。根据“利率预期+期限溢价”框架,十年期美债利率中长期均衡价格在3.5%附近(《美国进入高利率时代了吗?》)。黄金不仅受益于衰退风险、降息交易、大选交易三重周期性因素利好(《欧美大选与资产变数》),还受到逆全球化、去美元化等结构性因素支撑。

图表:年中大选交易推高美债利率,黄金继续上涨

资料来源:Bloomberg,中金公司研究部

与此同时,我们也提示9月份海外市场变数增多,9月11日美国大选第二场候选人辩论即将举行,9月19日美联储FOMC会议即将启动降息周期, 9月20日日本央行将公布最新利率决议,市场关注四季度日央行加息前景。面对诸多不确定性,全球资产9月份波动可能增大,如果美债、黄金回调,建议择机逢低增配。

对于风险资产,海外股市在历次衰退初期往往下跌,降息预期难以对冲衰退压力,在9月市场变数增大的背景下,海外股市对风险定价可能仍不充分,建议对海外股票中性偏谨慎,耐心等待美联储政策支持后再增加布局。

图表:VIX指数处于周期低位,海外资产对风险定价严重不足

资料来源:Bloomberg,Wind,中金公司研究部

商品走势受经济周期影响超过“超级周期”,全球经济增长与需求转弱,库存并不紧张,特朗普主张增加油气供给、反对绿色转型,考虑到当前特朗普支持率与哈里斯十分接近[1],如果9月特朗普支持率进一步上升,大选交易卷土重来,可能对商品形成利空,综合考虑风险与收益,我们暂时仍维持低配铜、油等商品。

图表:大宗商品价格和全球经济周期紧密相连

资料来源: Haver,中金公司研究部

图表:当前全球铜库存相比往年同期偏高

资料来源: Haver,中金公司研究部

图表:OPEC与美国原油供给并未明显减少

资料来源:Bloomberg,中金公司研究部

8月美国通胀可能延续低位,下半年二次通胀风险较低

8月美国CPI将于9月11日(周三)公布。中金大类资产模型预测美国名义CPI环比0.14%(一致预期0.2%,前值0.15%),核心CPI环比0.18%(一致预期0.2%,前值0.17%)。

图表:美国名义CPI环比增速拆分及预测

资料来源:Haver,中金公司研究部

图表:美国核心CPI环比增速拆分及预测

资料来源:Haver,中金公司研究部

名义CPI环比转负主要缘于能源价格超季节性下行。

图表:8月汽油价格超季节性下跌

资料来源:Wind,Bloomberg,中金公司研究部

核心CPI环比仍然在20bp区间,受两方面因素影响:高频数据显示二手车环比延续下跌,房租通胀上月受样本轮换效应影响明显上行,本月或增速相对放缓。

图表:二手车批发价格领先二手车通胀

资料来源:Manheim,BlackBook, 中金公司研究部

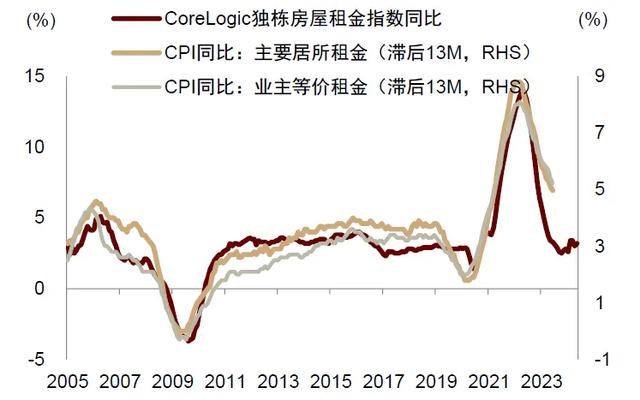

图表:美国市场房租止跌企稳,但房租通胀仍在下行轨道中

资料来源:Corelogic,中金公司研究部

通过环比预测推导同比增速,我们预测8月名义CPI同比大幅下降至2.5%,核心CPI同比降至3.1%。

往前看1-2个季度,我们预计美国通胀延续下行势头:房租通胀可能在滞后效应影响下加速下行,成为通胀改善的压舱石;供应链压力缓解,压低核心商品通胀;劳动力市场大幅降温,助力其他核心服务通胀继续改善。

图表:模型预测美国房租通胀仍有望改善

资料来源:Zillow, Apartment List, 中金公司研究部

图表:供应链压力缓解有助于美国核心商品通胀维持低位

资料来源:Wind,Bloomberg,中金公司研究部

图表:劳动力市场降温有利于美国核心服务通胀改善

资料来源:Haver,中金公司研究部

图表:工资降温是核心通胀下行的领先指标

资料来源:Wind,Bloomberg,中金公司研究部

今年通胀异常数据增多,让单月统计预测出错的概率上升,但对通胀趋势预测的影响有限。中金大类资产通胀分项预测模型显示,只要不出现黑天鹅事件,CPI通胀今年大概率可以维持在2.5%-3%区间,PCE维持在2%-2.5%区间,下半年二次通胀风险较低,为美联储降息解除后顾之忧。

图表:美国下半年二次通胀风险较低

资料来源:Haver,中金公司研究部

附录

图表:美国消费增速仍然正常

资料来源:Haver,Wind,中金公司研究部

图表:前瞻指标也未明显降温

资料来源:Haver,Wind,中金公司研究部

图表:固定资产投资增速相对健康

资料来源:Haver,iFinD,中金公司研究部

图表:前瞻指标显示投资降温迹象

资料来源:Haver,iFinD,中金公司研究部

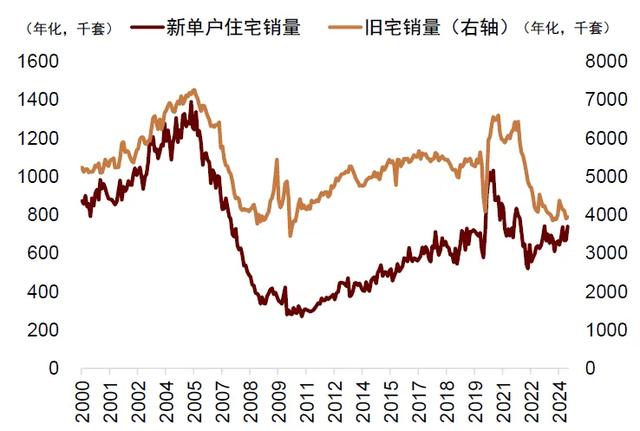

图表:地产销售保持偏低水平震荡

资料来源:Haver,iFinD,中金公司研究部

图表:但地产价格高位震荡,不同口径指标分化

资料来源:Haver,iFinD,中金公司研究部

图表:非农就业继续下行

资料来源:Haver,iFinD,中金公司研究部

图表:萨姆规则自7月被触发

资料来源:Haver,Fred,中金公司研究部

图表:美国贷款增速下行,近期出现小幅反弹

资料来源:Haver,iFinD,中金公司研究部

图表:贷款需求仍处低位

资料来源:Haver,iFinD,中金公司研究部

图表:前瞻指标显示制造业PMI可能进一步下行

资料来源:Haver,iFinD,中金公司研究部

图表:消费者信心水平与前面几次衰退时期水平接近

资料来源:Haver,iFinD,中金公司研究部

[1]https://www.forbes.com/sites/saradorn/2024/09/08/trump-vs-harris-2024-polls-harris-leads-by-2-points-in-latest-survey/

中金大类资产深度专题研究系列:

《大类资产2024年中展望:守正待时》(2024.6.11.)

《大类资产2024年展望:估值变局的风险与机会》(2023.11.12)

《美债利率超调了多少》(2023.10.23)

《美国进入高利率时代了吗?》(2023.9.25.)

《大类资产2023下半年展望:预期的回摆》(2023.6.12)

《新视角看欧美金融风险》(2023.4.25)

《大类资产2023年展望:势极生变》(2022.11.14)

《新视角看通胀变数与资产变局》(2022.10.30)

《全球视角:个人养老金的未来》(2022.9.4)

《揭秘股债轮动:风险溢价的择时信号》(2022.8.27)

《2022年下半年展望:“滞胀交易”的下一站》(2022.6.1)

《缩表加速,美债利率会破3吗?》(2022.4.13)

《油价冲击与衰退下的大类资产选择》(2022.3.28)

《2022年美债利率展望:“非典型”加息与高波动市场》(2021.12.18)

《2022年大类资产配置展望:稳中求进》(2021.11.8)

《主题策略:美债利率还能涨多少?》(2021.10.11)

《主题策略:美债利率如何影响中国市场?》(2021.8.18)

《2021年中大类资产配置展望:复苏错位,轮动异步》(2021.6.15)

《主题策略:捕捉资产轮动的高阶信号》(2021.5.9)

文章来源

本文摘自:2024年9月9日已经发布的《交易衰退还是交易降息?》

李昭 分析员 SAC 执证编号:S0080523050001 SFC CE Ref:BTR923

杨晓卿 分析员 SAC 执证编号:S0080523040004 SFC CE Ref:BRY559

屈博韬 联系人 SAC 执证编号:S0080123080031

法律声明