在2024届北大光华的毕业典礼上,学院院长刘俏的致辞中有一句很有意思的话:

没有什么比正确地回答错误问题更危险的。

在当今各类GPT和智能搜索引擎盛行的年代,大家都逐渐意识到提出一个好的问题无比重要。但这句话潜藏的另一个意思就是,我们也要警惕那些错误的问题,因为它可能在模糊许多重要的事情。

在投资当中,一直有个很经典的「错误问题」萦绕在许多投资者的心中:

分红真的有意义吗?

分红完之后还要进行除权,这不就是左口袋掏给右口袋吗?

我相信许多人在最初面对分红的时候可能都会有这样的疑问,当一家公司分红之后,股价进行除权,看起来并没有任何新增的收益。在分红那一刻,企业并没有创造价值增量。

曾经我也会尝试去按照这样的博弈逻辑回答类似的问题,从而怀疑分红的意义,进而质疑高股息公司的价值在哪。但这一切,其实恰好就印证了开头的那一句话,没有什么比正确地回答错误问题更危险的。

分红的价值:企业账面现金不是真的现金

分红从来不是左兜掏右兜的游戏,而是会真实创造增量价值的。

首先从直观想法上,我们可以做一个极端的思想实验,假如一个公司现在价值50亿,它在某一年突然进行了现金分红50亿,按照除权的规则,这个公司的价值会立即变成0元。

但实际在市场上你肯定不可能以0元买到这个公司,它一定还会存在一个大于0元的交易价格,从而在股价上也就体现为一个自然的上涨或填权过程。

当然,你可能会说这样的思想实验没有任何意义,那我们还可以纯粹用数学计算一下,从现金流折现的角度来思考分红带来的价值。

首先,先纠正一个误区的是,很多人在计算公司估值的时候,喜欢把净现金从估值当中直接扣除。

比如一个公司现在市值1000亿,账上净现金500亿,而公司每年净利润50亿,假如是通常的计算PE估值的方式,应该是20倍(1000/50),但部分人可能会说如果我用1000亿收购了这家公司,直接获得了500亿净现金,那实际上我的收购价格是500亿,所以PE估值应该是10倍,(500/50)。

但这样的计算其实同样也是一个极端的思想实验,因为首先你不可能真的收购公司,不是每一个人都是巴菲特。

其次我们从外部财务报表上看到的净现金是一个数字,但实际上深入公司经营之后可能会发现真实的净现金是另外一个数字,中间存在很大的内外部误差。

由此,当同样的一笔钱,它在公司账上躺着的时候,和它真实分红给股东的时候,价值其实是完全不一样的。比如某家曾经位列三巨头的互联网大厂,其流动资产占市值的一半。

从现金流折现来看,假设公司现在有100亿净现金,不选择分红给股东,现金年利率2%,按照10%的折现率以20年进行折现的话,这100亿净现金折现回来的价值其实是30亿左右。

也就是说,如果公司不对账上富余的现金进行分红的话,100亿的现金体现在市值中应该是30亿而已。

但如果这笔钱进行了真实的分红,那它的价值就会变成100亿本身,瞬间从30亿增值到100亿,这便是分红给股东带来的真实价值创造。

你看见的账上的现金可能并不是真实的现金,而只有分红到手的现金,才是真正的现金。

分红的价值:账面利润不是真的利润

除此之外,现金分红对于高股息公司来说,另外一层含义其实是增强了市盈率PE估值的置信度。

很多人喜欢用「股债风险溢价」这个指标,它的计算公式是:

1/PE-债券收益率

我们可以通过PE这个指标的构成来解释这一点,我们在分子和分母各加入一个股息分红因子进行调整,即P/E = (D/E)/ (D/P)。

分子为股息分红率,分母为股息率,假设分母股息率的回报要求固定不变,则PE估值与股息分红率为正相关关系,即分红率越高,则市盈率理应越高。

从净利润所代表的真实性也可以直观理解,公司把更多的利润进行了分红,则利润的真实性更高,理应享有更高的市盈率估值。

而如果公司很少进行分红,利润的真实性需要打折扣,其体现就是市盈率估值要更低。

现在再回到开头的那个问题:股息分红到底有没有意义?

从账上现金的角度来看,股息分红是现金价值的真正体现。如果多余的现金不进行分红,则由于折现的原因体现在市值中就会进行严重打折;

从净利润的PE估值来看,如果净利润不进行合理分配,则相应的PE估值就会体现会折价,而更高的股息分配比例,则代表着更高置信度的PE估值水平。

寻找更有性价比的高股息投资

回到高股息策略投资上,我们需要寻找的是:

估值更低、股息率更高、有更大折价修复空间的投资机会。

高股息分红的价值就是不断推动一个资产从折价恢复到合理估值的状态。

而当下,港股红利指数无疑有着非常高的吸引力。

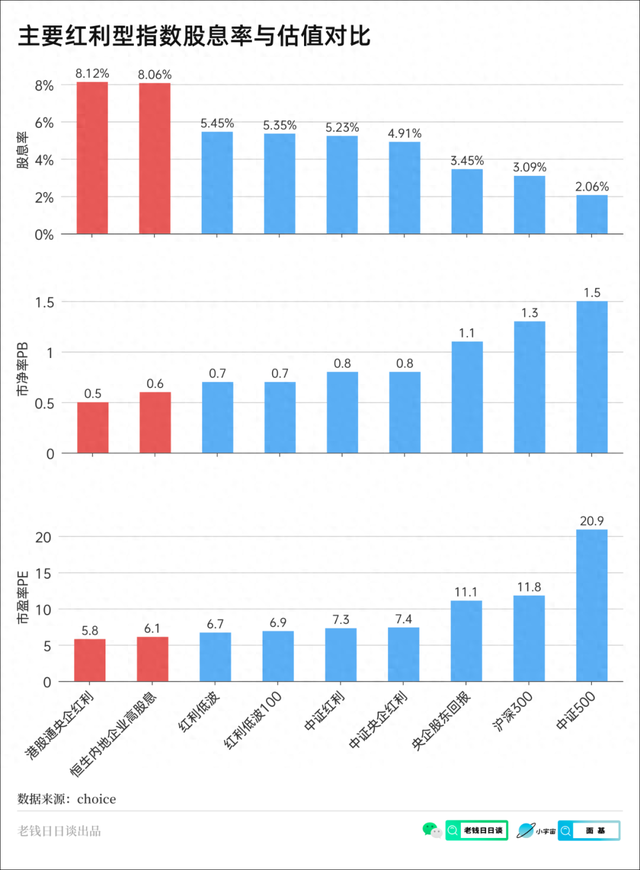

我们可以来看一下恒生红利ETF(159726)和 港股央企红利ETF(513910)这两只指数基金所跟踪的指数:

恒生内地企业高股息和港股通央企红利,这两个指数目前都有着8%左右的股息率,均高于A股市场类似的红利指数。

同样从估值上来看,恒生红利和港股央企红利也是处于估值最低。

同时,在最高的股息率和最低的估值面前,恒生红利和港股央企红利还享有两个潜在的期权利好可能:

①一个是港股红利税的下调,如果此事落地,则会进一步加速资金向港股红利指数的转移。

②另一个则是港股估值洼地的性价比优势不断显现,A股的南向资金不断向港股迁移,港股和A股之间巨大的折价率也将收敛到一个更合理的水平,从而推动港股公司价值的进一步发现。

不管对于价值股还是成长股,分红都是最终的价值实现形式,并且它切实创造了增量的价值来源。

一个好的投资机会是涨了舒服,跌了也舒服,当高股息公司股价涨了,可能一年就赚到了未来几年的股息,那大家皆大欢喜,而当高股息公司股价跌了,股息率和收益回报预期更高了,也会有更多的吃息佬前来买入。

分红没有意义的发问永远是从博弈的思维出发。

但我们却可以尝试用一个增量价值的角度去回答,增量永远比存量乃至减量的环境更让人有思考的能力。

在面对一个错误的问题时,我们可以重新定义问题,比如:

分红如何创造价值?

感觉所谓的分红 就是分自己的钱 明明10块钱一股的股票 分红后成了9块钱 分来分去 还是自己的钱[呲牙笑]