昨天我们刚表达了对3月经济数据的期待,周日早上利好砸来!

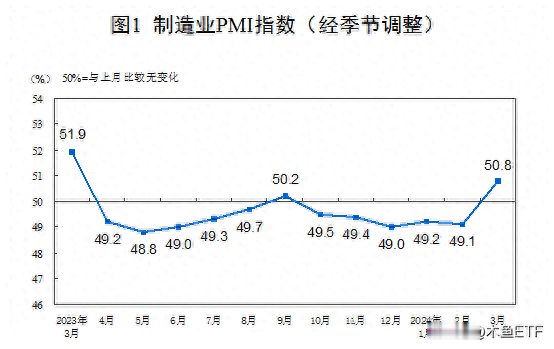

3月制造业PMI 50.8,远超50.3的预期,不管从哪个角度,这都是利好!虽然不能说A股就必须大涨,但显然做多的信心大增,就是调整,果断低吸胜算也大幅提升。经济数据显著复苏,人民币资产有望整体提升重心。

正常来说,人民币汇率应该会反馈市场对人民币资产的预期,下周汇率如果反弹,则整个资本市场会获得正反馈,就像前几天汇率大跌时外资、内资机构一起猛砸一样。A股这几个月每次反弹,都离不开外资大买,内资基本还处于追涨杀跌的内耗格局。

如果机构重新捡回格局,那么核心资产和白马类主题品种会获得被动增配。从恒生系、A50、上证50、沪深300这样的宽基核心资产品种,到外资重仓的消费、新能源、医药等都应该有正向反馈。

统计局还披露了行业数据,对于我们确定自己的“格局”方向,颇有参考意义。短期A股确实有大量的投机资金左右互搏导致市场波动,但是稳住中军往往笑到最后。

木材加工及家具、铁路船舶航空航天设备、计算机通信电子设备等行业两个指数均位于55.0%以上较高景气区间。对于ETF的话,两航、军工制造类ETF、信息技术类ETF在行业基本面上获得更强的中期的逻辑。

央企科技ETF算是从账面上最为贴近的品种了,基本上两航与科技对半分,而涉及船舶和两航制造的国防ETF、军工ETF也是对应品种,只是两航成分不如央企科技那么足。

计算机通信电子设备则应该是明显受益于人工智能浪潮的行业,这里的通信相关的细分方向有6G、CPO、液冷服务器、云计算等,年度主线地位继续夯实,相关的品种很多,比如人工智能、TMT、信息技术、通信、大数据ETF等,都比较熟悉就不多说了。

相对地,能源(含煤炭)、钢铁(黑色金属)相对明显弱于制造业总体水平。拿煤炭来说,近期商品市场价格节节下行。那么煤炭ETF虽然偶尔也能涨,但也属于短期资金行为,走的是“高股息”抱团,中期逻辑相对就弱一些。螺纹钢等商品走势也是类似的,钢铁ETF走势也不是走基本面的。

进出口指数,化学纤维及橡胶塑料制品、汽车、计算机通信电子设备等行业两个指数均高于临界点。进出口方面,汽车、科技行业景气度明显更高,领先于市场,汽车ETF和科技类ETF总体格局有增大的逻辑。

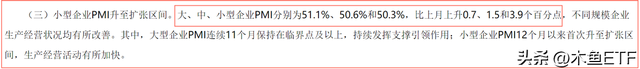

大、中、小型企业PMI分别为51.1%、50.6%和50.3%,比上月上升0.7、1.5和3.9个百分点。这里注意,虽然大企业景气度依然更高,但是小企业的PMI在3月反弹幅度达到了3.9%,这表明中证1000、2000这类成分股的总体业绩预期也是有逻辑的。

高技术制造业生产指数和新订单指数均高于55.0%。高技术制造业的代表,机器人、低空经济、半导体制造等为主。高耗能产业49.1%是比较拖后的,主要是有色金属方面。近期铜价反弹,主要是铜冶炼行业亏得不行了只能减产,行业自身顺周期还未到来。

生产经营活动预期,农副食品加工、食品及酒饮料精制茶、铁路船舶航空航天设备、电气机械器材等行业生产经营活动预期指数均位于60.0%以上高位景气区间。这里注意,这个是预期,不是说现在已经60%以上了。但也许可以对食品饮料、酒这些ETF产生更高的期待了,此外,对于两航等制造业预期下次PMI数据应该仍有积极预期。

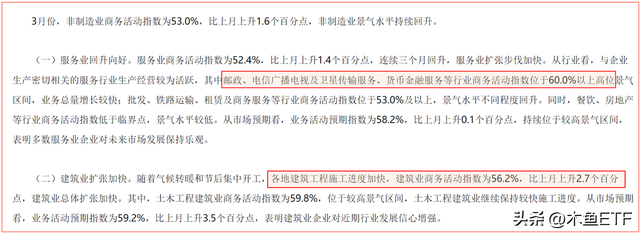

非制造业PMI,走出53%也是超预期的,给力!

邮政、电信广播电视及卫星传输服务、货币金融服务、资本市场服务等行业商务活动指数均位于60.0%以上高位景气区间,航空运输、餐饮、房地产等行业商务活动指数低于临界点。包含了三大运营商的电信ETF、央企共赢、中国国企等ETF也算是受益品种,大金融也是强复苏,金融类ETF也有逻辑了。

不过,这里有点意外的就是航空运输、餐饮还是走弱,这边对应的是旅游ETF。从经营数据来看,航空公司、机场有积极现象,估计要看4月的数据了。而地产,我们都懂,全行业除了上海豪宅卖疯了,还看不到销售反转的积极数字。

建筑业商务活动指数为56.2%,比上月上升2.7个百分点,所以基建、基建50ETF除了是“中特估”之外,也有行业逻辑支持。

PMI大超预期,应该说这是几个月以来首次出现明显的复苏迹象,如果4月的数据再确认一下,我们指望个牛市都不夸张!熊市需要先稳预期,3月PMI数据先声夺人,接下来还有CPI、PPI、融资数据等进一步佐证,让我们继续关注,期待2024年的龙抬头如约而至!