焦煤观点小结

核心观点:中性偏多 焦煤现货市场成交依旧偏弱,下游亏损加剧下消极采购,煤矿坑口报价降幅扩大;蒙煤成交清淡,询价略有增多,部分贸易商有挺价意愿,蒙5原煤报价在1470-1500元/吨;目前大多数煤矿已复产,但部分矿的出煤量未恢复至正常水平,农历同比来看与往年复产后产能利用率水平仍有差距,整体产能利用率80.45%;蒙煤供应仍在高位,上周日均通关1060车;需求端,焦企生产积极性低迷,对高价原料缺乏采购意愿,节后铁水产量不增反降,刚需持续承压,下游焦钢企均消耗前期库存为主,上游各地煤矿出现不同幅度累库;整体来看,终端需求未切实好转之前难以提供上涨动力,且蒙5的仓单价格约在1800元/吨附近,盘面在此位置受到的压力较大,但利空因素也已被充分交易,风险得到释放,考虑两会后钢厂仍有复产预期,旺季的需求释放可能带来一波供需错配的上涨行情。后续关注现货市场成交情绪变化及铁水复产进度。

现货:中性 焦煤市场成交依然弱势,下游亏损加剧前提下对高价原料有抵触心态,上周线上竞拍走弱,煤矿坑口报价降幅扩大;蒙煤口岸成交情绪略有好转,部分贸易商有挺价意愿,蒙5#原煤价格1480-1500元/吨。

供应:偏多 目前大多数煤矿已复产,但部分矿的出煤量未恢复至正常水平,农历同比来看与往年复产后产能利用率水平仍有差距,整体产能利用率80.45%;上周蒙煤日均通关1060车,周环比+150车。

需求:偏空 焦企亏损加剧,对焦煤采购意愿低,下游铁水年后不增反降,焦煤刚需弱势。

利润:中性 坑口煤价降幅扩大,煤矿利润继续收窄。

库存:中性偏空 随着上游煤矿产量稳步抬升,及下游焦钢企由于利润不佳采购谨慎,上周煤矿各产地出现不同幅度累库;焦企保持消极采购,消耗厂内库存为主。

焦炭观点小结

核心观点:中性偏多 焦炭方面,四轮提降落地后焦价已在阶段性底部,焦企进入深度亏损,独立吨焦盈利大幅跌至-141元/吨,山西焦化利润亏损150元/吨以上;焦企大幅亏损下增大限产力度,产量开工在同比低位的情况下继续大幅减少;需求端下游铁水-0.7至222.86万吨,连续两周下跌,目前高炉复产积极性不高,普遍推迟复产至两会后,短期内铁水产量难增,刚需持续压制盘面;但四轮提降后焦炭询价增多,盘面给出小幅升水的情况下期现贸易商入市分流货源,焦企厂内库存多有回落;目前焦炭仍延续宽松格局,基本面有一定改善,两会期间宏观情绪的影响占比偏高一些,而会后由于下游有继续复产预期,长期来看需求仍有向好可能。后续关注煤矿供应情况及下游复产进度。

现货:中性 焦炭市场弱势运行,四轮提降落地后基本是阶段性底部。

供应:偏多 焦企大幅亏损,出货压力大,在产量同比低位情况下继续加大限产力度。

需求:偏空 上周铁水产量微降至222.86万吨,铁水产量节后不但没有复产反而连续两周小幅下跌;目前高炉的复产积极性不高,普遍将复产计划推迟至两会后,短期内铁水产量难增。

利润:中性偏多 独立吨焦利润在四轮提降后大幅下滑至-141元/吨。

库存:中性偏空 焦企厂内库存多有累积,下游钢企对焦炭的补库积极性不强,但四轮落后也有部分钢厂采购需求恢复,且有部分期现贸易商进场拿货,焦企出货有好转迹象。

焦煤

下游深亏损下抵触高价原料

焦煤-价格

焦煤市场成交依然弱势,下游亏损加剧前提下对高价原料有抵触心态,煤矿签单不佳,煤现货报价弱稳运行;安泽低硫主焦报价下跌至2250元/吨;山西晋中中硫主焦2250元/吨;灵石高硫主焦2200元/吨。 蒙煤炼焦煤市场弱稳运行,监管区库存压力仍较大,但近日成交略有好转,下游询价增加,蒙5#原煤报价在1470-1500元/吨附近;蒙5号精煤价格1770元/吨;短盘运费110元/吨。

蒙煤炼焦煤市场弱稳运行,监管区库存压力仍较大,但近日成交略有好转,下游询价增加,蒙5#原煤报价在1470-1500元/吨附近;蒙5号精煤价格1770元/吨;短盘运费110元/吨。 上周海外需求清淡,澳洲峰景矿最新报价323.5美元/吨,进口利润倒挂程度加深;俄罗斯远期炼焦煤弱稳运行,俄主焦煤K4报价下跌周环比-6至245美元/吨。

上周海外需求清淡,澳洲峰景矿最新报价323.5美元/吨,进口利润倒挂程度加深;俄罗斯远期炼焦煤弱稳运行,俄主焦煤K4报价下跌周环比-6至245美元/吨。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-价差

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-仓单

目前蒙5#仓单在1800元/吨附近。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-基差月差

焦煤盘面基本平水,在此位置有较大压力。

数据来源:钢联、万得、汾渭、紫金天风风云

煤矿复产速度慢于往年

焦煤-供应-煤矿产能利用率

上周煤矿整体产能利用率大幅回升至80.45%,周环比+7.27%,山西产能利用率周环比+9%至80.5%;目前大多数煤矿已复产,但部分矿的出煤量未恢复至正常水平,农历同比来看与往年复产后产能利用率水平仍有较大差距。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-供应-产量

上周煤产量继续显著回升,原煤周产量810.01万吨,周环比+73.17万吨;精煤周产量413.84万吨,周环比+41.54万吨;煤矿产量仍在稳步提升,但与往年相比复产节奏明显更慢,关注煤矿完全复产后的产量水平。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-煤矿库存

焦煤总库存大幅降至2012万吨;煤矿库存小幅积累,较春节前+11.4万吨至216.85万吨;随着上游煤矿产量稳步抬升,及下游焦钢企由于利润不佳采购谨慎,上周煤矿各产地出现不同幅度累库。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-港口库存

进口炼焦煤港口库存210.07万吨,周环比-9.9万吨。

数据来源:钢联、万得、汾渭、紫金天风风云

焦煤-焦钢企库存

独立焦企焦煤库存970.6万吨,周环比-90.9万吨;钢厂焦化厂焦煤库存806.77万吨,周环比-38.3万吨;焦企深亏损下保持消极采购,继续消耗厂内库存。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭

焦价已在阶段性底部

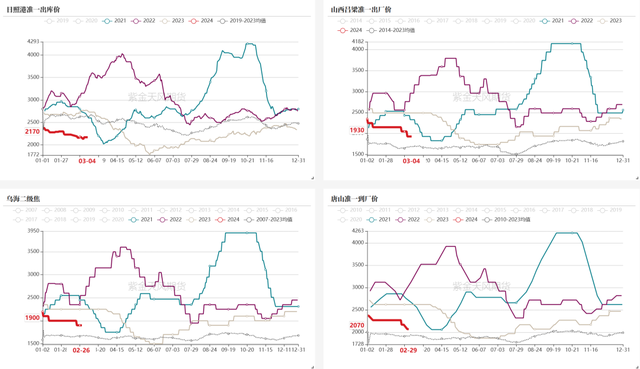

焦炭-价格

焦炭市场弱势运行,在四轮提降后基本已是阶段性底部,四轮落后下游询货有一定好转,但考虑到下游库存在中等水平,且复产节奏偏慢,因此焦炭短期内也难看到涨价的可能。

数据来源:钢联、万得、汾渭、紫金天风风云

山西吕梁准一级焦出厂价1930元/吨,唐山准一级焦到厂价2070元/吨,日照港准一级焦出库价2130元/吨,乌海二级焦出厂价1800元/吨。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-价差

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-仓单及基差

日照港准一级焦仓单价格目前约在2360元/吨左右,盘面平水位置附近震荡。

数据来源:钢联、万得、汾渭、紫金天风风云

高炉复产推迟,铁水连续下跌

焦炭-需求

247家钢厂铁水日均产量222.86万吨,周环比-0.7万吨;247家钢厂高炉开工率75.19%,周环比-0.44%;上周铁水产量微降,高炉开工稍有下滑,铁水产量节后不但没有复产反而连续两周小幅下跌,对煤焦的刚需支撑偏弱;目前高炉的复产积极性不高,普遍将复产计划推迟至两会后,短期内铁水产量难增。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-供应

独立焦化企业(全样本)剔除淘汰产能利用率67.68% ,周环比-2.39%;独立焦化企业(全样本)焦炭日均产量62.1万吨,周环比-2.19万吨;焦企四轮提降落地后焦企亏损加剧,供应端进一步收紧。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-焦钢企库存

247家钢厂焦炭库存635.83万吨,周环比-3.7万吨;独立焦化厂全样本焦炭库存150.21万吨,周环比+15万吨;焦企厂内库存多有累积,下游钢企对焦炭的补库积极性不强,但四轮落后也有部分钢厂采购需求恢复,且有部分期现贸易商进场拿货,焦企出货有好转迹象。

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭-港口库存

港口170.43万吨,周环比+8万吨。

数据来源:钢联、万得、汾渭、紫金天风风云

产业链利润

各煤种价格普遍偏弱,焦煤利润有所收窄,但对于焦企来说煤价下跌速度不及焦炭,独立吨焦利润在四轮提降后大幅下滑至-141元/吨,陷入深度亏损状态。

数据来源:钢联、万得、汾渭、紫金天风风云

平衡表

焦煤平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

焦炭平衡表

数据来源:钢联、万得、汾渭、紫金天风风云

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。