你有没有过这种经历:站在一堆k线前,不知道什么时候该进场?行情回调,不知道该止损还是继续持有?交易来来回回还是亏损大于盈利?不管怎么做,好像都有种“被市场牵着走”的感觉。

这是我们做交易早期常有的困境,好像一些所谓的“直觉”能给我们带来一些短期的胜利,但转过头来一核算,亏损还是占大多数。

这也是为啥我总强调交易系统的重要性,因为它是你从“盲目操作”向“理性投资”转变的第一步。

首先,交易系统可以让你有明确的规则和计划,在面对市场波动的时候,你可以保持冷静,不会因为一时冲动而做出不理智的决定。

其次,它不会让你的交易像开盲盒一样战战兢兢,它可以让你根据自己的规则和策略,高效地筛选值得入场的机会。

同时,当你多次调整优化自己交易系统的过程中,你会建立和它之间的信任度,增强长期盈利的概率,这也是稳定盈利的基础。

今天这篇文章,我就会带你了解如何一步步建立属于你自己的交易系统,让你在市场中不再迷茫,找到自己的交易节奏。

文章比较长,建议收藏阅读,有收获记得给文章点个赞,感谢。

1、第一步:确定你的交易方向你做什么市场?

目前比较主流的市场就是股票,期货,外汇。这三个市场可以使用相似的交易技术,但由于它们交易规则不同,系统的细节就会有所区别。

比如我们用到的k线反转形态,黄昏星,启明星,吞没形态,头肩形态都是相通的,技术指标的使用方法比如均线,布林的使用方法也一样,再比如回调进场,突破进场,看大做小这些也都相同。

但股市t+1和单向交易的制度,涨跌停板的制度就会限制技术的发挥,这就是为啥我比较喜欢做期货和外汇,因为它们限制少,做技术分析比较灵活,但是因为它们有高杠杆,所以系统需要做更加严格的风控。

如果资金量不多,外汇更加合适,因为几百美金就能做,可以做0.01手。期货的杠杆低,资金量就要求高一些。如果你做股票,也可以选择指数ETF,资金门槛也不高。

你做什么周期?

交易周期主要决定了交易中的交易频率,持仓时间的长短,以及资金的使用问题。

短线和日内频率最高,持仓最短,资金使用最灵活的。

长线交易频率最低,持仓时间长,盈利周期长,资金使用也就没那么灵活了。

波段中线则是介于两者之间。

新手建议:

对于交易的新人,首选还是中线和波段,波段在k线图的选择主要集中在15分钟,1小时和4小时,交易频率合理,持仓时间适中,如果有本职的工作,也不会造成很大的影响。

短线和日内需要我们有极快的反应能力,交易难度大,长线交易又需要我们有极大的耐心去等待信号和持仓,难度也相当大,所以我们宁愿折中。

2、第二步:选定核心的交易策略你用哪种技术?

技术指标是组成交易系统的重要因素,在组建交易系统之前,先要确定自己用哪些技术指标。

总体的分类是趋势类的指标和震荡类的指标:

趋势性的指标像均线,布林带,趋势线,波浪理论等,都是偏趋势的。

震荡的指标像支撑压力位置,RSI,MACD等,都是偏震荡的。

一般的交易系统有个3-4种指标就够,选指标的标准就选你最了解的,最习惯使用的,这对于你来说就是最好的,别人的看法一点都不重要。

当然还有基本面分析:

基本面分析,在期货中主要分析供需关系,经济状况,库存数据,季节因素等等,在股票中主要分析企业的财务报表,行业前景,宏观的经济等等,外汇的交易中主要关注经济数据,比如GDP数据,就业数据,货币的政策,还有政治因素等等。

对于我们普通人来说,需要宏观经济学的知识才能理解经济数据,还要在大量的信息中做筛选,分辨真伪,而且基本面都是交易长线,对于我们普通人来说可行性并不高。

新手建议:

指标的选择,首选就是图表上自动生成的指标,比如均线,布林,RSI,MACD之类,这些指标在图表上一目了然,使用起来客观简单。

像k线的反转形态,顶底的反转形态,趋势线通道线,找支撑压力位置这些,都是需要交易者主观判断,考验交易者的技术功底,对经验要求高,是一种更进阶的技术标准。

新手尽量以右侧交易为主,也就是在行情的方向得到确立之后,再找机会进场,这种交易模式更稳健,属于顺势交易,而且有非常清晰的止损位,方便做止损。初学者能够做好风控,交易就成功了一大半。

3、第三步:仓位管理交易的新人亏光本金的概率很高,新人活下去比赚钱更重要,而是否能活下去的关键就在仓位管理上了。

我曾经测试抛硬币的交易,每天早晨抛硬币选择多空,设好止损跟止盈,做好资金管理,使用合理的仓位,产生的亏损不严重,但是实战中学了技术却亏光爆仓的人比比皆是,问题就在仓位管理上。

新手建议:

每次交易不要超过账户1%-2%。也就是说外汇的交易中,1万美元的账户,单次风险控制在100-200之内,这样就能控制住单次交易,不会产生巨大亏损。

牢记:别嫌仓位小赚得少,要看得长远,如果你能单次1%的仓位,交易一年下来有所盈利,再加上复利的作用,几年下来,盈利会非常可观。

千万不要有赌一把这个念头,这样无异于直接扔钱给市场。

因为很多人容易在错过行情,或者亏了钱之后,对一次行情的大波动产生“赌一把”的念头,就想着搏一搏,单车变摩托。

如果这次赌对了,那么你每次遇到大行情心里就会痒痒,就想通过这种方式来快钱,但是久赌无胜家,迟早会遇到亏光的时候。

如果这次赌错了,那也是亏光的结局。一旦本金没了,交易就无法继续下去,那之前的努力都白费了,千万不可取。

4、第四步:交易系统的模板我会直接给大家一个交易系统的模板,这个模板只是为了让你们了解一个成型的交易系统是什么样子,并没有经过复盘和实战测试,所以你们不要直接上手就用。

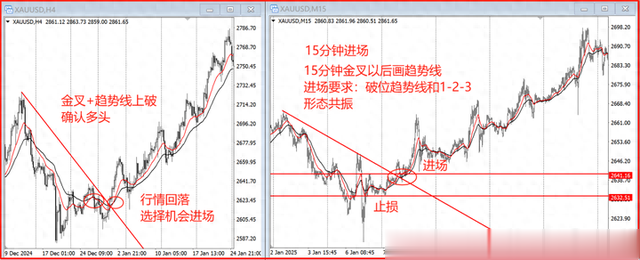

我使用的技术指标有均线,趋势线和1-2-3形态,是看大做小的交易逻辑,右侧进场。

大家看下方的示意图。

添加图片注释,不超过 140 字(可选)

(图片可以点击、拉伸放大)

第一步:确认方向。

图中左侧是黄金4小时级别的k线图,行情从2725下跌到2586,大幅下跌之后展开底部震荡。

等待两条均线EMA30和EMA15形成金叉以后,反转预期更加明确后画趋势线,趋势线也上破,三重共振之后确认多头。

第二步:进场,止损。

多头确立之后,等待行情走回调,并且将k线图切换到15分钟级别,进场的标准是15分钟进场,金叉之后画趋势线,趋势线破位,15分钟找123破位的形态,三种标准达到之后进场做多,止损在下方的低点。

第三步:仓位。

资金管理的规则可以使用1%-2%单次止损。

这个模板大家可以作为参考,根据自己的交易习惯添加或者修改指标,修改具体的进场和止损的标准。

5、关于交易系统的两个重要问题制定交易系统的时候,一定要考虑交易的情绪问题。

交易系统最终还是需要我们人去执行的,人是情感动物,那么交易系统就不完全是技术问题,还要考虑情绪问题。

交易系统的频率不能太高或太低,交易系统的连错不能太多,单次的止损不能太大,交易系统的细节不能太多太复杂,这些所有可能引起情绪问题的因素都要考虑进去。

在制定交易系统初期就要考虑可执行的问题。

系统的统计和优化。

交易系统是一种技术,技术都存在优化的空间,这种优化分两部分。

第一是在建立交易系统过程中,需要做大量的复盘统计去优化系统,必要时还得上模拟盘,确定我们的交易系统能够盈利之后,再进入实盘。

第二是进入实战之后更要做交易记录,记录交易中遇到的问题,进一步优化执行层面的问题,使能够盈利的交易系统执行起来更容易。

最后我也跟大家说说自己的心里话。

我接触的绝大多数持续亏损的交易者,都是没有自己的交易规则,凭着感觉去交易的人。交易市场就是零和市场,你亏掉的钱就是被那些理智的交易者赚走的。

如果我们能形成自己的交易系统,并严格执行,我们就可以成为那些少数盈利的人。

同时也要记住,交易绝不是一件轻松简单就能赚钱的事情,反而我们要花费大量的时间精力去学习,去总结,去提高技术,才能源源不断地从市场里赚钱。

一定要有长远的眼光,不要总想着一蹴而就。