生活太卷,想要“靠利息生活”的人越来越多,原先说是存300万提前退休,现在说是存50万,每个月1200元在小地方也能活得很不错。我给大家算了笔账,不得不给很多人泼冷水,想要躺平吃息很难,因为有几个财务风险很难防范:

1、物价上涨、货币贬值。这两年国内物价很平稳,2023年CPI才同比上涨0.2%,等于没涨,很多人以此类推,觉得物价水平要是一直如此,靠利息生活也没问题。

这个逻辑没问题,因为日本就是这样。日本1990年到2023年的34年时间里,只有9年时间CPI超过2%,有15年时间CPI是负数,换句话说,在这34年时间里,日本的物价水平基本维持不变。这期间经济增长低迷,所有人都存钱,不借贷、不投资、不消费,很多人能够长期保持一定的生活水平。

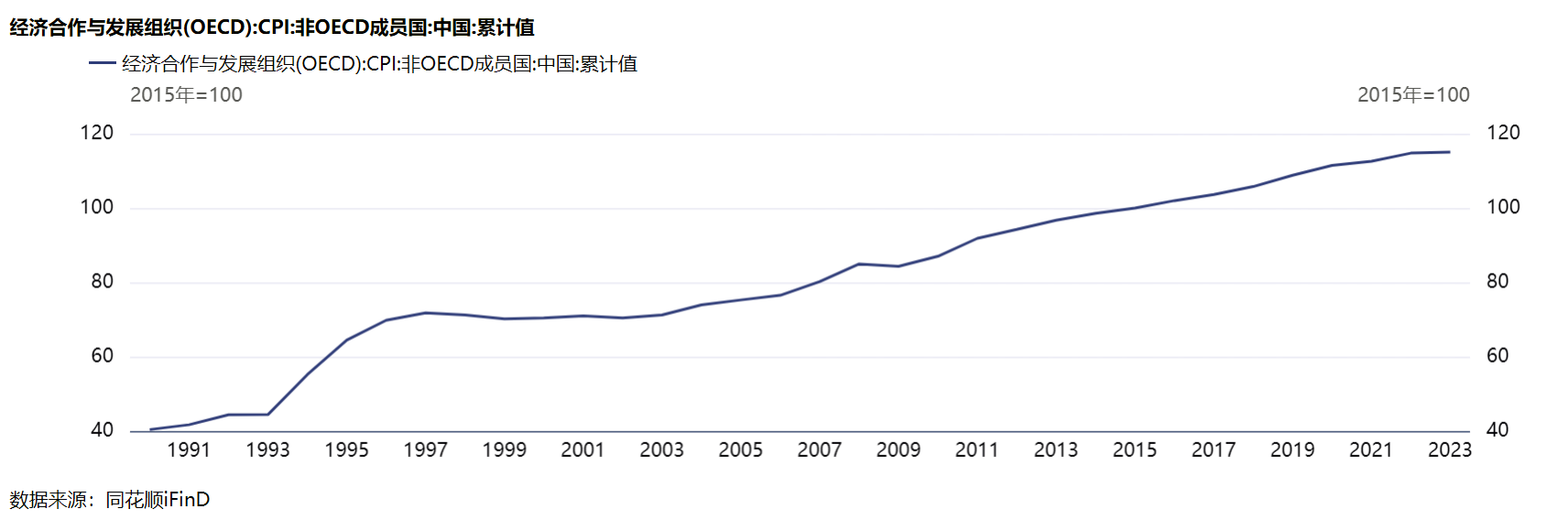

但这只是日本的情况,中国呢,从1990年以来的这34年里CPI足足涨了2倍,这只是数据层面,真正的体感只会更明显,比如猪肉价格上涨了10倍多。

要是以货币发行量来计算的话,1990年的M2只有1.5万亿元,现在是302万亿元,涨了200倍,当年的万元户得相当于现在持有现金200万元。

对比中国和日本,很多人觉得中国要走日本的老路,认为中国未来30年物价就这样了,因为一个经济体只要发展到后面,肯定物价涨不起来。

其实根本不是这样,美国作为发达国家,2020年以来物价累计上涨了18%,就现在CPI还4%多。在这么高的通货膨胀面前,吃息是不现实的,货币的贬值速度非常快。

2、理财收益率下降。既然长期看,通货膨胀的风险很难躲掉,那就得理财了。但你放心,国内理财收益率长期看肯定是不断下降的。

既然想要吃息,那本金自然是受不得一点波动,本金买的基本都是稳健型的理财,收益率在3%左右。有的人说我能找到4%的,但现在大部分理财产品已经净值化,不保本了,你看它给你的预期收益率没有任何意义。

货币基金亏钱可能性极低,可以理解成接近保本,现在收益率还不到2%。其实看无风险收益率,就看10年期国债就行了,10年前的十年期国债收益率还有4.6%,现在只剩2.3%了。10年前余额宝收益率还有5%,现在不到2%;未来10年呢,如果10年期国债收益率跌到只剩1.1%,那余额宝收益率不到1%没什么稀奇的。

因为日本就是这个样子的,日本的存款利率才0.2%。而日本的10年期国债收益率,从1990年的6%左右,跌到现在的0.7%,中间还有一段时间是负利率。在这么低的利率面前,都没息可吃,只能不断地消耗本金。

到时候的局面会很难受:一方面理财收益率下降了,另一方面物价上涨、货币贬值了,双重夹击之下,原来设想的生活水平是没有保障的。

3、惦记利息的时候被人惦记上本金。前面讲的物价上涨、货币贬值,理财收益率下降都是属于不可抗力的外部因素,理财踩雷——这是吃息族最需要防范的风险。

即便是稳健理财,大家也想要获取更高的收益,毕竟现在货币基金百分之一点几的收益率还是太低了。但这就有点矛盾了,自己想要躺平,却要求理财的钱不能躺平。在这种情况下,很有可能出现投资失误,惦记利息的时候被人惦记上本金。

投资理财的坑太多,要么极端保守,但凡追求的收益率超过无风险收益率,总是有坑等着你,只不过有的坑通过学习可以避开或者适应,有的坑只要你走过去就无法避开只能熬着,比如股市投资,有的坑则走进去再也回不来,比如以前的P2P。

不过,当你如果还在操心怎么投资,天天关心国家大事,那就不能算躺平吃息了。

当然了,如果你的本金足够多,上述这些风险是不存在的。比如有1个亿,就算无风险收益率降到1%,每年也有100万。不过,既然都有1个亿了,有几个人甘愿过这种吃息的躺平日子呢?大部分人都是会折腾的,不折腾也会有人让你折腾。