内地资金正在大规模地涌进香港,以寻求实现增值和规避风险。Money never lies。

究竟有多疯狂?内资疯狂涌进香港,主要掀起了三股巨大的热潮。

赴港开户极其火爆,招行香港分行设定了 730 万现金的开户门槛;

4 月,“南向通”跨境汇款达 223 亿,同期剧增 60 多倍......

到了 6 月末,来自内地的一位 45 岁神秘富豪,投入了一张总保额 5000 万美元(折合约 3.6 亿元人民币)的分红储蓄险保单。

内地资金疯狂涌进香港的缘由,主要是内地存在资产荒,而香港作为国际金融中心,不存在外汇管制,能够轻松接触到全球范围内的优质资产。

第一股热潮是香港银行的开户热。

为了抢到每天有限额的开户资源,有人开发出了“特种兵式开户游”,在一天内往返;有人“搭乘飞机”赴港,就为了能早一秒,更早一秒赶到银行取号排队。

打工人上早八的班,学生党上早八的课,有钱人开早八的户。

据彭博报道,香港汇丰银行一季度新增银行客户超过 13 万,其中约 60%为非本地居民,大部分源自中国内地。

其他银行的情况如下,

中国银行(香港)2023 年新增 20 万跨境客户;

恒生银行去年非居民新开账户猛涨 342%;

渣打银行一季度财富管理业务营收增长了 21%,管理资金规模同比增长了 1 倍……

想要开设香港账户的人愈发增多,开户的难度也在不断提升。

比如,花旗银行自去年 11 月就规定,非港客户开户门槛从 1 万港元提高至 150 万港元。

最为离谱的要数招商银行香港分行,将香港一卡通账户的开户门槛提升了 100 倍!

招商银行香港分行通知,从 3 月 29 日起,在香港开设一卡通账户最少需要存入 800 万港币。按照 8 月 27 号的汇率,800 万港币相当于 730 万人民币,直逼私人银行客户的标准。

第二股热潮,乃是跨境理财通中“南向通”跨境汇划金额的急剧增长。

4 月,“南向通”的跨境汇划金额涨至 223 亿人民币,而上年同期仅有 3.82 亿人民币,剧增 60 多倍!

今年 2 月,“跨境理财通”政策演进到 2.0 版本,投资门槛进一步降低。

此前,“南向通”规定投资者连续缴纳社保或个人所得税“满 5 年”,方可开通。

如今,期限缩短至 2 年,只需满足,大湾区居民(或两年缴税/社保)+100 万资产证明,就能参与南向通。

另外,个人投资额度也从 100 万提升到了 300 万人民币。

过去,由于外汇限制,每人每年仅有五万美元的额度。但跨境理财通的 300 万人民币额度不受外汇管制的影响。内地居民的资产配置,变得更加自由了。

为了吸引“南向通”用户,3 月份的时候,许多银行甚至推出了 6%以上的存款优惠。

不过,这些高息美元存款的期限较短,最长也不会超过 3 个月。

第三股热潮,为中高净值人士疯狂抢购香港保险。

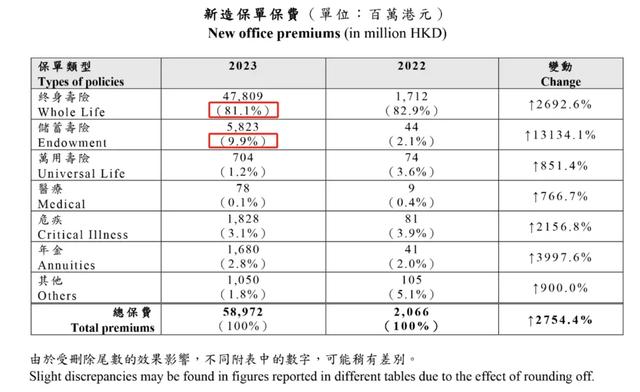

据香港保监局的统计,2023 年来自内地的新单总保费达 590 亿港币,90%配置了储蓄型保险(涵盖终身寿险和储蓄寿险)。

其中,分红储蓄险及杠杆寿的件均年交保费约为 40 万港币。

到了今年上半年,港险持续火爆,来自内地访客的总保费达 297 亿港元!

简而言之,自从 2023 年恢复通关以来,香港保险已然成为中高净值家庭资产配置的重要抉择。

其中,最为引人瞩目的产品当属分红储蓄险,具体存在以下三大优势:

第一,香港分红储蓄险的预期收益颇为可观,长期预期收益能够达到 5%-6%(复利)。

市面上的美元存款,虽利率高但期限短,利率给到 5%,然而存钱期限却不超过一年。

而香港分红储蓄险,在长期持有的情形下,能够做到二三十年预期 5%-6%的(复利)。

以某款分红储蓄险为例,

40 岁的人,年交 14 万美金,交 5 年,总保费 70 万美元,

第 20 年末,保单里预期约有 200 万美元,预期内部回报率为 6%,折合成单利为 10.36%;

第 30 年末,保单里预期约有 365 万美元,预期内部回报率 6.06%,折合成单利约 15%。

第二,分红储蓄险,可以视作一个不会亏损的“全球投资基金”。

倘若直接投资美股、美债等,在享受增长的同时,投资者也需要承受得住波动,应对下跌潮。

而在保单持有时间足够长的情况下,香港分红储蓄险的总保费不会有损失。

比如这款产品,年交 5 万美金,连续缴费 5 年。

到保单第 13 年时,保单的保证收益追平总保费 25 万美元,这是白纸黑字写在计划书上的。另外,分红储蓄险还有分红部分,如果加上分红的话,预期第 7 年就能够实现回本了。

也就是说,虽然这款产品保证回本的时间是第 13 年,但是预期在第 7 年就能回本了。

香港的分红储蓄险以美元保单为主,底层逻辑是全球投资,可以说是非专业投资者持有美元资产最为安全、稳健的方式。

下图选取了某家香港保险公司的投资图,也是多元化的投资组合,投资范围遍及全球各大洲,产品涵盖了海外股票、债券等类别,就连普通人难以触及的林地、农地项目都有所涉及。

第三,分红储蓄险既能够达成养老现金流的实现,也能够兼顾传承。

以下面的这份方案为例,40 岁的赵女士,60 万美元的保单,分 5 年交,年交 12 万美元。

从保单第 15 个年度日起始,每年预期能够提取 3.6 万美元。也就是说赵女士满 55 周岁时,每年拥有 3.6 万美元(约 25.7 万元)的养老现金流。

到王女士 85 周岁时,累计提取了 111.6 万美元,保单预期还有 530.5 万美元能够留给下一代。

从功能方面来讲,分红储蓄险能够无限更换被保人,一份保单能够父传子、子传孙,世世代代持续增值、传承下去。

正是由于存在这些优势,在分红储蓄险领域常常会出现超过亿元的大额保单。

就在今年 6 月,一位来自内地的 45 岁神秘富豪,投入了一张总保费 5000 万美元(约 3.6 亿人民币)的天价保单。

如今,香港和内地的联系依旧在持续增强。

在地理方面,相较于往返海外国家,内地往返香港的便捷程度显然更高。未来,大湾区在地理上的连接将会继续强化。

一架架高速桥,一条条高铁路,一个个深水港,仿佛是大湾区的一根根血脉,会使得人员、资金的流动更为通畅和活跃。

在政策方面,香港的银行业、楼市、保险,针对内地客户的限制较少,资金从内地流入香港,也比流入其他国家,具备更强的可操作性。

在未来很长的一段时间里,香港依然是内地资金最为温暖的国际化港湾。

脏款逃离

可能想出去 赶紧截住[呲牙笑]

用钱投票是最准的

中国不是规定每个人一年只有30万的外汇额度,还不能用于炒股,他们的巨额财产是如何转出去的?匪夷所思[汗]

没有人怎么可能汇这么多钱到香港?在国内五万都需要把情况说清楚才能取到

汇丰啊去年开始预存1000港币就行!

港元不是这个地的钱?用现成不多的人民币为谁圈存港元分享人民币??真滑稽搞笑至极。

钱在香港不一定保险

形成恐慌,进一步抽离资金,加强通缩?