北京时间 5 月 21 日港股盘后,$BOSS 直聘.US 发布了 2024 年一季度财报。整体来看,Q1 业绩还可以,不过收入指引 inline,未超预期可能会让市场小失望。

具体来看:

1. 当期小幅超预期:Q1 收入和现金收款均小幅超预期,显示强劲增长。盈利上,由于营销费用比市场预期得更克制,使得 Non-GAAP 净利润(剔除 SBC 费用)明显优于市场预期,利润率同比提升 12pct。

2. 指引无惊无喜:不过稍微遗憾是,公司对二季度的收入指引并未像上次那样超预期,指引区间 19.1~19.6 亿,中位数对应的同比增速在 30% 左右。

建议再关注下电话会中公司对 Cash billings 的指引,这个指标更关键。海豚君通过现有数据粗估,隐含 Q2 现金收款也是基本 inline,习惯了往年的指引 beat,这可能会给市场带来一些小失望。(具体数据还需电话会确认)。

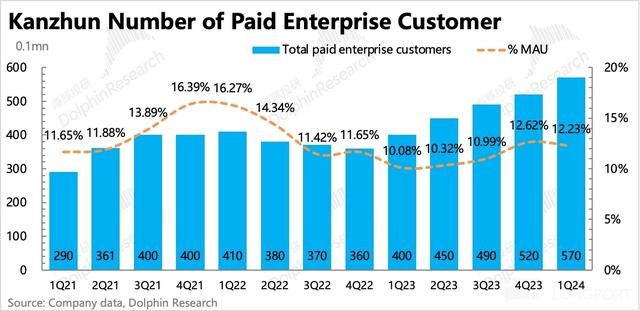

3. 付费客户显著增加:虽然终端用户月活 4660 万比一致预期要弱,但海豚君认为主要是市场预期不合理。海豚君根据第三方平台的数据预测值和公司披露基本一样。考虑到 BOSS 直聘在 C 端拥有绝对优势,就算当下用户增幅一般,对于求职者占 90% 以上的 MAU 短期增长高低,海豚君也并不是太担心后续增长。

反而海豚君更关注的企业付费数,一季度达到了 570 万,超出我们原先预期的 540 万。不过平均单个企业的付费金额同比仍有小幅下滑,可能反映中小客户增多、单个企业招聘需求同比减弱或者是BOSS 直聘 Q1 给了些折扣优惠等多个原因,具体可关注电话会管理层解释。

或许市场会介意促销带来的企业付费,是否意味着竞争力边际下滑?海豚君认为,在 ToB 业务逻辑下(迁移渠道的成本较高,在产品体验不拉胯下,更容易保持较高的留存率),成长期加快渗透客户更关键,平均企业付费金额可以随着后续服务的丰富而逐步提升。

4. 回购派息未有新动作:上季度首次宣布新增回购计划,对短期股价也有情绪提振,1Q 公司暂时未宣布新的动作。但 BOSS 直聘的现金流非常健康,一季度经营现金净流入 9.1 亿元人民币,继续贡献现金净增量。截止年末,公司账上现金 + 短期投资 119 亿,足够持续做正常的经营、投资以及回购分红。

5. 核心业绩指标与市场一致预期对比

海豚君观点

BOSS 直聘已经连番多个季度交出不错的成绩单,虽然管理层上季度 “谦逊” 表示,主要受益招聘市场的边际回暖,尤其是大型企业的需求反弹。但将 Q1 财报对比实际宏观数据,以及同行近期的业绩表现,愈发证明 beta 的变化并不是支撑 BOSS 直聘加速增长的最关键因素,而是市占率提升的 alpha 驱动。

除了产品体验优质、商业模式契合下的完美闭环生态,海豚君还认为,越是宏观承压,越是 BOSS 直聘提高市占率的红利期间:

(1)一季度线下服务消费在疲软的经济数据中独占鳌头,招聘岗位、薪资的增幅也是最高的,而线下服务招聘需求大部分是 BOSS 直聘一直相对有优势的蓝领招聘。

(2)以大型企业客户为主的中高端招聘平台猎聘,4Q23 收入并未在低基数下恢复有效增长,全年猎头人数更是锐减 30%,并且指引 Q1 回款有压力。因此 BOSS 直聘口中的中大型企业招聘回暖,可能是大企业中对中低岗位的需求增加而非资深岗位,或者是企业为了寻求更具性价比的招聘渠道,将部分预算迁移至使用更灵活的 BOSS 直聘。

总的来说,一季度财报仍然体现了 BOSS 直聘在继续吃市场份额的逻辑,因此业绩本身没问题。不过从目前股价隐含的估值来看,市场同样预期不低。目前 100 亿美元的市值隐含一年期 forward 估值为 25-27x EV/Non-GAAP np,估值偏中性。但近期地产政策密集,可以关注下对宏观经济的带动作用,除此之外,对于高占比的 SBC,我们认为也有不小的优化空间(此前公司预计 25 年绝对值下降)。另一面,靠着流量闭环的竞争力,销售费用同样可以看到继续调整的趋势。因此后续就算收入增速或有放缓,经营杠杆的释放有望继续支撑估值。

作为商业模式优秀的垂类小赛道龙头,BOSS 直聘管理层的经营能力也相对靠谱,在不断吃份额的同时自身也具备较高的竞争壁垒,因此 BOSS 直聘属于海豚君会长期跟踪的优质公司。宏观反复磨底期,市场预期也会带来股价的短期波动,从风险收益比的角度,建议积极关注潜在的回调机会。

以下为详细解读

1、C 端用户数:季末创新高,显示劳动力供求关系仍然险峻

一季度跨越春节前冷淡期和春节后的金三银四的招聘旺季期,求职者在两个时期的活跃意愿有着很大差异。一如海豚君 3 月点评,1、2 月延续了去年底的低消费预期,因此年初企业端放出来的岗位数减少,以及正值春节,C 端的求职意愿也受到部分影响,躺平心态增多。

但春节后随着企业陆续开工,C 端用户也恢复了求职心态。整体上,Q1 终端月活规模呈现前低后高的变化趋势。最终带动一季度 BOSS 直聘月活环比增加 540 万用户,达到 4660 万人。

根据 Questmobile 的数据,全行业的用户变动基本一致(先低后高),以 BOSS 直聘为例,1 月可能只有 3500 万~4000 万的月活,但 3 月就迅速攀升逼近 5000 万。而在与同行对比上,BOSS 直聘则继续在用户规模、用户总时长占比上保持稳态的领先优势。

2、指引健康,但未显著超预期

一季度总收入 17 亿,同比增长 33%,其中 ToB 端网络招聘服务收入 16.8 亿,同比增长 34%,整体小幅超市场预期。管理层对下季度指引在 19.1~19.6 亿区间,同比增速 28%~32%,基本符合预期。虽然本身增长并不差,但惯性认为会 beat 的资金可能会有一些小失望。

在流量相对平淡的时期,BOSS 直聘的优势可能也会更显著。相比于同行简历库中存在长久未更新的问题,BOSS 直聘的用户生态更活跃,因此才能够吸引更多的中大企业的新合作或者续签。

(1)BOSS 直聘客户付费:量增,价减

去年四季度在按照惯例进行涨价后,一季度隐含的企业平均付费金额环比略有下滑 2%,但同时付费企业账户数环比净增 50 万,达到 570 万,增幅明显。

“量增、价减” 结合起来看,可能反映中小客户增多、单个企业招聘需求同比减弱或者是BOSS 直聘 Q1 给了些折扣优惠等多个原因,具体可关注电话会管理层解释。

或许市场会介意促销带来的企业付费,是否意味着竞争力边际下滑?海豚君认为,在 ToB 业务逻辑下(迁移渠道的成本较高,在产品体验不拉胯下,更容易保持较高的留存率),成长期加快渗透客户更关键,平均企业付费金额可以随着后续服务的丰富而逐步提升。

(2)行业付费情况:边际略有回暖,服务消费需求旺盛

一季度虽然年初预期悲观,但整体来看并未有明显的进一步恶化,失业率同比有所下降,城市就业人数在高基数下同比继续增长,以及一二线城市工资增速转正。其中服务型消费的工资涨幅最高,反之半导体、TMT、金融等行业薪酬涨幅较慢。这对 BOSS 直聘来说,好坏参半,一方面可以进一步发挥蓝领招聘优势,但另一面客户占比较高的 TMT 行业短期招聘放缓也会带来拖累。

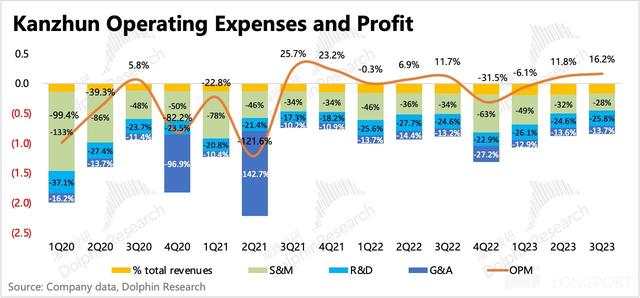

3、盈利仍有优化空间

一季度 BOSS 直聘核心主业的经营利润(收入 - 成本 - 销售费用 - 研发费用 - 行政费用)0.91 亿,利润率 5.34%,同比优化了 13pct,主要是销售费用同比下降,研发费用仍然在上一轮的扩张周期内。最终,剔除股权激励后的 Non-GAAP 经营利润也维持在 22%,优于市场预期 2pct。

高昂的营销费用,一直是在线招聘平台优秀商业模式下最大的瑕疵,但 BOSS 直聘已经进入 B、C 端流量互补的良好生态阶段,非正常的投放会自然而然的逐步减少。整体上呈现在旺季集中投放,在淡季越加克制的季节性变动趋势。

而从 Q1 来看,尽管春节有投放惯例,但同比去年仍然有下降了 11%。一季度一般是全年的利润率低点,后续会逐季提升。

盈利增加还体现在毛利率的改善。Q1 毛利率同比提高了 2pct,比上季度改善幅度更高。虽然 2023 年初,公司新增了服务器投入,但公司依靠更快增长的收入(尤其是一般签订合同走线下支付的大型企业付费增加),覆盖掉了增量的服务器投入,以及中小企业线上支付增加所要额外承担的渠道分成(如苹果税 30%)。

公司对自己的长期 Non-GAAP 经营利润率目标维持在 40% 的水平,相比当前还有拉升空间。除了靠收入高效扩张外,还源于对 SBC 费用的优化。目前 SBC 占收入比重还有 17 个点,公司预计近两年比率稳步下滑,25 年之后 SBC 绝对值将下降。

互联网行业中,长期经营利润率目标能够达到 40% 的赛道并不多,因此招聘赛道可能少不了一些玩家想要跃跃欲试。但 BOSS 直聘的主要竞争风险,并非在目前存量同行身上(事实印证产品、商业模式、经营能力差距较大),可能更多的来自于已经具备流量优势的其他平台跨界做在线招聘,比如快手、抖音等。但整体来说,对 BOSS 直聘基本盘的影响不大。直播平台承接的招聘需求,更偏大批量的传统蓝领招聘,也就是一线的工厂车间工人,与 BOSS 直聘当下并不是直接竞争关系,建议持续关注就好。