图片来源:Global Times

摘要:

从低价公约,到产能配额制,光伏“反内卷”行动遭到质疑,不少人认为这回到了计划经济时代。当低价成为一些企业的生存策略时,这场新能源 “自律”行动究竟有多大成效?

撰文 | Shushu

编辑 | Tang

→这是《环球零碳》的第1326篇原创

2023年开始,新能源产业在民企间便拉起了“反内卷”横幅,直到最近,这场“反内卷”行动逐渐进入高潮,且终于有了实质性进展,却遭到越来越多人质疑。

“反内卷”行动的起因是7月30日的中央政治局会议,指出要强化行业自律,防止“内卷式”恶性竞争,强化市场优胜劣汰机制,畅通落后产能退出渠道。

这是“内卷式恶性竞争”第一次出现在高层正式会议中。这里,内卷被比较清晰地定性为恶性竞争,极具杀伤力。

很多人都知道竞争本身并无过错,但恶性竞争会严重扭曲市场机制,从而破坏市场经济的公平和效率。

纵观中国新能源产业,光伏、风电、储能、动力电池在这场“内卷式恶性竞争”中无一幸免,并且已进入“杀敌一千,自损八百”的境地:光伏组件价格一年暴跌超50%,风电主机价格较2020年锐减近65%,储能电芯价格2年之内降低60%多……

于是,内卷极其严重的光伏行业打响“反内卷”第一枪。

10月14日,中国光伏行业协会联合16家光伏头部企业召开“防止恶性竞争”座谈会,达成共识强化行业自律,并发布光伏组件最低成本价0.68元/W,明确低于成本投标中标涉嫌违法,为价格竞争划定红线。

10月16日,在2024北京国际风能大会暨展览会上,包括远景能源和金风科技在内的12家风电整机商签订《中国风电行业维护市场公平竞争环境自律公约》,并在一个月后,40家风电企业又提出“依法依规制定低价竞争行为的认定标准及处罚办法”。

11月18日,锂电行业组织召开“防止恶性竞争”座谈会,提出产业链企业从价格竞争转变为价值竞争等倡议。

12月6日,据报道,中关村储能产业技术联盟也将召开“新型储能防止行业内卷式竞争闭门研讨会”。

在这两个月中,“行业自律”成为新能源产业的新关键词。

然而,仅仅依靠“自律”,就能底解决当前风光储产业所面临的非理性竞争顽疾吗?

对于此,很多业内人士认为,如果从企业联合呼吁自律出发,想要根本上解决问题,这需要打一个问号。

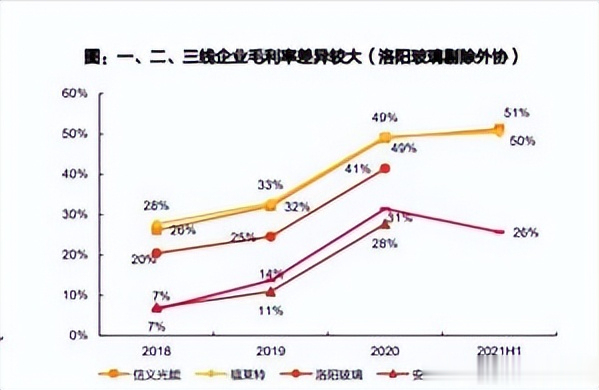

因为一些大型头部光伏企业,其实是希望通过价格战来提高准入门槛,虽然产品业务利润微薄或不赚钱,但因为融资成本低,产能具有规模效应,低价策略可以把更多竞争对手排挤出市场。

那么,当低价成为一些企业的生存策略的时候,这场新能源行业“自律”行动下,究竟有多大成效?最终将会拯救谁?

来源:Autoridade da Concorrência

很多人认为,“自律”行为只是第一步,但“自律”到一定程度后,当企业涉及生死存亡或现金流问题时,可能放弃共同行为准则。

在约束性行为准则下,新能源产业更需要关于自律的实质性举措。为此,价格自律又迈向了产能配额和产能管控。

12月5日,据界面新闻报道,在2024光伏行业年度大会期间,业内数家光伏产业链上下游企业在联合签署自律公约的基础上,就控产相关内容进行了商讨。

参与的企业有隆基、协鑫、晶科、晶澳、天合、正泰、一道新能、爱旭、东方日升、捷泰、通威等。

市场消息称,行业内占据至少80%-90%产能的厂商已达成配额协议并签字。随后流传出相关企业的生产配额数据,如下。

图说:网传2025光伏各环节配额情况 来源:网络

据界面新闻采访相关人士,网传的这些数据和实际企业的一部分数据能对的上。不过,流传的版本和最终版是有出入的,最终以协会的官宣版本为准。

一位光伏企业高管透露:“各企业将从下个月起执行配额制度,对产能进行严格管控。”

据了解,相关配额依据今年各家企业的出货量,以及产能所制定,其核心目标是通过淘汰落后产能和稳定价格,实现2025年硅料、硅片、电池片和组件等产业链主要环节的供需平衡。

从今年10月光伏打响“反内卷”第一枪以来,央国企光伏组件采购投标价格与中标价格的平均水平都有所企稳。

以中节能的2024年度光伏组件框架协议采购项目为例,总规模为2.5GW,共有13家企业参与投标,其中11家企业平均单价不低于行业协会测算的0.68元/W成本价。

从入围结果看,报价居于0.680-0.703元/W之间,低于0.68元/W的投标单位未能入选。

可见央国企及组件企业在价格方面已达成一定共识,光伏各产业环节的平均价格走势也趋于稳定。

同时,2024年前10个月国内投产、开工、规划光伏上下游项目数量下降超过75%,近期也没有出现大规模扩产迹象。

国金证券认为,目前有望在2024年年底至2025年年初期间加速落后产能出清,显著的产业链盈利拐点最快有望在2025年第二季度到来,预计大部分标的后续将呈现“波动上行”趋势。

因此,在这场“反内卷”行动中,光伏全行业都将受益。然而,有业内人士认为,它将以最快的速度拯救那些最激进的光伏公司,例如硅片环节的TCL中环、电池环节的钧达股份等。

坐拥大量库存和有息负债的TCL中环,今年三季度财报归母净利润同比下降281.5%,营收与利润举步维艰,如果行业再没有好转,崩盘一触即发。

若行业执行配额制度,TCL中环的库存可能“不再危险”,亏钱也会相应减少,再依靠本身优秀的成本控制能力,也许能马上度过危机。

因此,不少企业将在这场行动中被拯救。而有人认为,在光伏企业过多的市场中,一些落后企业被淘汰出局的进程也减缓了。

其实并不是,在配额制度下,光伏企业的市场份额被具体化为“额度”,如果龙头企业想要进一步扩大市场占有率,最有效的方式是通过兼并收购其他企业来获取其“额度”。

所以,配额制度在一定程度上将赋予行业兼并重组的内在利益驱动里,从而减少光伏企业数量,使得资源更加集中。

而在此之前,就有TCL中环、通威、协鑫能科、易成新能、金刚光伏、奥特维等11家企业,已经完成超62亿元的股权收购交易。

从这一层面来看,配额制度的实行,也许将在2025年出现更多“大鱼吃小鱼”的场景。

图说:光伏企业收购情况 来源:北极星太阳能光伏网

从低价公约,到产能配额制,光伏的反内卷,也遭到业内人士的质疑,认为这是否回到了计划经济时代?

通过配额制来限制产能,是不得已而为之,虽然短期可以稳定市场价格,但负面影响也非常明显。

光伏产业链较长,各环节之间相互依存度较高。实行产能配额协议可能会打破产业链原有的供需平衡和协同关系,容易造成供应短缺风险。

在需求旺季,如果因为配额限制导致产能无法及时释放,可能会出现产品供应短缺的情况,影响市场需求的满足,进而对下游应用市场的发展产生一定的制约,如延缓一些光伏电站项目的建设进度。

长远看,如果配额分配不合理,有的企业会获得过多的配额,而另一部分企业会因缺少配额产生重大影响,并可能引发股价和融资环境的变数。

例如,某公司正在融资,配额生产会导致其2025年财务数据发生变化。若该公司已与融资方或银行信贷机构达成2024年承诺,后者可能重新评估融资或借贷的可行性。此外,现有股东方也可能对配额方案提出异议。

另外,有能力的企业也许更希望大幅提升产能和开工率,通过充足且具价格优势的订单实现合理排产,在开工率与出货量间动态调整。这些企业是否会严格按照配额制执行,仍是未知数。

因此,配额制怎么分配执行,由谁来分配?产业链的各环节怎么协调?执行过程中又该怎么监管?每一个环节都是一个难关。

正如隆基绿能董事长钟宝申所说,行业自律的形成的确存在一定难度,经营主体过多,协调自律的难度和压力会非常大。

目前“自律”公约细则还未出。这轮调控很可能会影响明年很多企业的走势。

-------

参考资料:

[1]环球零碳:风电光伏向价格恶性竞争宣战,有央企开始修改招标规则

[2]环球零碳:又有央企加入反价格内卷:低价竞标要扣分,提高技术权重

[3]中国能源报:储能行业“低价风暴”何时休?

[4]证券时报:光伏,突传重磅!

[5]侯兵hoping:这一场“民企”史上最强“行业自律”,谁最受益?

[6]招商证券:风电系列(12):风机招投标价开始上涨

[7]第一财经:风光储掀起“反内卷”浪潮,厂商的“好日子”要来了吗

[8]华夏能源网:新能源行业拐点来临,反“内卷”还需全产业链同频共振

[9]https://www.jfdaily.com/wx/detail.do?id=779830

[10]https://www.jiemian.com/article/12086451.html

[11]能源一号:2025光伏限产配额“自律”方案初定,缓解行业焦虑?

免责声明:

本文仅用于学术交流和传播,不构成投资建议

没有好看的主播

根本没啥用,这群玩意自己把自己作死,规模产能瞎扩大,都该倒闭

在奋斗路上

回到计划经济就没竞争力了,光伏就不是中国的优势产品了