近日,美联储如市场预期进行了第二次降息,降息幅度25个BP,这也是继2020年3月份以来的第二次降息。美联储将如何影响国内市场,哪些板块还有二次布局机会?

从历史数据看,过去40多年间美国经历过6次降息周期,平均持续时间约2.2年,平均降息幅度约4.4%。

数据来源wind;过往表现不预示未来,不作为投资建议,基金有风险,投资须谨慎。

但是要关注美国大选带来的不确定性,市场普遍认为后续降息周期将放缓。

美联储降息,或将影响这些资产,值得关注

创新药板块

创新药是全球定价的资产,这种资产估值的锚通常是美国长债利率,如果美联储开启降息周期,创新药的估值水平有望抬升。同时,降息开启将利好投融资活动,如果利率高企,资金不愿意冒更大风险投资需要重研发的权益类资产,但是利率降低,对于创新药这种高投入、高风险、高回报的领域来说,融资难度相对降低,利好创新药板块。

数据来源wind,统计周期2018/1/1~2024/10/31,指数过往表现不预示未来,不作为投资建议,基金有风险,投资须谨慎。

从上图创新药指数与美国联邦基金利率走势对比可以看出,两者呈现一定的负相关性。随着美联储降息,创新药板块的投资价值或将再次得到关注。

成长板块

国内外宏观环境边际向好。国内利好频出,投资环境越来越好,不断提升市场信心和经济活力;海外进入降息周期,结合历史表现,成长板块或成为本轮降息周期的优势风格。

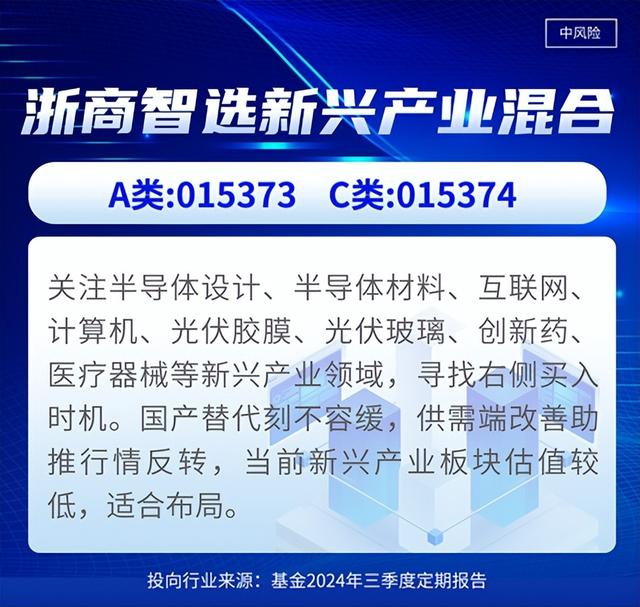

成长板块一方面整体估值较低,在新旧动能切换的大背景下,这类资产的全要素生产率在提升,未来经济转型都依托这类行业,估值修复预期高于其他板块;另一方面,成长板块中的细分板块,如半导体、新能源、创新药、先进制造、以新一代信息技术为代表的战略新兴产业,都具备一定的投资潜力和关注度。

港股板块

香港地区货币与美元维持着联系汇率制度,港元与美元挂钩,在联系汇率制度下,香港紧跟美联储降息,将增加香港银行间流动性,推动其基础货币和货币供应扩张,增加市场的流动性。

在本轮降息中,港股高股息领域和恒生科技指数值得关注。港股的波动性较大,高股息资产凭借较高的股息率,表现出相对明显的抗风险能力,在市场波动或者下行期往往会有更大概率捕捉超额收益。

数据来源wind,统计周期2014/11/1~2024/10/31,指数过往表现不预示未来,不作为投资建议,基金有风险,投资须谨慎。

恒生科技指数包含了在港上市的30家最大的科技企业,这些企业基本面良好,长期受海内外资金高度追捧,美联储降息周期开启,带动全球资产向更优势的市场流动,港股科技受益于市场环境好转、风险偏好提升等利好,股价向上的弹性更大。

海内外利好不断,资产配置将进入一个重新分配的阶段,了解自己的投资偏好、优化投资结构,是每个理性投资者都要深思熟虑的事情。

END

投资港股通标的的股票会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。基金有风险,投资须谨慎。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。本材料仅为宣传材料,不构成任何投资建议,不作为任何法律文件。投资人应认真阅读《基金合同》、《招募说明书》及《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。投资基金应当通过基金管理人或具有基金销售业务资格的其他机构购买和赎回基金,基金销售机构名单详见基金管理人网站公示信息以及相关公告。以上观点(和预测)仅代表当时观点,随着市场变化今后可能发生改变。指数收益率不预示基金产品收益率,指数过往表现不代表未来表现。