为了让大家更了解浙商基金,了解浙商基金的投研理念,特开设《投资笔记》专栏,每一期分享一位投研人员的在投资过程中的感悟、经验,听听他们对于投资的心得,大家一起沉淀、积累,相信长期投资的价值,耐心等待时间的反馈,从浙里AI上基金。

本期分享人:方潇玥

智能权益投资部 基金经理助理

止损机制,以控制组合回撤为目的,在下行动量较强的市场中能够有效避免承受超过容忍范围的回撤。本文基于市场上对量化的相关研究进行改进、简化与实证验证,提供了一套普通投资者也可借鉴的组合构建与止损方案。对于绝对收益产品管理人而言,有效的止损机制能够更好地提升长期收益的稳健性;对于追求较稳收益的个人投资者而言,在无法明确主动管理alpha来源的前提下,确立有效的止损线能一定程度上起到辅助择时的作用。

Part.1

止损的意义

当组合以绝对收益为导向时,吃满下跌是比错过上涨更可怕的事情:

“净值从1先涨50%再跌50%,相比初始状态亏损了25%;”

“净值从1先涨30%再跌30%,相比初始状态亏损了9%”

止损机制是以避免更多损失、而非获得更高收益为导向的。当组合当前回撤超过了可容忍的上限,则降低风险资产的比例,提升安全资产的比例;待组合收益修复到终止点位,再调高风险资产的占比。止损时有可能错过触底反弹的机会,但其主要任务是避免在下跌的泥沼中挣扎。

当组合中风险资产具有以下两类属性时,更适合执行止损机制:

1)Beta具有较强的下行动量和较低的夏普比率

这里所说的Beta可以大致理解为市场整体的走势,如股市的Beta可以参照上证指数,债市的Beta可以参照中债财富指数。由于权益的Beta有更强的下行动量与更低的夏普比率,因此对权益类止损的效果会好于固收类。

2)Alpha具有较强的时变性和不稳定性

Alpha可以理解为组合相对市场整体的超额回报,对于量化产品而言超额主要来源于对因子或smart beta的暴露,对于主动产品而言超额主要来源于管理者的认知差。时变性即风险资产的因子/风格/行业暴露可能在时间上会发生漂移,没有特定规律,大家难以依据过去的暴露去推算未来;不稳定性则指动态暴露的策略机制以及人的认知差随时有失效的可能,站在第三人称视角我们很难给出过去好、未来依然也好的胜率。

在这两种情况下,“均值回复”的提前布局思路往往难以奏效,“边走边看”的止损机制是相对更好的选择。总的来说,止损机制可以在策略失效时构建安全垫,无论是择时策略失效还是主动策略失效;能够控制Beta下行时的亏损幅度,牺牲一些可能发生的收益而换取一个更稳健的结果;对于绝对收益为导向的产品而言,止损能够避免更大的损失;对于追求绝对收益的投资者而言,止损更有可能帮助自身获得稳定的收益增长。

Part.2

如何构建止损机制?

确立安全组合与风险组合

安全组合通常以现金、债券为主,权益资产为辅,它需要有长期向上的中枢,否则一旦止损发生便很难修复到终止。

风险组合的权益资产比例通常较安全组合更高,也可以是一个动态调整权益敞口的策略组合(如一个叠加了股债择时的策略)。

确立回撤的目标上限

回撤上限通常与风险组合的权益资产比重以及安全组合的潜在最大回撤相关,对回撤容忍度越低、风险组合与安全组合中权益资产的比重就要越低,否则会频繁进入止损状态。

计算安全组合的潜在下行空间

如果安全组合中不止有现金,那么即使切换为安全组合回撤也有继续扩大的可能,因此为防止组合在持有安全资产时跌穿回撤约束,我们需要计算每时每刻安全组合的潜在下行空间,并从回撤控制目标中进行剥离。

分别计算安全组合的当前回撤与潜在最大回撤,从潜在最大回撤中剥离当前已发生的回撤,剩余的便是未来安全组合还可能继续下行的空间。

计算风险组合的止损点位

止损点位便是回撤约束剥离安全组合潜在下行空间后的剩余部分,是风险组合能够容忍的回撤上限。超过该线便由风险组合切换为安全组合。

计算止损的终止点位

我们简单约定终止点位为x%的止损点位,如果不要求额外修复则设定为100%,即最大回撤回到止损位置便退出止损。由于并不希望在风险组合的下行趋势中终止止损,建议对有较强下行动量的风险组合执行“修复到终止点位,且风险组合净值在季线之上”才终止止损的约束。

Part.3

案例展示

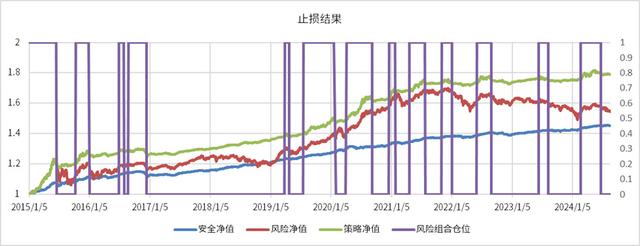

我们以偏股混基金指数作为权益资产,以纯债债基指数为债券资产,进行测试。

设定安全组合为95%债券+5%权益,风险组合为70%债券+30%权益。

从下图可以发现,风险组合的波动较安全组合显著更高,且能够明显区分出上下行阶段,因此终止止损时最好结合均线同时判断。

Wind数据,统计周期2015/1/1~2024/8/20/;仅作为投教案例展示,不作为实际投资推荐,基金有风险,投资须谨慎

约束最大回撤上限为3%,终止点位百分比为80%。

则安全组合的实时回撤、理论最大回撤、潜在下行空间、止损点位及终止点位如下所示。

Wind数据,统计周期2015/1/1~2024/8/20/;仅作为投教案例展示,不作为实际投资推荐,基金有风险,投资须谨慎。

最终结果如下。可以发现,尽管止损策略没有办法做到绝对正确的择时,但是在回撤发生后及时认错能回避一些下跌对净值的损伤。安全组合年化收益3.9%,最大回撤-3.1%;风险组合年化收益4.5%,最大回撤-13.6%;最终的止损组合年化收益6.1%,最大回撤-5%(发生在2016年前,此时尚没有有效的理论最大回撤估算;2016年后最大回撤为-3.7%)。

Wind数据,统计周期2015/1/1~2024/8/20/;仅作为投教案例展示,不作为实际投资推荐,基金有风险,投资须谨慎。

总结思考

本文简单介绍了止损策略在股票与债券资产配置组合中的应用。对于风险厌恶的投资人而言,如果明确自身“承受回撤的负反馈”远大于“错过收益的负反馈”,且并不明确手中权益组合的alpha所在,那么止损机制能够有效避免下行beta及失效alpha对已有收益造成的伤害,规避“何时剁、何时加”的精神内耗。只要给定可承受最大回撤的上限、安全组合以及风险组合的股债占比、终止点位的兑现比例,可以自然而然地推导出最适合自己的止损策略,量化地给出当前较优配置的答案,构建自己的“固收+”组合。

对于绝对收益管理人,止损策略也能作为宏观择时失效时的“救生圈”,避免因对当前宏观环境认知的不足造成的净值损失。

当然,止损策略还有许多变体,我们仅在本文中展示了最易懂、易实操的一种。

附

相关概念定义

当前回撤:当前净值相对前高点的下跌幅度便是当前的回撤幅度。

滚动一年最大回撤:每天进行以下计算:假设在一年前进行了投资,此时站在时点t回望过去一年收益曲线计算出的回撤最大值。

理论最大回撤:理论最大回撤是通过观察过往回撤情况,对资产组合可能发生的最大回撤的估计。具体的,我们动态计算了资产滚动一年最大回撤的25%分位数,基本能较好估算出理论最大回撤的空间。

止损点位:当组合回撤超过时开始止损的位置

终止点位:当组合回撤修复时终止止损的位置

以上观点(和预测)仅代表当时观点,随着市场变化今后可能发生改变。基金有风险,投资须谨慎。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。本材料仅为宣传材料,不构成任何投资建议,不作为任何法律文件。投资人应认真阅读《基金合同》、《招募说明书》及《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。投资基金应当通过基金管理人或具有基金销售业务资格的其他机构购买和赎回基金,基金销售机构名单详见基金管理人网站公示信息以及相关公告。