观点小结

核心观点:中性 近期锂价在基本面利空和宏观情绪的支撑下走势震荡,但上周房地产利好政策传导至碳酸锂相对曲折,新能源汽车下乡政策对碳酸锂需求的提振作用也待观望,短期内终端利好因素在锂价上的实际兑现难言太乐观,锂价向上驱动或有限,预计碳酸锂价格将在【10,11】万元/吨的区间内震荡,同时需关注下游采买节奏对在锂价的影响。

现货价格:偏空 电池级碳酸锂现货价格下跌4500元/吨至10.70万元/吨。

月差:中性 暂无强驱动。

碳酸锂周度产量:偏空 上周国内碳酸锂产量环比增加528吨至14224吨。

进口锂矿价格:中性 上周澳大利亚、巴西锂辉石精矿CIF价格环比分别-5、-10美元/吨至1120、1105美元/吨。

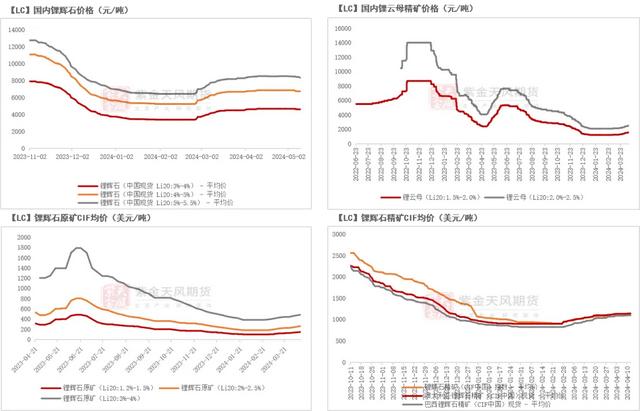

国内锂矿价格:偏空 国内锂辉石原矿5%-5.5%价格环比-152.5元/吨;国内锂云母精矿2.0%-2.5%价格环比分别-87.5元/吨。

冶炼利润(外购辉石):偏空 生产利润环比-3515元/吨至1766元/吨。

冶炼利润(云母):偏空 生产利润环比-3594元/吨至7991元/吨。

三元利润:偏空 三元材料生产利润环比-200元/吨至1400元/吨。

三元开工率:偏多 三元开工环比增加10.48个百分点至57.08%

上游周度库存:偏空 上周冶炼厂库存增加3485吨至48300吨。

下游周度库存:偏多 上周下游企业库存增加389吨至22771吨。

平衡&展望

上周总结:上周碳酸锂受基本面压制,主力价格一度跌至10.2万元/吨,周五在商品整体走强的拉动下,锂价止跌反弹。供应端,江西、青海继续供量,产量环比走高。需求端,下游材料端5月产量增减情况有所分化,其中减产主要集中在三元材料端,而磷酸铁锂、锰酸锂、钴酸锂等月产均有增长。库存方面,社库、仓单环比继续累加,仓单持续创新高,但斜率已有放缓,社库表现为冶炼厂和下游均有累库。整体来看,5月供需均有增长,预计5月将维持过剩局面且过剩量进一步增加,此前现货紧俏带动价格走高,这种情况在5月或有缓解,基本面压制下,碳酸锂价格中枢预期较4月将有下移。近期锂价在基本面利空和宏观情绪的支撑下走势震荡,但上周房地产利好政策传导至碳酸锂相对曲折,新能源汽车下乡政策对碳酸锂需求的提振作用也待观望,短期内终端利好因素在锂价上的实际兑现难言太乐观,锂价向上驱动或有限,预计碳酸锂价格将在【10,11】万元/吨的区间内震荡,同时需关注下游采买节奏对在锂价的影响。

碳酸锂价格:市场情绪拉涨锂价

周五期价触底回弹

上周2407合约开于107550元/吨,收于106450元/吨,周内高点108900元/吨,低点101650元/吨,周跌1.75%。上周期价走势震荡,上半周基本面施压,主力急跌至101650元/吨,周五宏观利好政策频出,商品价格整体走强,拉动锂价上涨。

数据来源:同花顺;Wind;紫金天风期货研究所

现货报价下跌 电/工价差走扩

下游采买意愿较弱,碳酸锂现货出货有限,现货价格下跌。价差方面,电/工碳价差答复扩大2050至4500元/吨,电池级氢氧化锂/碳酸锂价差扩大2300至8750元/吨。

数据来源:SMM;Mysteel;紫金天风期货研究所

原料价格下跌

国内锂矿现货价格小幅下跌

上周国内锂矿现货、进口锂矿价格有所下行。其中:国内锂辉石原矿3%-4%、4%-5%、5%-5.5%价格环比分别-95、-145、-152.5元/吨;国内锂云母精矿1.5%-2.0%、2.0%-2.5%价格环比分别-10、-87.5元/吨。进口锂辉石原矿1.2%-1.5%、2%-2.5%、3%-4%CIF价格环比分别-6.5、-15、-22.5美元/吨;澳大利亚、巴西锂辉石精矿CIF价格环比分别-5、-10美元/吨至1120、1105美元/吨。

数据来源:SMM;紫金天风期货研究所

中游:5月供应陆续释放

5月产量环比预期继续增长

周度产量方面,江西、青海继续供量,产量环比走高。上周国内碳酸锂产量环比上升528吨至14224吨。其中辉石产、云母产、盐湖产碳酸锂分别+81、+168、+102吨至6080、3899、2634吨。月度产量方面,国内碳酸锂5月产量预计环比增加7795万吨至60688吨,环比增15%、同比增82%。其中辉石产、云母产、盐湖产、回收产碳酸锂分别+3394、+1620、+2590、+191吨至26183、16550、11100、6855吨。分省来看,江西、四川、青海5月产量预计环比分别+2200、+0、+2590吨至22130、6150、10200吨。

数据来源:SMM;紫金天风期货研究所

外购锂矿产盐成本环比下跌

前期下游对于矿端原料备货相对充足,一定程度上使得矿价走跌、外购生产成本下行。外购锂辉石精矿(Li_2O:6%)、锂云母精矿(Li_2O:2.5%)、磷酸铁锂电池黑粉(Li:2.0%-2.8%)、外购磷酸铁锂极片黑粉(Li:3.2%-4.2%)生产成本环比分别-849、-1870、-1068、-528元/吨至103496、93694、121803、122426元/吨,生产利润分别-3514、-3594、-2732、-3272元/吨至1766、7991、-17803、-18426元/吨。

数据来源:SMM;紫金天风期货研究所

累库趋势不变

下游采购的散单量有限,上周碳酸锂库存继续累加,但仓单增速放缓。社会库存方面,上周碳酸锂库存环比增2494吨至87049吨,其中冶炼厂、下游碳酸锂库存分别+3485、+389吨至48300、22771吨。注册仓单方面,截至5月17日,注册仓单共2.38万吨,较5月10日增加604吨,注册仓单量持续创新高。

数据来源:SMM;广期所;紫金天风期货研究所

下游:材料端产量增减互现

三元材料:5月开工环比预期下行

上周三元材料价格有所下跌,不同产品下跌500-1100元/吨左右。三元材料5月产量预计为58702吨,环比减少6538吨、环比下降10.02%。5月开工率预计41%,环比减少5个百分点。一方面此前三元材料下游已有相对充足的备货,对三元材料需求减弱,另一方面三元材料自身有降库存要求,因此5月开工预期小幅下滑。

数据来源:SMM;紫金天风期货研究所

磷酸铁锂:产量环比继续增加

上周动力型、低端、中高端磷酸铁锂价格分别下跌850、775、775元/吨。5月储能并网需求或将拉动磷酸铁锂需求,磷酸铁锂产量环比继续增加。5月预期产量将达18.30万吨,环比增9%,开工率预计为50%,环比增4个百分点。

数据来源:SMM;紫金天风期货研究所

钴酸锂、锰酸锂5月产量继续走高

锰酸锂5月产量、开工率环比分别增加20%、4个百分点至14227吨、62%。5月锰酸锂将进入传统消费旺季,下游需求相对充分,给予锰酸锂较强的生产动力。钴酸锂5月生产相对稳定,产量、开工率环比分别增加2.4%、1个百分点至7260吨、52%。

数据来源:SMM;紫金天风期货研究所

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。