锂电隔膜是锂电池关键的内层组件之一,其性能直接影响电池的容量、循环以及安全性能等特性,曾经全球市场份额主要是被日本、美国、韩国占据。随着恩捷股份(002812.SZ)、星源材质(300568.SZ)、中材科技(002080.SZ)等为代表的中国企业在工艺上的突破及资金的投入,逐渐打开国际市场。

中商产业研究院发布的数据显示,中国隔膜企业出货量的全球占比在2023年已经突破83%,出货量达176.9亿平米,同比增长32.8%,预计2024年锂电池隔膜出货量将进一步增长至200亿平米。

随着2024年上述三家企业中报陆续披露完毕,现就上述三家隔膜企业的财务现状进行分析,检视其经营情况。

隔膜企业盈利能力有望触底改善

根据2024年半年度报告数据,恩捷股份、中材科技营收同比下滑,反之,星源材质营收继续呈增长趋势。净利润和扣非净利润方面,受隔膜企业新增产能集中释放,市场竞争加剧等因素的影响,隔膜产品价格阶段性下跌对隔膜公司盈利造成了一定压力,三家企业均有所下降。

值得一提的是,三家企业中星源材质盈利降幅相对较低,且星源材质的毛利率高于恩捷股份和中材科技,这在一定程度上也反映出星源材质的产品技术优势和较强的成本管控能力。

证券分析师研报认为,当前隔膜价格已处于底部区间,继续降价空间有限。后续,随着产品价格的企稳,隔膜企业盈利能力有望逐步企稳改善。

资产运营及风险应对能力的重要性凸显

新的市场形势之下,企业的运营能力及抗风险能力愈发受到重视。

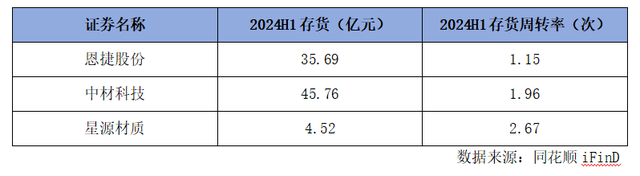

从存货水平及存货周转率来看,星源材质的存货周转率最高,产品周转天数短,反应了相对较高的资产管理效率。

从应收账款金额及其周转率来看,三家企业中,中材科技应收账款周转率较高,显示出较强的运营能力和财务流动性。

从货币资金来看,截止今年上半年,恩捷股份、星源材质、中材科技的货币资金依次分别为38.76亿、27.35亿、15.73亿元。目前恩捷股份和星源材质的在手货币资金较多,充足的货币资金,意味着在面临内外部的挑战和不确定性时,企业拥有足够的流动性来应对日常经营活动的需要。

就企业拥有的货币资金、存货周转率以及应收账款周转率等综合来看,星源材质的资产周转效率更高,变现能力更强,抗风险能力更优。

三家企业未来发展潜力如何?

单位:亿元

从资本支出来看,几家隔膜企业在近年的资本支出均快速增长,持续高资产支出有助于促进企业可持续发展,推动技术创新和产能扩张。

单位:亿元

从在建工程来看,上半年除恩捷股份有所放缓,中材科技、星源材质目前均有序推进产能建设。

根据券商研究报告和企业披露的机构调研公告,恩捷股份2023年锂电池隔膜产能规模达约93.8亿平米,2024年国内预计新增17条产线;中材科技截至2023年锂电隔膜产能达40亿平,2024年年中产能有望超60亿平;星源材质预计2027年公司总规划隔膜产能达160亿平/年。随着各家隔膜企业新产能逐渐落地,企业供应实力有望进一步提升。

从近年的研发费用率来看,星源材质的研发费用率在三家企业中排名靠前。据悉,因在推动行业发展、服务社会进步中所做的贡献被认可,星源材质获得了隔膜行业唯一上榜的2023 年度国家科学技术奖,这是中国科技界的最高荣誉之一。

今年,工业和信息化部发布《锂离子电池行业规范条件》和《锂离子电池行业规范公告管理办法》,不仅对电池、正极材料、负极材料、隔膜、电解液这五大环节提出更高要求,引导企业减少单纯扩大产能的制造项目。政策持续引导产业加快转型升级和结构调整,推动我国锂离子电池产业高质量发展,相信隔膜行业的竞争环境将持续改善。

截至8月末,三家头部隔膜企业恩捷股份、中材科技、星源材质的市值分别为263亿元、167亿元、100亿元,综合对比来看,星源材质市值规模相对最小,但在成长性、毛利率水平、运营能力以及研发实力等方面竞争优势最为突出,未来随着政策逐步推进,行业重回增长,或将取得更多的发展机遇。