五矿期货微服务

有色分析师

王震宇

从业资格号:F3082524

交易咨询号:Z0018567

01

年度评估及策略推荐

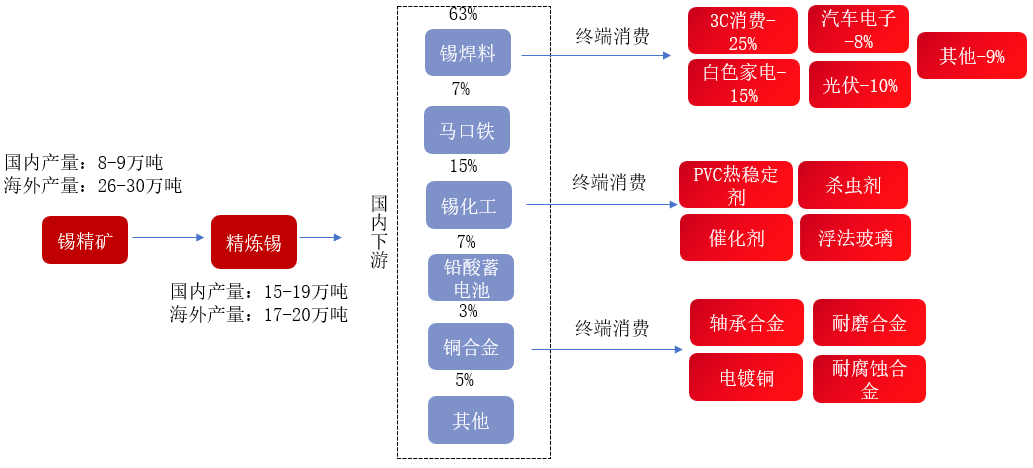

供给端:供给方面,2025年锡矿供应较2024年增长显著,增量主要来自于刚果MpamaSouth矿山的正式运行。同时,印尼出口许可证审核的完成也确保了2025年初印尼的锡锭供应将会较去年同期有显著的增长。缅甸地区的供应不确定性仍然存在,但整体而言,2025年全球锡锭供应较2024年仍将维持增长态势。

进出口:锡矿方面,2025年非洲锡矿产量增加,考虑到佤邦地区潜在的复产预期,整体锡矿进口较2024年预计小幅上涨。锡锭方面,半导体国产替代加速,国内“以旧换新”政策带动白色家电及汽车产销维持高位,内强外弱态势预计延续,锡锭整体预计维持净进口态势。

需求端:2024年全球半导体产业进入扩张周期,下游消费复苏显著。国内“以旧换新”政策对于需求的拉动也将持续。美国进入降息周期,特朗普的经济政策主张主要是对外加税、对内减税、减少移民、提高传统能源供给来控制通胀等。目前来看,特朗普的政策具体影响仍不明确,但关税政策对于中国企业的出口,尤其是光伏企业的出口将造成显著影响。同时,国内的半导体产业替代政策也将会进一步减少海外对锡的需求。考虑到全球半导体仍然处于增长周期,因此我们预期2025年海外消费仍将保持温和增长态势,后续仍需等待特朗普具体政策措施的进一步出台。

小结:供应端方面,非洲锡矿产量的增加叠加缅甸佤邦潜在的复产机会,锡矿供应在明年预计将会维持增长态势。印尼出口恢复,2025年全球锡锭供应同样会维持增长态势。消费端,全球半导体仍处于扩张周期,国内“以旧换新”政策也促进了白色家电以及新能源汽车的消费。整体而言,明年全球仍将呈现供需双增的态势,但需求端的增速受全球经济不确定性的影响可能略弱于预期。海内外方面,国内需求预计仍将好于海外需求,进口窗口短暂开放可能性较大,可关注明年内外反套机会。国内主力合约参考运行区间:220000元-260000元/吨。海外伦锡参考运行区间:26000美元-32000美元/吨。

2024行情回顾

02

锡矿

锡矿产量稳步上升

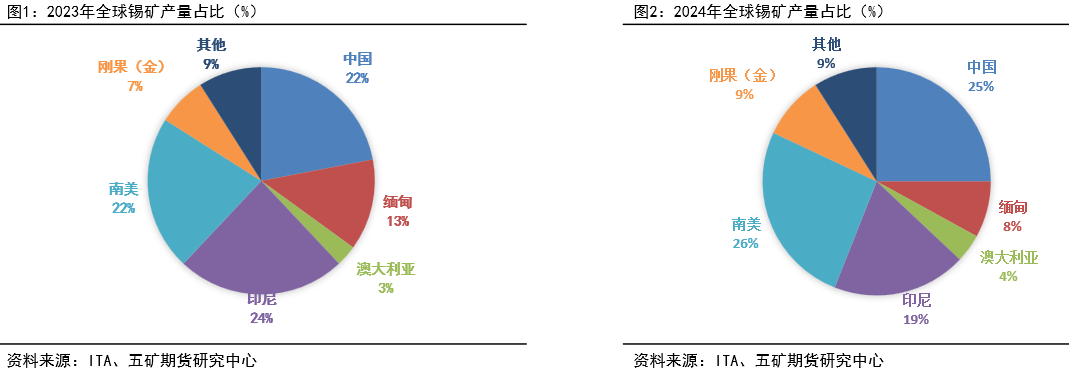

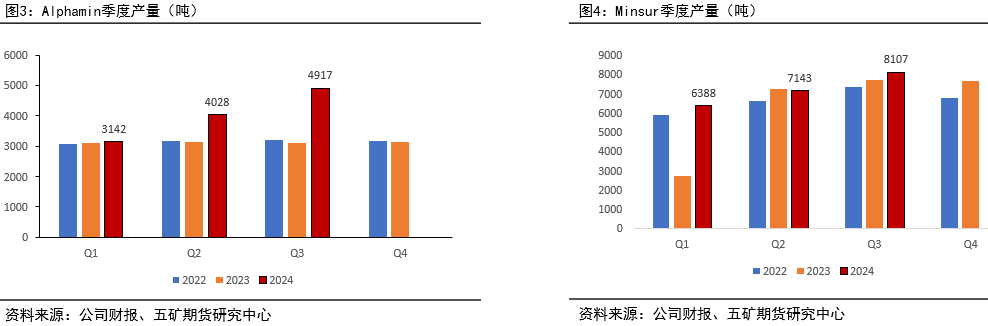

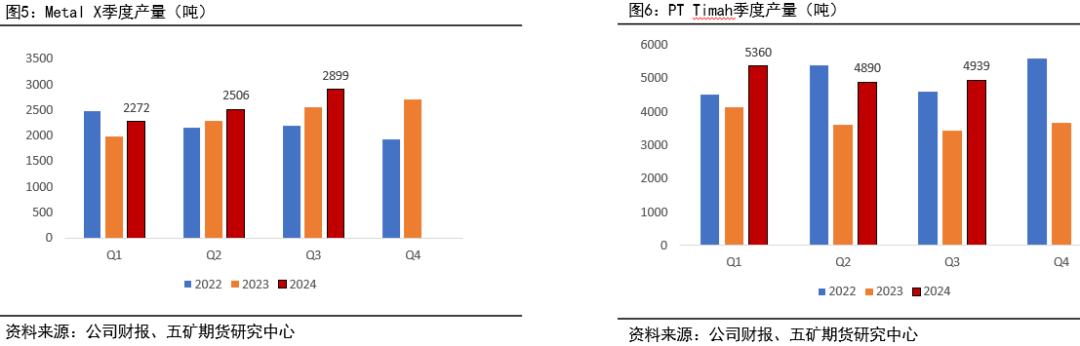

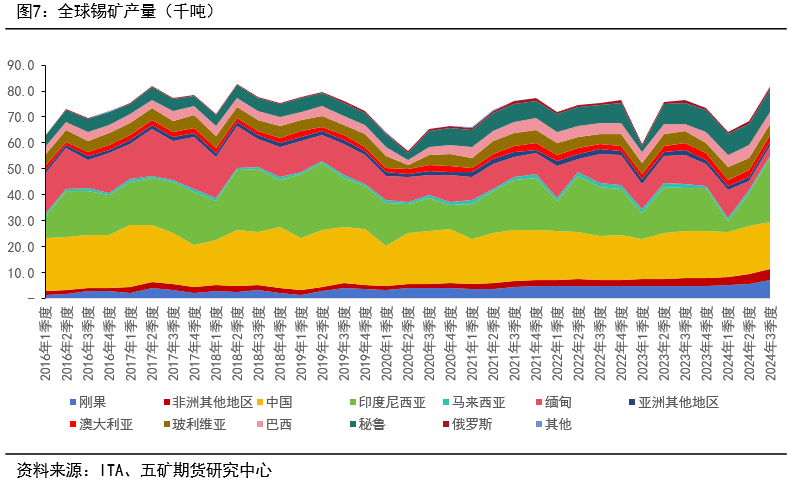

2024年全球锡矿产量分布较2023年变化较大。从2021年以来伴随着锡价的走高,各地区新锡矿开采工作陆续展开,2024年第一批新矿以及尾矿开发投产陆续完成。国内银漫技改完成,带动国内锡矿产量增长;三季度海外各大锡矿公司均存在不同程度增产。刚果Alphamin新矿山项目正式运行,矿山增产显著;南美洲Minsur锡矿品味小幅提升,带动锡矿产量增长;2024年7月,澳大利亚Rension锡矿实现了又一个历史性的里程碑,创下了1141吨锡精矿产量的历史月度记录。这使该季度成为有记录以来产量最高的季度。印尼天马在年初完成了锡锭出口许可证的审核后,三季度受益于陆上锡矿的开发,整体产量也处于稳定增长状态。

锡矿公司情况

刚果Alphamin新矿山项目正式运行,矿山增产显著。在截至2024年9月的季度,锡金属吨产量为4,917吨,比上一季度高出22%。这一增长是由于MpamaSouth扩建贡献了整整一个季度,而上一季度只有半个季度。加工矿石量增加了37%,达到229107吨,而进料矿石的含锡量降至2.9%。公司运行情况整体达到市场预期,后续预计将维持稳定生产。公司现阶段AISC为15728美元/吨,远低于LME锡价,整体盈利预期较为稳定。南美Minsur在3Q24年精锡产量高于23年,主要是由于精矿品味提高。在SanRafael和B2,含锡产量分别为6348吨(与3Q23年持平)和1960吨(较往年同期增长22%)。每吨锡矿现金成本8634美元,远低于市场价格,整体盈利预期较为稳定。

锡矿公司情况

MetalX旗下Renison在本季度(2024年第二季度生产2506吨锡精矿)生产了2899吨锡精矿,该季度为有记录以来产量最高的季度。MetalX锡矿三季度AISC为27000美金/吨,整体维持了较高的盈利水平。天马在印尼出口许可证发布后产量恢复迅速,截至2024年第三季度,天马记录的锡矿石产量为15189吨,比去年同期的11201吨增长了36%。与此同时,锡金属产量比去年同期的11540吨增长了25%,达到14440吨,而锡金属销量比去年同期的11,100吨增长了21%,达到13,441吨。与上年相比,2024年第三季度产量增加的因素是由于增加了陆上采矿单位的数量,新地点的开放,叠加海上锡矿开采相关设备的更新,带动了天马产量的增长。

全球矿山产量

全球锡矿产量现阶段已达到历史最高位,后续随着缅甸的复产预计整体产量会持续增加。

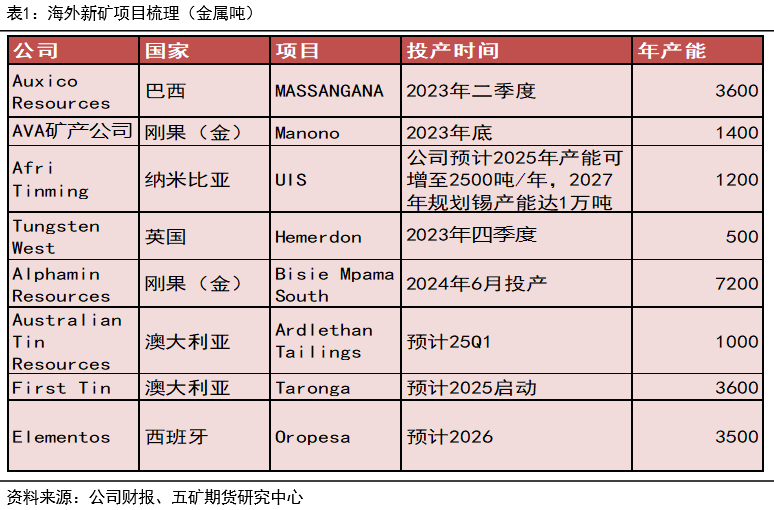

海外项目情况

随着2021年锡价的大幅上涨,全球各地对锡矿开采勘探的热情高涨,除了传统的大型矿山外,各地也陆续投产了各类新矿以及对尾矿的再利用。非洲地区产量增长极为迅速,是全球最具增长潜质的区域之一。已探明资源中,非洲含锡资源储量61万吨,资源量112万吨。澳洲地区锡矿产量增长潜力较好,并且可能持续至2030年-2035年,同时具备较优良的营商环境;南美地区有稳定但不确定的增长,增长主要受到当地政局变化影响;欧洲地区也开启了尾矿的再利用项目。

未来两年有望投放的新项目包括澳大利亚ArdlethanTailings项目、澳大利亚Taronga项目及西班牙Oropesa项目,其余大部分项目都还处于勘探或者研究过程当中。

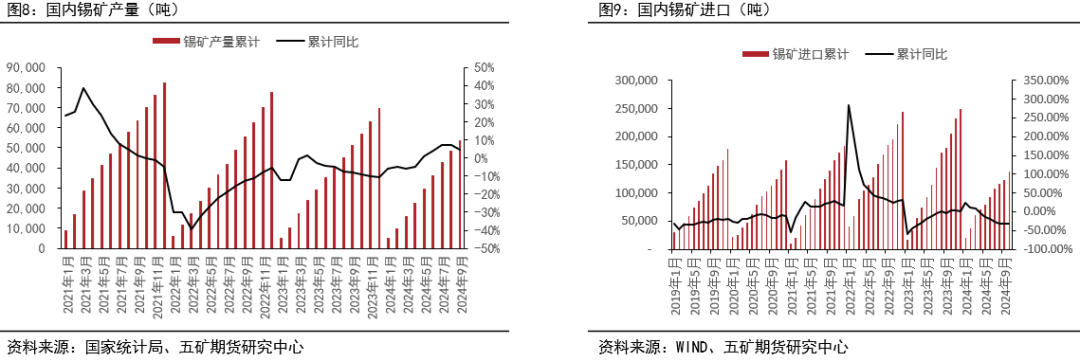

国内锡矿产量稳步上升

截止2024年9月,国内锡矿产量53586吨,累计同比增长4%。受益于银漫技改的完成以及锡价整体维持高位,国内锡矿开采总量稳定增长。进口方面,截止2024年10月,我国累计进口锡精矿实物量13.9万吨,折金属量4.3万吨,金属量同比下滑3.8%。今年受缅甸地区政局不稳影响,佤邦地区锡矿进口下降显著,但非洲南美澳洲地区锡矿产量的增加极大弥补了缅甸地区锡矿供应减少带来的缺口,国内锡锭生产整体维持稳定,并未因缅甸地区锡矿进口的减少产生严重冲击。

03

精炼锡

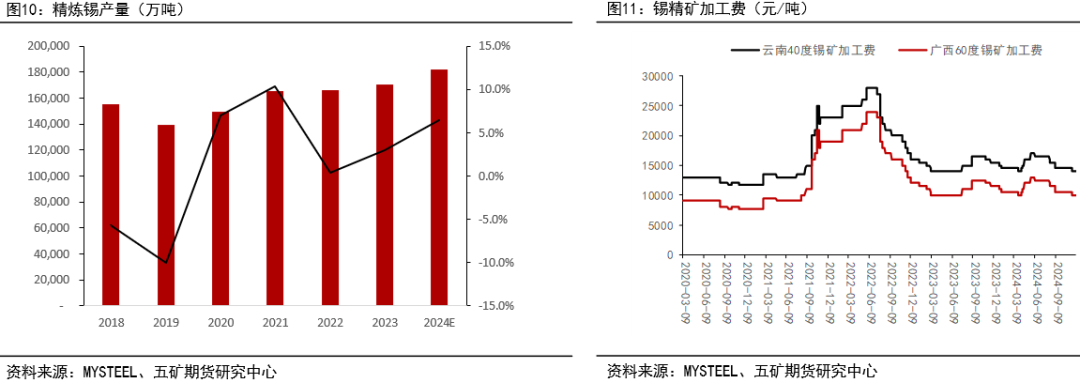

精炼锡产量上涨,加工费维持低位

据Mysteel调研国内20家锡冶炼厂(涉及精锡产能31万吨,总产能覆盖率97%)结果显示,2024年10月精锡产量为16216吨,环比增加62.16%,同比增加5.33%,2024年1-10月精锡累计产量为14.48万吨,累计同比增加8.57%。锡精矿加工费随着缅甸进口量的降低持续走弱。尽管今年锡精矿进口金属量有所下降,但国内锡矿产量增长叠加再生锡产量增长,国内精炼锡供应整体维持稳定增长走势。

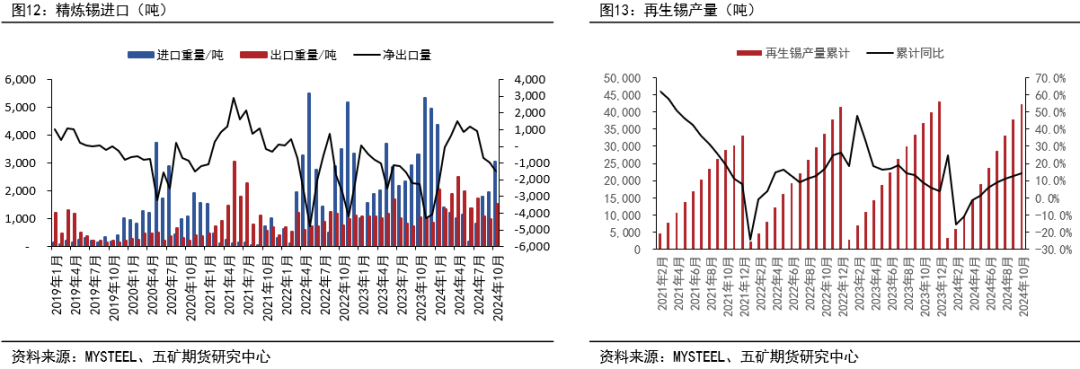

锡锭进口窗口再度打开,再生锡产量显著增长

截止2024年10月,我国共进口精锡1.7万吨,累计出口精锡1.66万吨,整体维持净进口态势。随着印尼地区出口的恢复,海外供应再度转为宽松态势。再生锡方面,随着今年锡价的走高,再生锡产量也出现了显著增长态势,截止2024年10月,再生锡产量累计同比增长14.5%。整体而言,国内精炼锡供应较去年增长显著,增量主要来自于再生锡产量的显著增长。

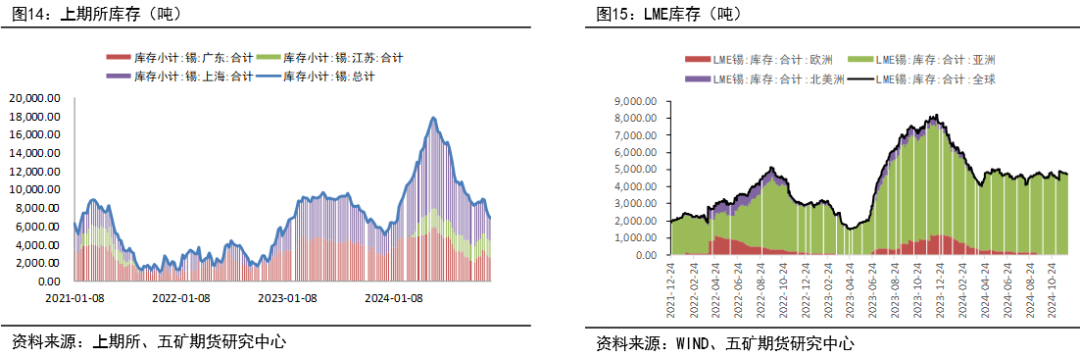

库存冲高回落,整体维持高位

库存方面,国内库存随着年初锡价的大涨持续增长,整体伴随锡价的见顶而同步见顶,随着下半年锡价的走低,国内库存开始迅速去化,但较年初仍然有所增长。LME方面,年初伴随锡价的走高以及印尼出口许可证颁布的延迟,LME库存持续去化;随着印尼出口的恢复,LME库存开始进入震荡走势。伴随着国内进口窗口的打开,年末LME库存有望小幅去化。

04

需求端

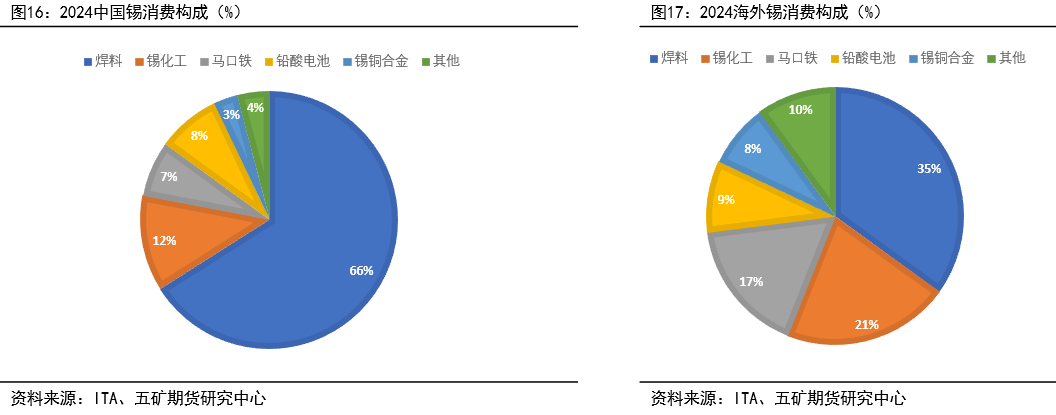

全球消费增长,海内外消费结构分化

2024年消费呈现稳步增长态势,增量主要来自半导体消费的复苏以及光伏组件产量的上升。根据ITA给出的2024年全球消费构成情况,中国消费仍然是由焊料消费占主导,增量主要来自光伏组件的生产以及半导体消费的复苏。海外方面,半导体消费的复苏也带动了锡消费的增长,但缺少了光伏消费对锡消费的带动,因此整体增速不及中国,全球消费在2024年整体仍然呈现内强外弱趋势。

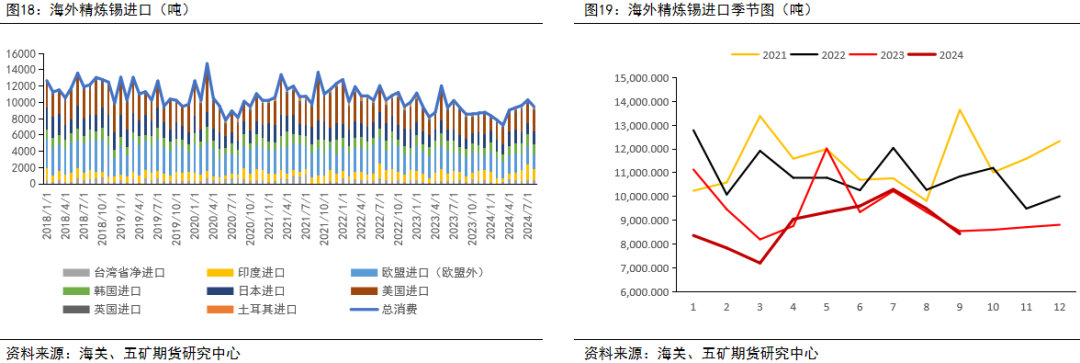

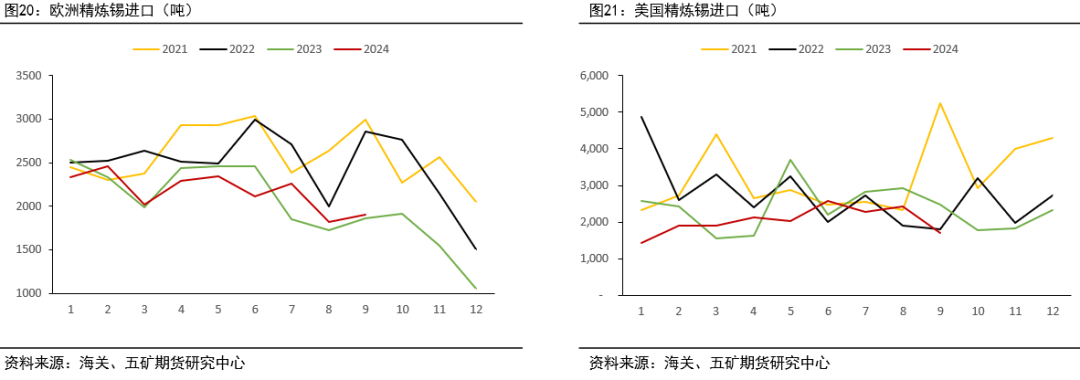

海外需求整体回暖显著,但力度不及预期

受印尼出口减少影响,海外主要精炼锡进口国在一季度进口量有所减少,随着印尼出口的恢复,海外精炼锡进口量增长显著。值得注意的是,虽然海外整体需求增加,但增量主要来自于印度而非传统欧美发达国家,同时整体需求虽然较2023年末环比显著增长,但与2022及2021年相比仍有一定差距。

欧美消费复苏不及预期

欧洲地区精炼锡进口始终处于相对低位,较2023年并未出现显著增长,俄乌战争导致欧洲的能源成本大涨对欧洲制造业的影响仍然存在。美国的精炼锡进口同样处于历年低位,欧美地区消费整体处于低迷状态。

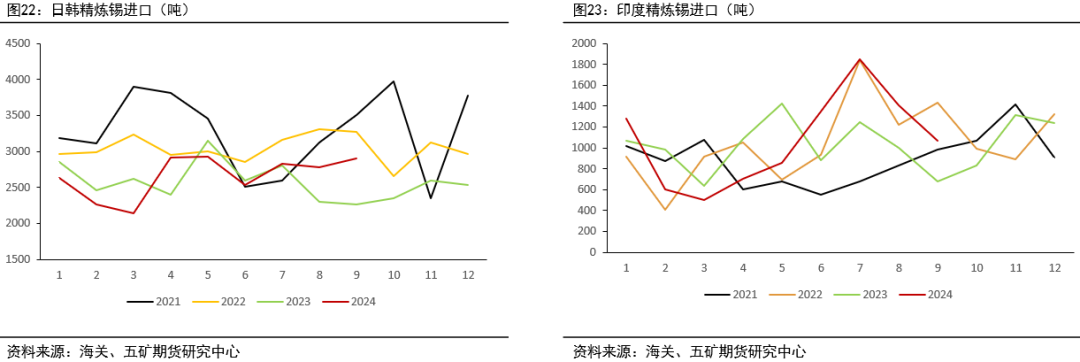

日韩需求稳步上升,印度进口超预期增长

日韩地区消费恢复较欧美地区更为显著,印度二季度增长更是达到了历史高位。全球半导体消费的复苏叠加苹果产业链的转移,印度的消费在2024年增长显著。这也从侧面反映出产业链转移对于全球锡消费格局的影响。

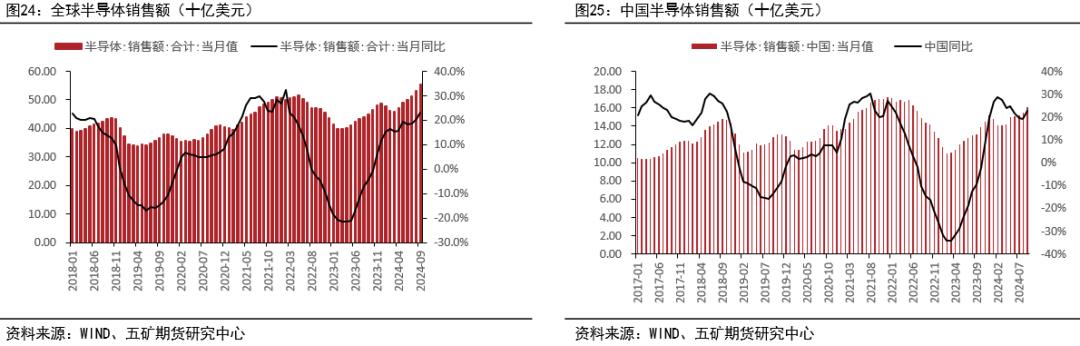

全球半导体进入复苏周期

全球半导体产业在2023年底同比增速转正,而后整体维持持续增长态势,中国的半导体销售额同比增速在一季度达到高点后环比回落,但后续有所反弹,整体维持高位。

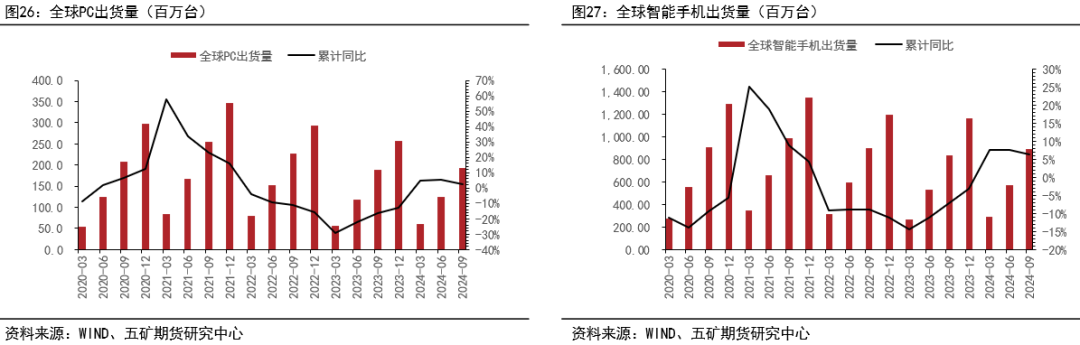

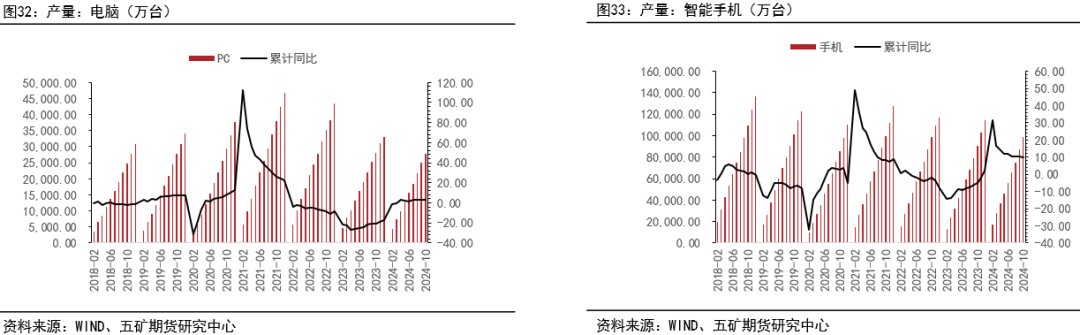

手机电脑出货量稳步增长

全球方面,PC、手机销量增速同比转正,但整体仍处于相对低位,2025年出货量整体预计维持增长,增速预计放缓。

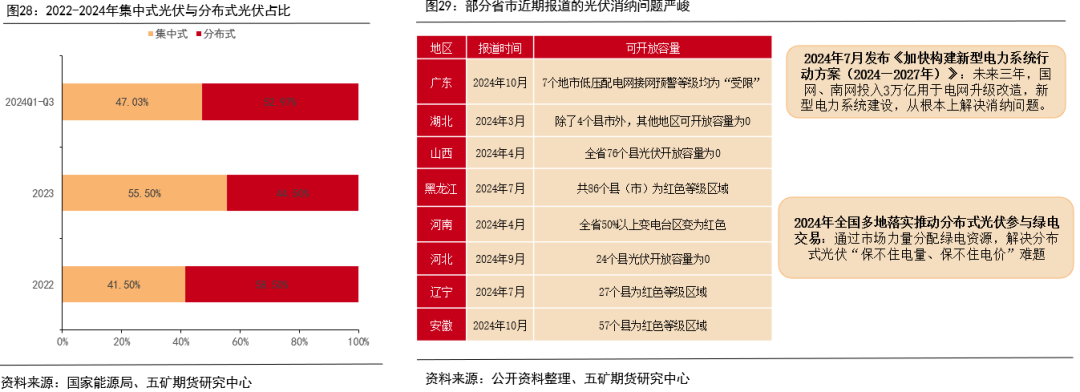

需求端:分布式光伏消纳问题严峻,解决方案短期效果或有限

当前我国光伏装机大头是分布式光伏,同时分布式光伏更灵活,潜在市场空间大。但分布式光伏的消纳问题依旧严峻,24年全国多个省市报道当地已无剩余的光伏并网容量。7月出台的《加快构建新型电力系统行动方案(2024—2027年)》有望从根本上提升绿电消纳难题,但短期效果可能非常有限。

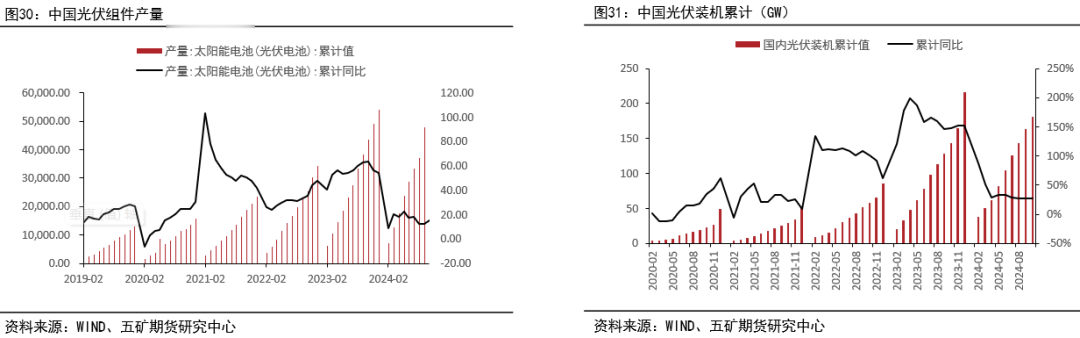

光伏维持增长,环比增速放缓

2024年我国光伏组件产量维持增长,截止2024年10月,国内光伏电池产量543GW,累计同比增加15.5%;10月我国新增光伏装机继续增长。1-10月我国新增光伏发电181.3GW,同比增长27%,10月新增光伏装机20.42GW,同比上升50%。整体而言,国内光伏在2024年维持了增长态势。考虑到光伏装机对电网带来的负荷以及后续全球经济不确定性的增加,国内后续光伏组件产量及光伏装机增速预计较2024年有所下降。2024年国内光伏组件产量预计650GW,2025年预计680GW,同比增长4.6%。

国内消费电子产量稳步增长

2024年1-10月全国PC产量累计28838.54万台,累计同比增长2.3%。2024年10月,国内市场手机累积产量为9903万部,同比增长10%。半导体复苏周期,PC、手机产量均同步复苏。2025年预计手机电脑市场整体将维持增长态势,但增速同比走弱。

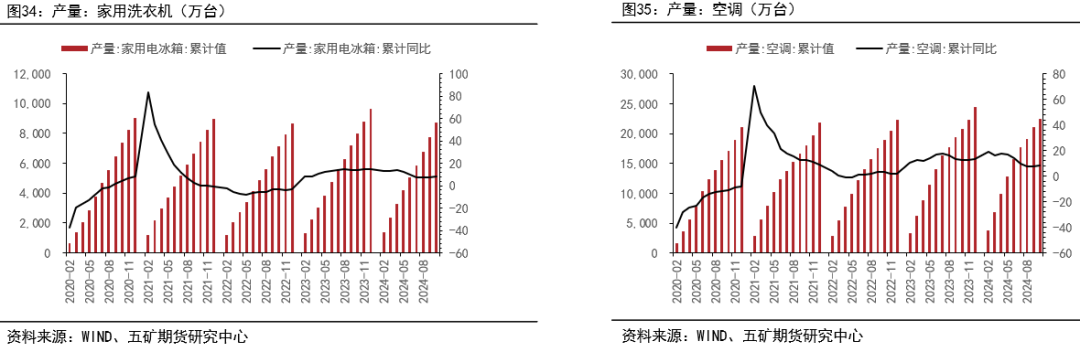

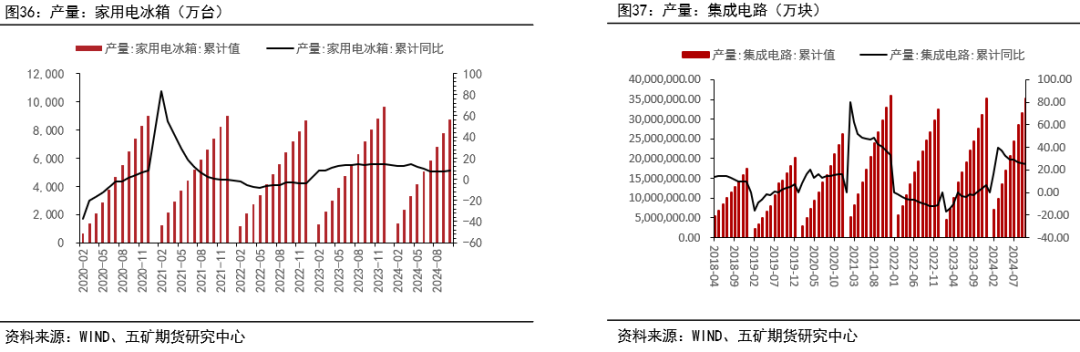

以旧换新政策促进白色家电消费

2024年10月全国洗衣机产量为1102.8万台,同比增长6.3%;1-10月累计产量为9345.5万台,同比增长6.7%。2024年10月中国空调产量为1620.2万台,同比增长14.0%;1-10月累计产量为22480.9万台,同比增长8.2%。

半导体国产替代化,集成电路产量增长显著

2024年10月全国冰箱产量为897.1万台,同比增长6.8%;1-10月累计产量为8727.6万台,同比增长8.5%。国家以旧换新政策对于白色家电消费的拉动效果显著,国内空冰洗消费再创新高。考虑到特朗普上台后对全球贸易带来的不确定性以及近两年的高速增长,2025年白色家电相关消费增速预计将放缓。白色家电整体产量预计同比增长2%。

2024年1-10月集成电路累积产量35299936万块,累积同比增长24.8%。半导体扩张周期叠加国产替代化,中国集成电路产量维持高速增长状态,2025年预计整体增速仍将维持高位。

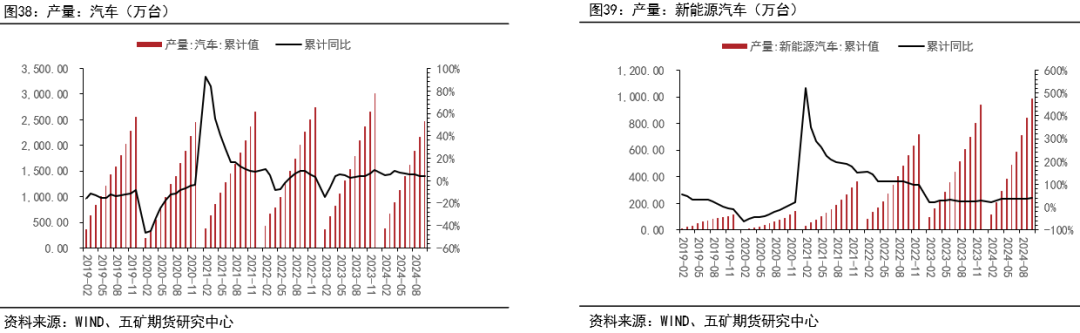

汽车产量再创新高,新能源汽车渗透率持续增长

截止24年11月,今年以来乘用车累计零售1,947.4万辆,同比增长5%。国家以旧换新政策以及针对新能源汽车的专项补贴促进了国内汽车产销均维持高位,新能源汽车渗透率超过50%。截止24年11月,中国新能源汽车产量首次超过1000万辆,预计24年全年产量为1130万辆,同比增长20%;乘用车整体受以旧换新政策影响,预计24年比23年同比增长4%,24/25年同比增速为3%。

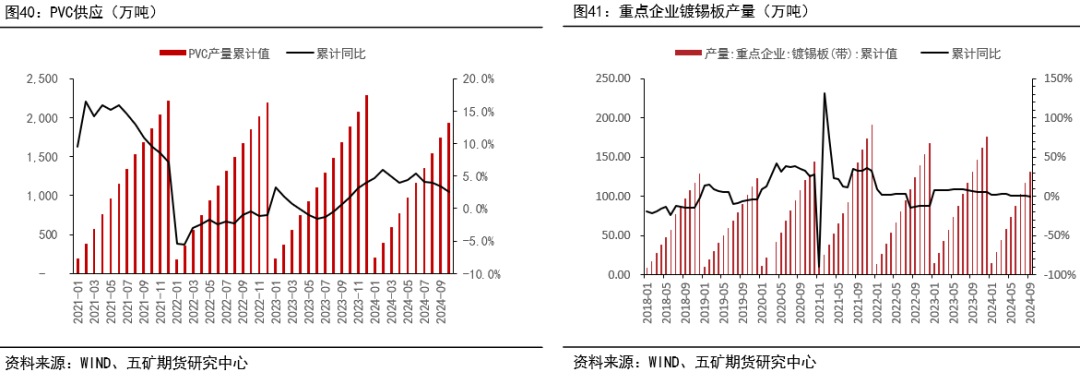

锡化工、镀锡板需求整体趋稳

PVC方面,受国内地产行业低迷影响,国内PVC行业整体增量有限,考虑到明年地产形势并未出现根本性好转,PVC相关需求预计持平。镀锡板行业方面整体维持平稳,考虑到特朗普上台对出口贸易的影响,镀锡板行业预计难以出现超预期增长。

05

平衡表

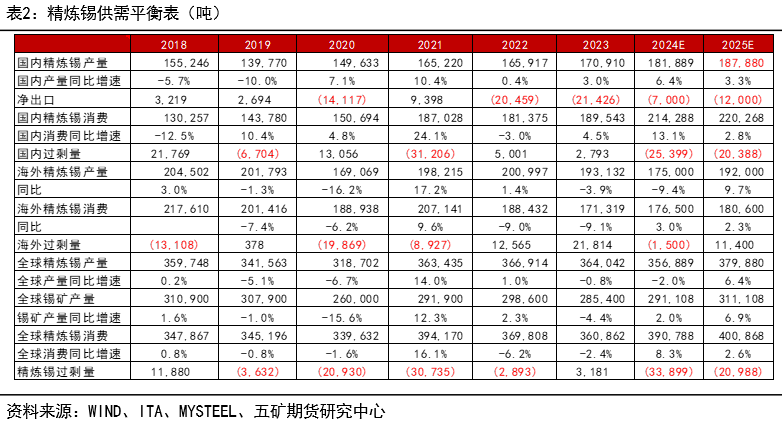

年度平衡表

供应端方面,非洲锡矿产量的增加叠加缅甸佤邦潜在的复产机会,锡矿供应在明年预计将会维持增长态势。印尼出口恢复,全球锡锭供应同样较今年会维持增长态势。消费端,全球半导体仍处于扩张周期,国内“以旧换新”政策也促进了白色家电以及新能源汽车的消费。整体而言,明年全球仍将呈现供需双增的态势,但需求端的增速受全球经济不确定性的影响可能略弱于预期。海内外方面,国内需求预计仍将好于海外需求,进口窗口短暂开放可能性较大,可关注明年内外反套机会。国内主力合约参考运行区间:220000元-260000元/吨。海外伦锡参考运行区间:26000美元-32000美元/吨。

免责声明

(转自:五矿期货微服务)