5 月 10 日,吉利旗下纯电新能车极氪控股正式登陆纽交所,成为继蔚小理和零跑之后,又一海外上市的中国纯电资产。

但不同于前面四家生存路上的筚路蓝缕,极氪作为典型含着 “金钥匙” 出生的纯电车二代:

a. 不同于别人成立融资到首款车发布中间要经历多年准备,极氪 2021 年 4 月上市就发布了首款量产车极氪 001;

b. 而且成立不到 3 个月,亲爹吉利就把旗下的核心资产——研发 + 三电以 “亲情价” 送给了亲儿子。

也因为此,同为纯电车公司,极氪除了蔚小理和零跑四家正常的卖车收入之外,它还有着前四家没有的动力电池和研发性收入。

但即使这样,极氪似乎仍然是流血上市:

一是上市一波三折,暂停又重启;

二是最终上市估值相比以及市场融资不止腰斩;

三是上市时融资不到 4.5 亿美金,亲爹吉利汽车一口气认购了 2.7 亿美金,贡献几乎 70% 的融资额。

四是上市首日虽然争了口气,一天涨了 35%,但最近几乎又跌回了 IPO 时候的价格。

到现在,它不足 0.7X 的 PS,估值上还是显著低于同行,那么问题来了:

a. 估值这么低,吉利汽车和极氪关系 “有毒”?

b. 塞进来的三电和研发业务,到底是优质资产还是隐形负债,如何看待它们的估值?

c. 回归核心:极氪在卖车这件事上,能力和前途如何?

d. 低估的极氪,是真得被冤枉了吗?

本篇重点梳理前两个问题,搞清楚它与关联方的关系,以及如何看待塞进来的两个资产的价值。理顺前两个问题后,再去深入理解极氪汽车本身的业务布局、核心竞争力和极氪的价值到底应该是什么?

以下是正文:

一. 吉利与极氪:宠溺的亲爹?

而极氪从原本领氪的纯电事业部,到 2021 年成立,再到 2024 年 IPO,吉利对待这个亲儿子完全是 “掌上明珠” 待遇: 给钱、给技术、给资源,给产能,力捧这个亲儿子做大做强。具体来看:

a. 给技术:授权使用 SEA 浩瀚构架

我们知道,造车的核心三元素——资金 + 三电系统 + 造车平台/技术几乎构成了造车的灵魂所在。而极氪核心元素来源,与吉利控股和上市的吉利汽车都有完全无法割裂强烈的血缘纽带。

SEA 浩瀚架构,2016 年开始在吉利内部研发,经过 4 年的时间以及超过 200 亿的研发投入,于 2020 年正式推出,是吉利集团的真正意义的纯电造车平台,可覆盖 A-E 级车、全新三电系统、高性能纯电底盘、OS 开放系统等。

同时由于这款架构拥有 1800mm-3300mm 的轴距,兼容 A 级到 E 级车,这款架构已被吉利旗下超过 7 个品牌 16 款车型共用,意味着极氪车型拥有极高的零件共用率,同时在采购端可以联合采购,从而拥有了规模化降本的优势,从而呈现出不错的汽车业务毛利率水平。

浩瀚架构也是极氪汽车的核心,其研发的底盘和电驱系统也都基于 SEA 浩瀚架构,使极氪的车型在三电和底盘的素质过硬,在安全性和动力性能方面都占据领先优势。而极氪 001 也是第一款基于 SEA 架构下的量产车型,以及这个平台下产生的明星产品。

在这个上面的重点问题是,对于极氪使用这个平台,双方是如何算账的?从招股书信息来看:

a. 由于 SEA 浩瀚架构是由吉利开发的,200 亿的初始投入是计入在了吉利的账上,产权也在吉利;

b. 极氪使用 SEA 构架,需每年向吉利支付授权许可费,定价是按照 SEA 平台上开发车辆的销售量和平均大家来算。对这笔帐,极氪记在了研发费用上。

c. 而极氪拿到授权后,除了自用,也可以授权给其他吉利系品牌使用,对这些人收再许可费。

问题是是否经济上划算的方式?海豚君仔细看了一下极氪的研发资源配置情况:

从研发人员配置上来看,极氪显然是超标的存在——把花钱不眨眼,研发摊大饼的蔚来剔除,极氪研发人员明显超小鹏和理想。

假如说中欧研发中心 CEVT 和宁波威睿导致它产生研发人员的额外多增,海豚君这里直接把 CEVT 的 700+ 加上自带工厂的威睿 2000 人中一半的人算作研发人员,从极氪的总研发人员中剔除,极氪仍有 5700 多人,在纯电平台外包同时汽车智能化研发偏弱的情况下,这个研发人员数量明显偏多,或者说产出效率不高,研发费用可能仍处于前置性投入阶段。

接着再看研发费用上的投入,由于研发人头多,再加上 SEA 本质上是外包纯电平台研发,研发费用明显较高。2023 年极氪的研发费用明显超出小鹏,如果即使考虑到 CEVT 资产带来的 30+ 亿研发收入,以及对应 20 亿 + 的研发成本,极氪整体的研发投入绝对值应该接近销量远高于它的理想,产出效果弱于同行,尤其是智能化上,短板过于明显。

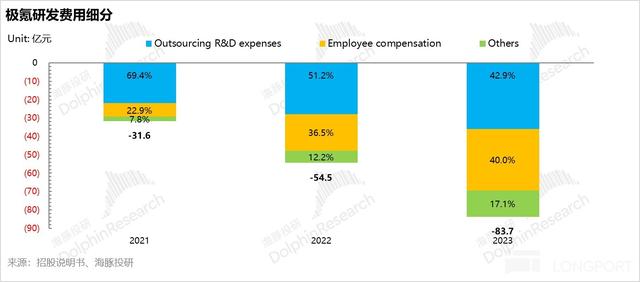

而再看极氪研发费用中的细分,2023 年极氪 84 亿研发费用中,有 36 亿,也就是超 40% 是支付给体外的所谓外包性研发费——包括了咨询费、SEA 授权费以及认证测试费等等,在自研人员不少的情况下,外包的研发费用绝对值和占比都不低。

把研发数据扒出来与同行对比之后,海豚君很明显的感受是:极氪与吉利旗下其他公司共享 SEA 构架的平台费,应该本意是在节省研发投入,但实际效率来看,虽然外包的研发费用没有跟着销量增速等速度提升,但截止一年接近 40 亿的外包研发费用明显过多。

而且公司在最新的季报电话会中还要进一步拉大研发投入,2024 年研发费用要在 2023 年 80+ 亿基础上,再往上拉到 100 亿,这个在海豚君应该不止提总量,更要提高研发效率。

b.吉利造车,极氪卖

相比于目前多数新能车都开始自建产能,而极氪还是用的吉利 “代工” 的生产 模式:

从极氪的生产制造方面,极氪目前没有自己的工厂,极氪车型的生产工厂 ZEEKER Factory(宁波工厂),成都工厂,梅山工厂都归吉利所有,极氪的制造产能是和吉利共享共用的,吉利控股的制造工厂以 OEM 方式生产极氪汽车,极氪得以轻资产运营。

而极氪的汽车成本主要是采购由吉利生产的极氪车型的成本,采用的是成本加成定价模式(BOM 成本 + 付给吉利制造费用 - 按照行业惯例,为单车 ASP 的 2.5%-3.5%)。极氪没有在工厂端生产的固定费用,经营杠杆相比新势力而言更低,造车业务毛利率也会更加稳定。

同时极氪不需要建造自己的工厂也在造车前期大大节省了资本开支,2020-2023 年 4 年间,极氪在物业,厂房及设备的投入仅 40 亿元,参考与极氪几乎相同销售体量的蔚来,收购江淮工厂所支付的总价约 32 亿,极氪在前期资本投入上至少可节省 20-30 亿元。

同样,极氪的充电站由浙江浩瀚能源经营,极氪仅持有 30% 的股份,吉利汽车控股(持有 70% 的股份),极氪品牌与吉利集团内的其他公司共享充电网络,极氪同样也不需要承担充电站方面的资本开支投入,仅分享来自浙江浩瀚能源的投资收益。

正由于极氪不需要承担工厂以及充电站方面的资本开支,极氪 23 年资本开支仅 19 亿,仅占总收入的 3.6%。

极氪 24 年资本开支指引也仅维持 19 亿或略高的水平,大幅低于新势力的资本开支水平(理想和蔚来 24 年资本开支指引都在 100 亿 +),主要用于投入威睿生产设施投入以及极氪销售网络的拓展。

c. 给钱

极氪从成立到现在,除了两次外部股权融资之外,其余时间缺少运营资金了,其余主要都是靠吉利给钱:

① 股权认购:极氪此次 IPO,吉利此次还包揽了 IPO 发行大部分 ADS,此次 IPO 吉利认购了约 61% 极氪所发行的 ADS,为极氪带来约 2.7 亿美元的融资。而 IPO 发行后,吉利所持有极氪股权没有稀释,反而进一步拉升到了 55.3% 的股权。

② 吉利贷款:2022 年 4 月,极氪与吉利汽车签订了一笔 10 年期贷款,总额为 97 亿元人民币,但这笔贷款极氪已经完全还清;2022 年 11 月,极氪子公司宁波威睿与吉利汽车签订了另一笔 10 年期贷款,总额为 16 亿元,截至目前还有 11 亿未还;

从表述上来看,这两笔贷款协议更像是循环贷款,也就是说,到现在极氪还有大约 100 亿的贷款授信额度,哪天极氪钱不够用了,还是从这两个协议中随时款项。所以说,有亲爸兜底,极氪或许缺钱,但不会有现金流风险。

③占用吉利资金:与亲爸给钱相关的另外一个问题是,极氪到底有多缺钱?从公司的亏损情况来看,极氪从 2020 年到现在已经净利润端已经亏损超 200 亿元,再加上调回摊销折旧的净资本开支 35 亿,现金性经营亏损已达到 235 亿,而公司到现在真正体外权益性融资所获的款项不到 120 亿,看起来资金损耗确实不小。

但与其他新势力一样,极氪有着极强的经营占款能力(主要体现在应付关联方款项以及正常的应付账款)。比如 2023 年,公司一年亏了 80 多亿,但经营现金实际上是 23 亿的净流入,这里主要就是应付关联方的款项增了 85 亿,由于极氪用吉利的工厂造车,这个应付给关联方的造车款单项就可以把经营流给拉正了。

不过从目前的应付账款周转天数(极氪的计算包括应付账款 + 应付票据 + 应付关联方款项)来看,除了刚刚起步的 2021 年,到了 2022 年和 2023 年,无论是应付账款增加不够的 2022 年,还是占用体量加大的 2023 年,极氪对上游款项的占用时间与同行相比,似乎也都在合理的波动区间内。

二. 宠溺之下:极氪也有反哺

海豚君在看到这里的时候,有一个非常有意思,但对投资判断又十分重要的发现:极氪或许有亲爹借款兜底,不会出现现金流危机,但这并不妨碍它可能会通过稀释股权来融资的内生动力,为什么呢?

从 2021 年到 2023 年这三年的现金流情况可以看到,2021 和 2023 年,因为对上游的占款(占吉利等关联方款项为主),巨亏的极氪,实际经营现金流其实是净流入状态。

甚至到现在,极氪与早已上市的新势力同行相比,资金都在岌岌可危的状态。

而极氪并无自身工厂,除了销售开店有一定的门店资本投入之外,其他资本投入寥寥,因此从单纯业务经营所需现金角度额,极氪 2021 年和 2023 年最终经营层面资金最终基本都是打平状态,账面来看并不需要阵营补充运营资金。

那么缺钱的 2022 年到底是怎么回事呢?海豚君翻看现金流量表后认为主要是以下原因:

a. 经营上:占关联方的款项没有因为销量的增加而出现应该的同步增加,销量高了,反而占款少 5-6 亿。

b. 投资上:除了正常经营所用的固定资产投入,少了关联方的垫款,还新增了大约 11 亿的购买股权和共同控制实体所支付的款项(22 年低价买下 CEVT)。

c. 融资上:2022 年,投资和经营上的缺口,主要是通过问吉利要借款来解决的。换句话说,当年对吉利的应付占款量大了,转手又从吉利借钱来解决缺口,本质上都是吉利大家族的账,来回挪腾而已。

最关键的是,最后这个借款是极氪怎么还掉的。

从现金流量表的数据来看,就是 2022 年极氪从吉利借了 78 亿人民币之后,当年还掉了 31 亿,而剩下的 54 亿,是拿着 2023 年在 A 轮融资 (投后 130 亿美金) 融到的 54 亿人民币,还给了吉利。

最终可以看出,通过吉利管联系公司内部一系列应收、应付、借款、权益融资等操作之后,资金主要是在不同实体之间记账和打转,基本正负抵消,真正外部性的就是极氪把 54 亿 A 轮融资的款项提还给了亲爹——吉利。

而 (①——④)这四个放在一起,一个很清晰的判断就呈现出来了:吉利是用经营占款、借款、甚至股权融资等形式,真金白银做兜底,防止极氪任何可能的现金流危机,极氪持续经营不会出问题。

但极氪在持续经营亏损的情况下,并不妨碍这个车二代还是个穷二代,也不影响了穷二代跑到二级市场做持续的股权稀释性融资,以便尽量减少对亲爹的借款和经营占款依赖,尽量减少亲爹对它的输血。

也就是说,上市以后,即使有亲爹借款和经营占款兜底,极氪在持续亏损的情况下,有动力、有刚需来向外部市场融资。

三、塞 “硬货”

除了给钱和造车平台技术授权,以及极氪融资来弥补吉利对它的投入。吉利还塞给极氪了两大实实在在的资产。

在极氪成立的当年和第二年,吉利连续塞给它了两大吉利在纯电领域布局的核心资产:宁波威睿和 CEVT,其中威睿是 51% 的股权占比,CEVT 是全资控股。

也因为此,极氪的收入构成里,除了有车辆销售业务,还有销售电池及其他零部件、研发服务&其他服务两项业务,2023 年这两项收入占比分别为 28% 及 6%。

具体来看一下:

(1)、宁波威睿:算是优质资产吗?

贡献三电的宁波威睿成立于 2017 年,本来是吉利的全资子公司,2021 年底,吉利控股作价不足 9 亿卖给了极氪,让极氪获得了 51% 的控股权。从收购价格来看,威睿 21 年资产就有 41 亿,非常划算。

威睿之前主营业务为电池 Pack,即动力电池的封装和组装工序,而电池最关键的电芯之前仍是由欣旺达供应的。目前主要经营产品包括 1)电池组;2)电机电控;3)充电解决方案;4)储能产品,于 2019 年 3 月开始产生收入。

当前主打产品——已量产上车全域 800V 电驱系统、待规模推广的自研电芯的金砖电池。

其中,电芯的自研起步较晚,但真正看到电芯自研的成果是等到 2023 年底“金砖电池”的发布,也是首款量产的 800V 磷酸铁锂超快充动力电池。

目前电芯的生产预计产能仍在爬坡状态,仅在 24 款的极氪 007上搭载,极氪的其他几款 24 款车型的搭载的电池仍来自宁德时代。

此外,海豚君判断目前 “金砖电池” 的产能仍有限,生产金砖电池的衢州极电也是 23 年四季度才完工(衢州极电工厂一期投入 24Gwh 的金砖电池产能规模),所以目前极氪旗下 24 年车型搭载电池还是以宁德时代为主。

除了电芯,威睿在 23 年研制出了 800V 的集成电驱系统,搭载在极氪的 24 年全系车型上,使极氪的车型竞争力进一步提高,也使极氪成为了量产 800V 车型同时定价还相对亲民的车企。

在看威睿的电池收入:作为业务部门单独核算的情况下,2023 年一共 176 亿,其中有 29 亿是提供给极氪的,占到了 16%,剔除业务之间的 Overlap 之后,电池业务真正在报表中计入的是 147 亿。但这 147 亿中,145 亿 + 都是从卖给关联方,也就是吉利系其他品牌的电池等产生的收入,真正的外部客户只有 2 亿收入。

因为真实的外部创收几乎没有,无法放到公开市场上通过收入的方式来验证,虽然已上车的金砖电池有用户评价实际有效续航不如宁德电池。

但这个业务从收入构成额可以看到,其实是是吉利布局新能源整车、电池一体化的一部分,类似比亚迪的刀片电池,800v 高压系统和金砖电池到底能不能打,关键是要看吉利系的新能源车到底能不能跑出来,以及极氪的销量能否冲出来,最终还是要通过整车厂部分的价值来实现。

也因为如此,海豚君在核算极氪估值时,对这部分主要靠关联方产生收入的电池业务,不做单独估值。

(2)、CEVT

中欧研发中心 CEVT 主要提供研发及技术服务,于 2013 年在瑞典成立,原先是吉利的中欧汽车研发中心,为吉利控股旗下的多个汽车品牌提供服务,而之前吉利四大汽车架构下的著名构架 CMA 架构(紧凑型汽车模块架构)就是由 CEVT 所研发(详细解释见《吉利汽车(上):重压之下,王者归来?》)。

极氪在 22 年收购 CEVT,所支付对价为 7.4 亿元,相较于收购时 CEVT 的 7.3 亿的净资产,以及 22 年 CEVT 产生的 24 亿的收入,对一个以轻资产运营的研发中心来说,也属于吉利送给极氪的大礼。

CMA 构架原本主要用以燃油车和混动车,吉利上一代的爆款车星瑞和星越 L 都来自于这个平台。而吉利的另一个核心资产领氪也有 CMA 的贡献。

截至 23 年 12 月,CEVT 的研发人员有 715 人,占据极氪研发总人数的 10%。CEVT 的研发方向主要集中在海外市场(如欧洲和美国)所推出的产品。

但 CEVT 进入极氪之后,目前正在开发基于 SEA 浩瀚架构下的高级版本 SEA-M 架构,可接入 L4 以上智能驾驶系统。

但极氪研发收入 2023 年总体 45 亿,其中 23 亿是 CEVT 实现的,但这个 23 亿中,有 15 亿又是 CEVT 卖给极氪汽车业务部门,而汽车业务部门又以 17 亿的价格转卖了出去。从这个角度,看起来极氪汽车业务更像是 CEVT 的一个销售员,而不是 CEVT 产品的使用者(因 CEVT 目前的主打产品还是 CMA)。

这样,CEVT 真正的收入其实是 25 亿,研发收入的另外 6 亿,是威睿部门研发服务收入。等于是说,最终极氪剔部门去重之后的研发收入实际是 31 亿。

只是这 31 亿中,30 亿都是从关联方拿到的收入,真正的外部客户收入只有 4600 万。换句话说,极氪的研发收入还是主要是卖给了吉利系公司。

CEVT 本质还是吉利内部垂直一体化布局的一部分,最终这个研发服务的竞争力如何,还是通过吉利系的汽车销售量来体现的,没有外部客户,无法支撑独立估值。

而综合海豚君的<一——三>的分析,有几个判断跃然纸上:

1)车二代极氪缺钱,但不会出现现金流危机,万一市场因为担心它资金断流而给出骨折的估值,反而是机会;

2)没有现金流危机并不意味着极氪不会融资,因为它本质上到目前为止还是一个 “挥霍的负二代”,一直靠亲爹输血,疯狂拉销量,赚现金流,融资是它目前情况下的刚需。

3)“亲爹” 塞过来的电池、电动平台研发,这些资产确实收购性价比确实很高。但他们本质是吉利垂直一体化布局的产物。如果用比亚迪的业务布局来参考,长线竞争中非常有价值,但无估值,它们的价值最终还是要通过极氪爆棚的销量来实现。

所以海豚君对极氪的估值,只估汽车业务部分。如果有人用 SOTP 的简单粗暴估值,估计没思考。

4)从财务含金量上来说,因为极氪关联交易太多,相比于其他公司,极氪上市资产中,没有水分、无法操作,只能靠硬实力来实现的,只有汽车的销量和汽车单价。

因此,下篇,海豚君重点分析极氪汽车业务部分,并基于汽车业务,探讨极氪的投资价值和机会。敬请关注。