一、复盘:出口爆发,独联体及亚非市场为主

总量复盘:21年起出口是重卡销量的重要增量

2021年起重卡出口爆发:据中汽协,2021/2022/2023年,我国重卡出口分别11.4/17.4/27.6万辆;2020-2023年重卡出口量累计增加21.5万辆,2020-2023年CAGR65.4%。

出口是本轮重卡上行周期的重要增量。2023年,我国重卡出口/批发-出口销量分别27.6/63.5万辆,同比 分别+58.6%/+27.6%,出口拉动整体销量增长。拆分增量来看,2023年我国重卡批发销量增长23.9万辆, 其中内销增长13.7万辆,出口增长10.2万辆。

产品类别:出口产品以牵引车及载货车为主

出口产品以牵引车及载货车为主。我们将重卡海关出口车型划分为牵引车/载货车/工程车/专用车/其他货车/重卡底盘,23年出口产品中牵引车/载货车分别14.4/11.2万辆,分别占出口总量的48.5%/37.8%;工程车/其他货车/专用车/重卡底盘分别2.6/1.2/0.98/1.9万辆,分别占出口总量的8.8%/4.0%/0.3%/0.6%。

趋势来看,近3年牵引车出口销量增长最快。23年牵引车/载货车/工程车+重卡底盘出口销量同比增速分别 为110.3%/62.1%/68.2%;20-23年出口销量CAGR分别为77.6%/54.1%/49.4%。

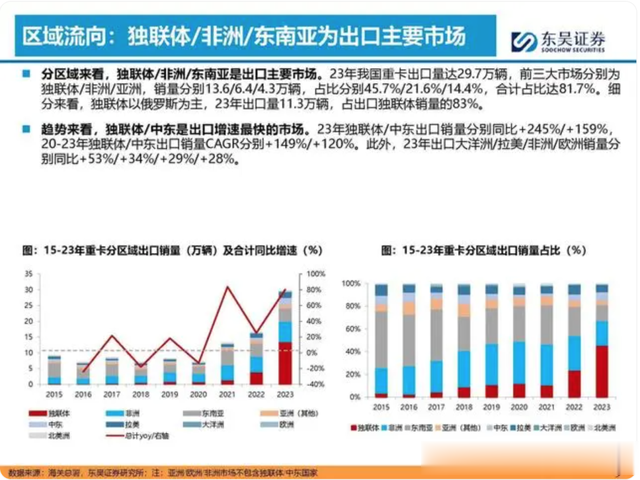

区域流向:独联体/非洲/东南亚为出口主要市场

分区域来看,独联体/非洲/东南亚是出口主要市场。23年我国重卡出口量达29.7万辆,前三大市场分别为 独联体/非洲/亚洲,销量分别13.6/6.4/4.3万辆,占比分别45.7%/21.6%/14.4%,合计占比达81.7%。细分来看,独联体以俄罗斯为主,23年出口量11.3万辆,占出口独联体销量的83%。

趋势来看,独联体/中东是出口增速最快的市场。23年独联体/中东出口销量分别同比+245%/+159%, 20-23年独联体/中东出口销量CAGR分别+149%/+120%。此外,23年出口大洋洲/拉美/非洲/欧洲销量分别同比+53%/+34%/+29%/+28%。

国别流向:俄罗斯是最主要的出口流向国

分国别来看,21-23年我国重卡出口销量CR10国家合计占比维持在60%以上。21/22/23年国内重卡出口TOP10国家销量分别为8.1/10.2/19.9万辆,分别占比61.7%/61.9%/67.1%。

俄罗斯是最主要的出口流向国。2022年起,俄罗斯成为我国重卡出口第一流向国,22/23年流向俄罗斯销 量分别3.0/11.3万辆,占出口总量的18.4%/37.9%,大幅领先于第二流向国份额。

增量来源:23年增长主要由独联体拉动

拆分增量来看,23年出口增长主要由独联体拉动。23年我国重卡出口量增长13.2万辆,前三大增量市场独 联体/非洲/中东分别增长9.6/1.4/1.4万辆,合计贡献了94%的增量,其中独联体贡献了72%的增量,而出口规模较大的亚洲市场则维持稳定。

近3年出口前三大增量市场分别为独联体/非洲/亚洲。20-23年我国重卡出口累计增长22.5万辆,前三大增量市场独联体/非洲/亚洲分别增长12.7/3.8/2.6万辆,合计贡献了84.5%的增量,其中独联体贡献了56%的增量。

二、展望:海外有望再造一个国内重卡市场

海外市场总规模约154+万辆,可触达市场约56+万辆

总体情况:海外重卡市场总规模约154+万辆,其中中国品牌可触达市场约56+万辆。综合考虑当地竞争 格局,假设市场规模不变,给定3~5年后市占率,测算得3~5年后出口量可达40万辆,中汽协口径下, 2023年我国重卡出口量27.6万辆,3~5年累计有45.7%的增长空间。

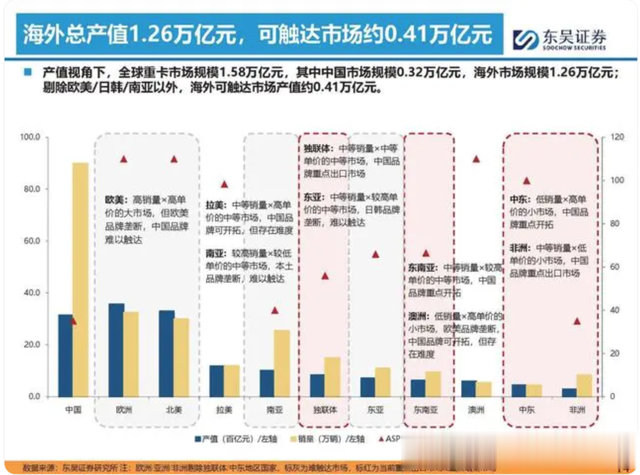

海外总产值1.26万亿元,可触达市场约0.41万亿元

产值视角下,全球重卡市场规模1.58万亿元,其中中国市场规模0.32万亿元,海外市场规模1.26万亿元;剔除欧美/日韩/南亚以外,海外可触达市场产值约0.41万亿元。

欧洲-总量:市场规模30-35万辆,更新需求为主

市场规模:根据ACEA数据及我们测算,欧洲(EU+EFTA国家)市场规模约30-35万辆。需求特征:1)单车对应GDP较高;2)重卡生命周期长,报废率低;3)重卡销量以报废更新为主,23年销量34.2万辆中,测算新增运力/报废更新需求分别2.6/31.6万辆。

欧洲-格局:欧系品牌占据95%份额,格局稳固

市场格局:欧系品牌占据垄断地位,23年7大欧系品牌合计市占率约95% 。其中戴姆勒、沃尔沃市占率位于15%-20%区间,DAF、斯堪尼亚、 MAN市占率稳定在15%左右,雷诺、依维柯市占率位于5%-10%区间。09年至今欧洲市场格局稳固,7大欧系品牌始终占据90%以上市场份额,海外品牌突破困难。中国品牌:23年出口欧洲销量不足1000辆,长周期来看没有明显增长趋势,中国品牌突破欧洲市场难度大。

北美-总量:稳态规模30万辆,更新需求为主

市场规模:稳态销量规模30万辆左右。17-23年北美GDP总量CAGR 2.1%,重卡销量CAGR5.2%。需求特征:1)北美重卡单车对应GDP数值较高;2)经济慢增长下新增运力需求不大,重卡销量以报废更 新需求为主,测算23年总销量29.7万辆中,新增运力/报废更新需求分别7.6/22.0万辆;3)5年平均报废率7.2%,略低于我国平均报废率。

北美-格局:欧系/美系四大品牌垄断,格局稳固

市场格局:戴姆勒/帕卡/沃尔沃/纳威司达四大欧美系品牌垄断市场。23年戴姆勒/帕卡/沃尔沃/纳威司达 市占率分别39.7%/29.6%/16.9%/13.7%,合计占据近100%市场。趋势来看,四大品牌垄断格局长期稳固, 16-23年,戴姆勒/沃尔沃两大欧系品牌市占率分别小幅下滑0.9/2.7pct,帕卡/纳威司达两大美系品牌市占率分别小幅提升1.1/2.5pct。中国品牌:23年出口北美销量不足1000辆,长周期来看没有明显增长趋势,中国品牌突破北美市场难度大。

独联体-总量:市场规模15-20万辆,有扩容趋势

市场规模:独联体国家经济体量上以俄罗斯为主,俄罗斯卡车市场具有扩容趋势,我们测算独联体市场总量15-20万辆左右。需求特点:1)经济总量规模相对稳定,报废更新需求为主;2)单车对应GDP较低;3)重卡生命周期5-7年,报废更新率平均值和我国接近。

独联体-格局:中国品牌占主导,替代本土品牌

以俄罗斯为例看独联体市场格局:中国品牌实现对本土/欧系品牌替代。2015年,俄罗 斯市场前5大重卡品牌中,本土品牌市占率达60.2%, 欧系品牌达4%,而2023年前5大重卡品牌中本土品 牌市占率21.6%,无欧系品牌,中国品牌市占率跃升至46.7%。2024Q1中国品牌市占率达62.6%。2022-2024Q1,中国品牌市占率由30.5%提升至62.6%;其中以重汽 / 陕 汽 / 一汽为主 , 2024Q1 市占 率 分 别 24.1%/ 12.4%/9.7%。

亚洲-东亚:市场规模约11万辆,日韩品牌为主

市场规模:据我们测算,23年东亚市场重卡规模约11万辆, 其中可触达市场(蒙古&朝鲜)规模约1.35万辆,随GDP增 长而快速扩容。市场格局:日韩市场本土品牌为主,中国品牌突破较为困难。以卡车市场整体竞争格局来看,23年日韩卡车市场中,现代起亚/五十铃/丰田分别占据49.0/20.0/17.3%的份额,CR3达86.3%;其他系别品牌以欧系的戴姆勒/印度的塔塔集团为主。

亚洲-东南亚:市场规模9-10万辆,自主替代日系品牌

市场情况:按经济体量来看,东南亚市场中印尼规模最大,泰国/菲律宾/马来西亚等中小市场众多。据我们 测算,东南亚市场重卡规模约9万辆,随东南亚经济发展,市场将持续扩容。市场格局:日系/欧系品牌占据主要份额,国内自主重卡有望实现持续突破。23年国内自主重卡出口东南亚4.3万辆。在高端产品中,国内重汽汕德卡产品价格跟日系品牌相当,但性能更为突出,中低端产品凭借性 价比优势远胜于日系竞品。

拉美-规模:市场规模约14+万辆,欧美系主导

市场规模:预计拉美市场规模14+万辆,以巴西和墨西哥为主。2023年拉美重卡市场规模13.9万辆,其中墨 西哥+巴西约11.6万辆,占总规模的83.5%,巴西是最大市场。竞争格局:中国品牌以墨西哥等非巴西市场为主,市占率持续提升,但巴西大市场由欧美品牌垄断。2023年,中国品牌出口拉美1.8万辆,其中墨西哥占36%,其余为分散出口至各拉美小国,据我们测算,2020-2023年,中国品牌拉美市占率由4.0%提升至13.1%。2023年,巴西市场前6大品牌斯堪尼亚/曼/戴姆勒/沃尔沃/ 依维柯/帕卡合计占据99%的市场份额,由欧美品牌垄断,突破较为困难。

三、利好:重汽/潍柴/解放/福田等均受益

出口格局较集中,重汽市占率领先

分企业来看,重卡出口格局集中度较高:据中汽协数据,22/23年国内重卡分别出口21.0/27.6万辆,CR5重卡分别出口19.8/25.8万辆,占比94.0%/93.6%。中国重汽重卡出口市占率行业领先:23年重卡出口主要车企中,中国重汽/陕西重汽/一汽解放/东风汽车/北 汽福田重卡出口市占率分别为43.7%/20.5%/16.2%/5.9%/7.2%。

分车企:重汽/陕重汽分别在整车/底盘出口具备显著优势

中国重汽重卡整车出口市占率断崖式领先:23年国内重卡整车出口7.5万辆,其中中国重汽重卡整车出口5.9万辆,占比78.9%,位列行业第一。中国重汽、陕重汽半挂牵引车出口市占率较高:23年国内半挂牵引车出口13.6万辆,其中重汽、陕重汽分别出口5.9/2.2万辆,占比分别43.5%/16.5%,CR2合计占比60.0%。陕重汽重卡底盘出口市占率行业第一:23年国内重卡底盘出口6.5万辆,其中陕重汽重卡底盘出口3.4万辆, 占比52.5%。

中国重汽:高端化持续推进,海内外量价齐升

公司重卡高端化稳步推进,高端产品支撑价格中枢。集团产品性价比较高,加之具有较强的规模效应与渠 道管理能力,尽管集团销量承压,重卡均价仍具韧性。随着未来新开发技术配套应用,公司高端产品竞争 力与话语权将进一步增强,价格中枢有望随着市场需求一同上行,释放更大业绩弹性。

国内国外双轮驱动,海外市场量价齐升。2023年公司国内单车均价34.95万元,同比基本持平,在激烈市 场竞争中保持韧性;海外单车均价达31.84万元,同比+2.29万元。随着海外渠道、营销布局持续优化,规模效应将带动降本增效,集团海外市场份额有望扩展,开启业绩成长新空间。

报告节选: