内容提要

“提前偿还地方债”作为地方债创新品种,近年来发行提速。文章先通过构建具有相同现金流的虚拟债券组合研究这类债券的理论定价,然后基于经验角度,分析提前偿还地方债在一级市场发行和二级市场成交收益率。研究发现:提前偿还地方债在一级市场定价未考虑分期还本条款,发行利率高于理论估值收益率,与可比普通地方债发行利率基本一致;二级市场上,债券上市初期依然会延续一级市场高估其收益率的做法,但随着债券剩余期限的缩短,成交价格逐步向理论估值回归。

一、提前偿还地方债现状

提前偿还地方债,是含权地方债的一种,指地方政府在债券到期日前几个年度内就开始分期偿还本金。提前偿还地方债一般见于专项债,其设计初衷是为平衡项目收益和偿债压力。2018年,财政部《关于做好地方政府债券发行工作的意见》中提到“研究开展地方政府债券提前偿还、分年偿还等不同形式的本金偿还工作”,此后提前偿还地方债开始试水。

截至2024年5月10日,地方政府累计发行提前偿还地方债1105支,累计发行金额2.74万亿元,均为地方政府专项债。目前存续的提前偿还地方债有1103支,余额为2.71万亿元,占存量地方债的6.5%,占存量专项债的10.55%。首支提前偿还地方债为18深圳债04,于2018年9月27日发行,约定发行人在第3~14年分别偿还7.50%的本金,第15年偿还剩余10.00%本金。从2019年开始,提前偿还地方债发行开始提速,发行支数和规模逐步上升。从期限上看,提前偿还地方债期限以长期限为主,普遍在10(含)年以上,占比达96%,最长为30年期。

二、理论定价分析

提前偿还地方债设置有分期还本条款,与普通不含权债券相比,加权平均期限和久期能够得到明显缩短。缩短的程度与债券原始期限、初始还本时间以及分期偿还的比例有关。从理论上来说,在收益率曲线呈现正常向上的形态时,内嵌提前偿还条款的地方债应该比相同期限不含权地方债到期收益率低,因为它的平均期限和久期更短,要求的期限溢价理应更少。

目前地方政府债发行利率一般参考国债收益率加上固定基点确定,各个时期加点幅度不同,从5bp到40bp不等。以实际发行过的地方债为例,22河南债28和22河南债32,两支债券均为5年期,按年付息。其中22河南债28内嵌分期偿还条款:在存续期的第三年至五年每年4月28日分别偿还本金的30%、30%和40%。22河南债32是不含权普通地方债。两支债券的票面利率均为2.74%,均按照招投标日前五个交易日5年期中债国债到期收益率均值加上15bp确定,未考虑分期偿还条款的影响。

探讨提前偿还债券理论定价前,笔者假设各期限普通不含权地方债收益率均是按照投标日前五个交易日同期限中债国债到期收益率均值加上15bp确定。这一定价方法并不依赖于特定的参照曲线或固定的加点幅度。即使改变参照曲线和加点幅度,比如参照中债地方债到期收益率曲线或者加点幅度调整为10bp,这一方法依然适用。

(一)还本现金流一致

笔者构造一个虚拟债券组合,模拟22河南债28现金流,债券组合均为普通到期还本地方债,包括3年期0.3张,4年期0.3张,5年期0.4张,使其还本现金流与提前偿还地方债还本现金流保持一致。根据之前假设,招投标日前五个交易日3年期、4年期、5年期中债国债收益率均值分别为2.41%、2.50%和2.59%。相应期限普通到期还本地方债收益率应为2.56%、2.65%和2.74%。表1展示了虚拟债券组合的现金流分布。通过虚拟债券组合的现金流计算得出虚拟债券组合的贴现率(即到期收益率)为2.67%,也就是说22河南债28理论定价应该为2.67%,比普通不含权地方债22河南债32低7bp。

表1 虚拟债券组合现金流分布(还本现金流一致,单位:元)

注:1.债券组合现金流=0.3×3年期债券现金流+0.3×4年期债券现金流+0.4×5年期债券现金流。2.本文及表格中的数字显示到小数点后2位,但实际计算是保留小数点后4位。

(二)还本付息现金流一致

上述方法是计算理论到期收益率,同样也可以计算理论价格(表2)。按照22河南债28的还本付息现金流分布同样构造虚拟债券组合,通过对不同期限(3年、4年和5年)的债券采用相应的到期收益率(2.56%、2.65%和2.74%)进行贴现处理,得到3年、4年和5年期债券净价分别为100.51元、100.33元和100元,虚拟债券组合净价为100.25元,高于100元发行价0.25元。

表2 虚拟债券组合现金流分布(本息现金流一致,单位:元)

注:债券组合现金流=0.3×3年期债券现金流+0.3×4年期债券现金流+0.4×5年期债券现金流。

三、一级市场发行与定价

前文研究了提前偿还地方债理论定价,那么在一级市场提前偿还地方债实际如何定价?要弄清楚这个问题,需要梳理地方债发行定价历史沿革。

(一)地方债发行定价历史沿革

2015年3月、4月,财政部分别出台《地方政府一般债券发行管理暂行办法》和《地方政府专项债券发行管理暂行办法》,要求地方债发行利率采用承销、招标等方式确定,发行利率在承销或招标日前1至5个工作日相同待偿期记账式国债的平均收益率之上。此后地方债的发行利率一般是参照同期限国债前5个工作日到期收益率的平均值加上固定利差确定,不同时间段固定利差有所差异。2018年8月前,财政部关于地方债发行利差并没有统一指导,不同发行区域利差差异很大,从0到80bp不等。2018年8月,财政部在与部分银行开会时建议,投标价格下限应较相同期限国债前5个工作日收益率均值上浮40bp或以上。2019年1月,财政部窗口指导当地银行投资地方债利率由同期限国债利率上浮40bp下调为上浮25bp。2019年6月,《关于做好地方政府专项债券发行及项目配套融资工作的通知》中要求坚持地方债券市场化发行,减少行政干预和窗口指导,地方债发行下限进一步打开,逐步从25bp降低至5bp左右。

(二)地方债发行利差

发行利差是指地方债票面利率与招投标日前五个工作日相同期限国债到期收益率均值之差。表3统计了2018年8月以来普通地方债和提前偿还地方债实际发行利差,可以看出,地方债的发行利差和前文所述定价方式基本一致。2018年8月至2019年1月期间,由于提前偿还地方债样本过少,只有4支,导致统计结果偏差。其余两个时间段,普通和提前偿还地方债一级发行利差均值差异很小,反映了在一级发行定价中,相同期限的普通地方债和提前偿还地方债收益率并无显著区别。

表3 地方债发行利差情况

数据来源:Wind资讯

(三)可比利差分析

为了进一步验证提前偿还地方债与普通地方债在发行利率上是否存在显著差异,笔者采取了细致的比较分析方法。首先筛选了历史上发行的共计1105支提前偿还地方债作为研究样本。针对每一支提前偿还地方债,寻找与该提前偿还地方债属于同一发行人、同一招投标日期、同一期限的普通不含权地方债,得到478个可比普通地方债数据。通过计算每对可比债券的利差指标,并将其称为可比利差(可比普通地方债与提前偿还地方债发行票面利率之差),来评估分期还本条款对债券发行利率的影响。可比利差为0的有425个,占比89%,占绝大多数。可比利差不为0的仅有53个,占比11%,且为正和为负的利差占比基本相同。可比利差均值为0.06bp,基本可以忽略。

在一级市场发行与招投标中,普通地方债与提前偿还地方债定价并无明显差异,发行利率均按照同期限中债国债收益率加上固定利差确定,发行人和承销团不太考虑因为分期还本条款导致久期缩短对定价的影响,这可能与地方债发行市场化程度不高有关。

四、二级市场交易与定价

二级市场交易价格是否会考虑分期偿还条款呢?基于2023年以来(截至2024年5月10日)中国外汇交易中心(CEFTS)提前偿还地方债成交行情数据,构建成交利差指标。具体来说,对于某一天有成交记录的某支地方债,成交利差为当日该债券成交平均收益率和当日中债估值收益率之差。对于提前偿还地方债,中债估值采用即期收益率曲线对每期现金流进行贴现,中债估值充分考虑了分期还本现金流对债券估值的影响。通过分析提前偿还地方债成交利差可以观察它们是否在估值附近成交,有无考虑分期还本条款影响。

(一)提前偿还地方债成交利差

2023年以来,提前偿还地方债成交样本数据共计3817个,成交量为9908亿元,成交日债券剩余期限平均为18.46年,成交利差平均数为3.17bp,中位数为2.78bp。其中,86%样本成交收益率高于中债估值,并且主要集中在0~10bp。无论从高于估值的频度还是高于估值的幅度来看,提前偿还地方债成交收益率显著高于中债估值。可见二级市场定价时并未考虑分期还本条款带来的久期缩短影响。

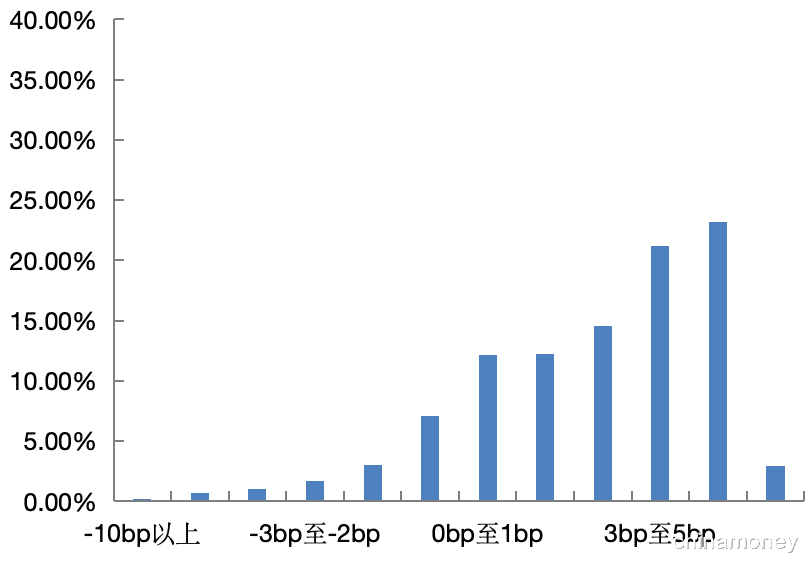

图1 提前偿还地方债成交利差频度分布图

数据来源:作者据中国外汇交易中心数据整理

(二)可比普通地方债成交利差

为了验证上述结论的准确性,在实证分析中加入一对照组。采用可比普通地方债自2023年以来的成交行情数据,构建相同的成交利差指标,观察不含权普通地方债成交收益率是否也存在显著偏离中债估值的情况。

可比普通地方债2023年以来成交样本数据1526个,成交量为4040亿元,成交日债券剩余期限平均为19.74年,成交利差平均数为0.325bp,中位数为0.265bp。从图4可直观看出,可比普通地方债成交偏离大多在-1bp至1bp区间内,且在0bp两边的分布较为对称,整体来看成交略高于估值。

可比普通地方债成交利差与提前偿还地方债利差分布显著不同,更加验证了二级市场在对提前偿还地方债定价时未考虑分期条款带来的久期缩短影响。猜测对于这类含权债,由于一级市场收益率明显高估,二级市场交易时可能会延续一级市场做法,继续高估。交易时双方更关注可比普通地方债成交行情或中债估值,而不是提前偿还债券中债估值。

图2 可比普通地方债成交利差频度分布图

数据来源:作者据中国外汇交易中心数据整理

(三)提前偿还地方债利差收敛

随着提前偿还地方债剩余期限的缩短,成交利差是否逐步缩小?回归到考虑久期调整后的中债估值附近?为此,笔者构建了债券已逝期限比例这一指标,它衡量了债券自发行以来已经度过的时间占原始期限的百分比((原始期限 - 剩余期限) ÷ 原始期限)。地方政府债上市初期成交比较活跃,随着时间推移,成交呈现出断崖式下降,且提前偿还地方债成交收益率也逐渐向中债估值靠拢。提前偿还地方债已逝期限在原始期限20%以内,二级市场成交利率高于中债估值3bp左右,已逝期限在原始期限20%-30%区间的,成交利差收敛到2bp左右,已逝期限超过原始期限30%的,成交利差进一步收敛,平均约1bp左右。

表4 提前偿还地方债成交利差统计情况

五、结论与建议

提前偿还地方债是含权债一种,内嵌分期还本条款,它的久期较正常到期兑付地方债更短。在收益率曲线呈现正常向上的形态时,提前偿还地方债收益率应该低于普通不含权地方债。然而,通过实证分析笔者却发现,无论一级市场还是二级市场,提前偿还地方债定价都偏离其理论价格,收益率存在着显著高估的情况。具体来看,在一级市场,提前偿还地方债遵循着普通地方债的定价方式,按照同期限中债国债收益率加上固定利差确定,未考虑分期还本条款带来的久期缩短情况。在二级市场,提前还本地方债上市初期依然延续一级市场高估收益率的做法,但随着债券剩余期限的缩短,成交价格逐步向理论估值回归。

在投资地方债时,投资者可以根据持有目的选择不同类型的地方债。如果打算长期限持有,尽量选择提前偿还地方债。尽管在一级市场和二级市场上市初期,提前偿还地方债的定价显著偏离其理论价格,但随着剩余期限的缩短,其市场价格通常会逐步向理论估值回归,这意味着长期持有的投资者能够享受到价格回归带来的资本利得。如果是短时间准备卖出的,由于时间跨度较短,提前还本地方债资本利得获取相对有限。债券自身流动性可能是更为关注的点,一般来说,含权地方债由于其复杂现金流特征,其流动性可能不如普通地方债好。短期投资者要结合资本利得和流动性两方面因素选择合适的地方债。

作者:吴雍瑾,常熟农商行