导 读

随着净零碳排放成为全球目标,低碳、灵活、高效且生产方式多样的氢能源,正逐渐成为重塑全球能源架构、应对气候变化的关键手段。氢能在我国能源革命与低碳转型中具重要战略意义,“十四五”以来,从中央到地方围绕氢能频频表态,促发展举措密集出台,相关政策体系和产业标准随之建立健全,氢能产业有望开启全面发展的加速期。

绿氢萌芽蓄势待发,未来随着绿电和电解槽成本下降,绿氢项目经济性有望逐步显现。从电解槽装机容量和制氢项目规划来看,绿氢已迎来规模化应用的快速发展阶段。中国具备廉价的可再生电力与低成本生产碱槽的制造能力,氢产业链生机勃发潜力无穷,有望孕育出世界领先的优质企业与高成长性投资机遇。

1

用氢:工业原料广泛应用,能源载体地位凸显

作为一种用途广泛的二次能源,氢能可以在多个生产和消费环节作为替代能源进行使用,而氢气本身作为一种重要的工业气体,在传统工业领域已有非常广泛的应用,因此未来氢将同时扮演能源载体和工业原料两重角色,在重工业、交通、建筑、电力等行业中有不同的应用场景。

工业领域

目前,全球每年的氢气产量几乎全部用于非能源领域。根据 IEA 数据,2022 年全球氢气用量达到9500 万吨,同比增长近 3%创下历史新高,但从应用场景来看仍然集中在传统的工业和炼油领域,而来自运输、电力、建筑等新应用领域的氢需求量非常低,占比不到 0.1%。分地区来看,中国是全球最大的氢气消费国,年需求量占全球总量的 29%,主要的用氢地区还包括北美、中东、印度和欧洲。

化工

全球范围内,炼油用氢当前在终端需求中占比最高。在石化行业,氢气被广泛用于对石脑油、粗柴油、燃料油、重油的脱硫,石油炼制,催化裂化以及不饱和烃等的加氢精制。在所有终端应用场景中,炼化行业目前的氢需求量最大,2022 年全球用氢需求约为 4100 万吨。随着全球石油需求保持在当前水平,炼油用氢需求将在未来几年继续存在;长期来看,尽管石油需求存在下降趋势,但由于对燃料的空气质量标准更加严格,因此炼化行业对氢的需求或将得以维持。

合成氨和合成甲醇构成全球近 5000 万吨化工用氢需求。氢气是重要的工业气体,氢元素的强还原性被用于多种化学反应,也是众多化合物的基础元素之一,化工行业需要用氢制备甲醇、合成氨等多种产品,2022 年全球用于合成氨和甲醇生产的氢气分别约为 3300 万吨/1600 万吨。而氨贸易在全球范围内进行,全球出口量约占总产量的 10%,因此作为重要的氢衍生物,氨的全球运输和贸易将成为未来氢生态系统的重要推动力。合成氨也是当前国内对氢需求量最大的应用场景,占国内氢总需求量的 31%,其次是甲醇合成(23%)和作为燃料直接燃烧(15%)。

冶金

氢可替代煤、焦,实现钢铁行业的深度脱碳。钢铁行业是碳排放密集程度最高、脱碳压力最大的行业之一,碳排放约占全球排放总量的 7.2%。作为世界粗钢第一大生产国,我国粗钢产量占世界的一半以上,2022 年产量约为 10.2 亿吨,全国钢铁行业的碳排放量占全国排放总量的比例约为15%。当前我国主流的钢铁生产工艺是高炉-转炉长流程,以煤炭作为主要热源和还原剂,较高的碳排放强度无法避免,且基于当前传统工艺技术的创新改进难以实现深度脱碳。而氢冶金用氢替代焦炭进行直接还原铁生产并配加电炉炼钢,既减少了钢铁工业对煤、焦炭等化石燃料的需求,也避免了炼铁过程大量碳排放的产生,将成为钢铁行业完全脱碳最具前景的解决方案之一。

氢冶金技术仍处于探索和示范阶段,高炉富氢技术或将率先推广。较低碳排放的技术包括废钢电炉冶炼短流程、高炉富氢冶炼、氢基直接还原铁(DRI) + 电炉工艺等。其中,高炉富氢冶炼由于改造成本较低、富氢气体易获取,可操作性强,被认为是现阶段“碳冶金”到“氢冶金”的重要过渡,其潜在碳减排幅度为 10%-30%。而氢基直接还原铁技术采用氢气代替一氧化碳作为氧化铁的还原剂,还原反应生成的是水而非二氧化碳,因此是最具发展潜力的低碳冶金技术。但目前尚处于研发试验阶段,预计具备大规模推广条件需要等到 2040 年之后,同时还取决于绿氢产业链的发展。

目前,全球每年有近 500 万吨的氢用于钢铁生产中的还原反应,随着氢冶金技术的进步及装置改造的推进,钢铁行业的氢需求量有望进一步提升。根据 NRDC 和 CSDRI 的预测,到2030/2050 年,我国钢铁行业对氢的需求将达到 290/713 万吨。

能源领域

氢作为能源使用比例较低,发展空间广阔。氢易燃且热值高,燃烧产物仅为水,不排放二氧化碳等温室气体,与传统的化石燃料相比,是终端零排放的清洁能源。然而目前能源用氢在全球范围内都尚为有限。以中国为例,2022 年全国氢气产量超 3500 万吨,其中用于交通和建筑的能源的比例不足 0.1%,按热值换算仅占能源消费总量的 0.002%。而为了实现《巴黎协定》中的目标,氢需要在 2050 年左右满足世界能源需求的约 15%,因此能源用氢需求空间广阔。

考虑氢主要作为能源载体的场景,下游应用可以分为交通动力和固定非动力两大类。目前来看,氢能将以燃料电池汽车为主要终端应用,以动力和电力为两条主要线索,纵向深挖交通领域持续探索新的场景,同时横向往储能、建筑、发电等能源需求部门探索。

交通

重型交通能耗大、碳排高,转型进程缓慢。重型交通是交通运输领域的重要组成部分,但温室气体和污染排放占比大,我国中重型车辆以 5% 的保有量排放了道路交通领域 84% 的颗粒污染物。

重型交通设备普遍采用柴油发动机,对动力系统的稳定性、经济性等要求更高,为了实现零碳排放所需要付出的改造、燃料等额外成本更高。相较于乘用车新能源渗率稳步提升,重型交通领域转型路径仍存在较大争议,推进缓慢。截至2023年底,我国新能源乘用车的单月渗透率已经达到40%,而商用车市场中新能源渗透率仍仅 17%,全球范围内中重型车辆的绿色转型则更为滞后。

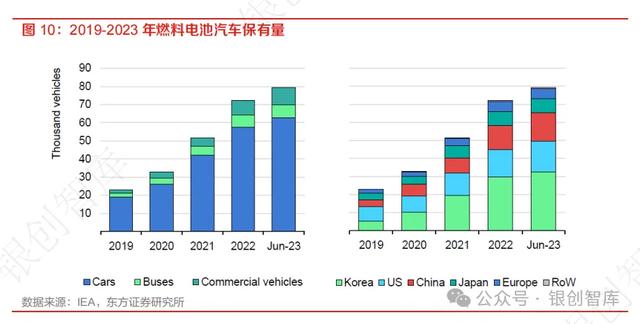

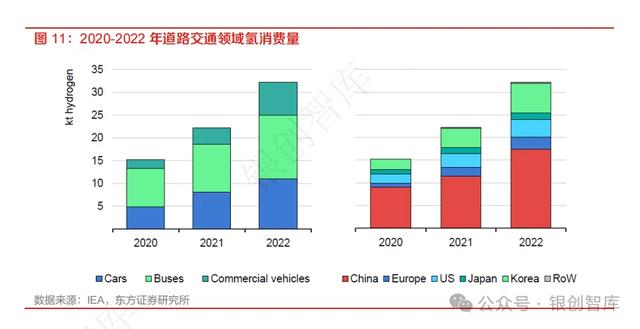

氢燃料电池为固定线路上的重型长途商用车提供了理想解决方案。氢燃料电池具有不受温度影响、续航里程更长,且补充燃料速度快等优势,是交通领域新能源化双碳战略及环保政策下的必然趋势。实际上,氢能在乘用车领域的替代优势并不明显。无论是当前高昂的制氢、运输成本,还是滞后的加氢站、运输管网等基础设施建设,都使得氢燃料电池车在与纯电动汽车的竞争中处于下风。从电池装机量来看,2023 年我国燃料电池在客车/专用车的装机量分别达到了 130/420MWh,远高于乘用车。

氢能破局的关键在于找到差异化的应用场景,凭借能量转换效率、使用效率及低温条件性能表现等方面的优势,更适用于中长途、重载交通运输领域,如重型卡车、冷链物流、城际巴士、公交车和港口矿山作业车辆等,加上物流运输路线相对固定,方便沿途建设相关加氢站等基础设施。在北方部分地区,氢燃料电池也具备在出租车和公务用车领域的推广潜力,以解决寒冷条件下动力电池的续航问题。因此,我们认为燃料电池商用车有望成为整个氢燃料电池行业的突破口。

长期而言,氢及其衍生物或成为航空航运部门的低碳能源方案。航空和航运能耗极高,且电气化难度很大,电力和纯氢都无法成为化石燃料的替代品。而氨、e-甲醇等氢的衍生物或将成为航空和航运部门最具可行性的低碳能源方案。

航运:国际海事组织 IMO《船舶温室气体减排初步战略》倡导在中长期逐步引入氢、氨等零碳燃料技术,驱动航运业交通运载工具实现零排放,欧盟将航运业纳入碳排放交易体系,利用市场化机制推动船舶低碳转型。氢能船舶包括燃料电池、氢内燃机、绿色甲醇、绿氨等多种技术路线:

燃料电池路线适用于内河、近海船舶或作为远洋船舶辅助动力;氢基衍生物如绿色甲醇、绿氨等路线适用于油船、集装箱船、散货船等航行较远的海上船舶。2023 年,挪威、荷兰、美国已有氢能船舶投入运营,马士基为其首批 12 艘大型甲醇双动力船舶签订绿色甲醇订单,均对氢及其衍生物在船舶动力的应用起到引领作用。

航空:与航空脱碳的其他潜在解决方案相比,包括合成煤油等低排放氢基燃料在内的可持续航空燃料(SAFs)在技术上的可行性最高,目前的应用阻碍仍然是高昂的生产成本。2023 年 4 月,欧盟暂时同意实施旨在实现航空业脱碳的倡议 ReFuelEU,其中涉及到合成燃料(包括合成煤油)的使用目标:2030 年起,合成航空燃料(由二氧化碳与绿氢合成)占比应达到 1.2%,到 2050 年这一比例将提升到 35%。

根据 IEA 预测,在 2050 净零排放场景下,到 2030 年,每年将有 800 万吨氢直接用于交通领域,其中公路交通占 50%,航运占 45%;除此之外还需要用 800 万吨氢合成氨或其他氢基合成燃料,用于航运和航空部门。

电力

氢能发电以燃气轮机掺氢、煤电掺氨、燃料电池为主要方式。目前氢能发电仅占全球发电总量的不到 0.2%。在技术层面,利用纯氢发电的技术已经商业化,燃料电池、内燃机和燃气轮机可以使用富氢气体或纯氢,煤电厂掺氨混燃也已经取得试验成功。根据 IEA 统计数据,已规划的氢氨发电项目到 2030 年装机容量可达到 5.8GW,其中约 70% 的项目使用燃气轮机掺氢,10%使用燃料电池,3%为煤电厂掺氨混燃。据 IEA 估测,全球现有的可掺氢燃气轮机装机量或超过 70GW,在平均掺氢比例 15%的假设下,每年对氢气的需求量将接近 500 万吨。随着新建火电厂配备可掺氢/氨机组的比例提升,氢能在电力供应结构中的地位将进一步提高,同时也将拉动更大的氢气需求量。

氢能作为大规模、长时间储能的解决方案,可为风光等间歇性可再生能源提供托底保障。相比于电池的自放电、水的蒸发耗散,氢作为一种稳定的化学品更适合长时间的储存,因而更适合跨季节的长周期储能。另一方面,氢储能的制储部分主要由制氢系统(功率)和储氢系统(容量)分别构成,可以实现储能功率与储能容量的解耦,因而在长时间、大规模的储能场景下,氢储能容量的增加主要依靠扩大储氢系统的容量,可以实现更低的规模化成本;相比电化学储能受到蓄电池原理的约束,功率和容量耦合,在大规模储能的场景下规模化降本的潜力较小,所需的成本较高。

氢具有高场景灵活性,直接应用可提高储能效率。从应用场景上来看,其他储能方式一般为电→X→电的闭环系统,也即最终能源还需要以电力的形式进行输出。而氢作为一种燃料和化工原料,在下游有丰富的应用场景,可以实现电→H2→X 的开环储能模式,也即由电制取的氢可以直接面向不同场景进行应用,具有更高的场景灵活性,也可以避免更多的转换环节以提高储能效率。

综合来看,IEA 预计 2030/2050 年全球氢气年需求量有望达到 1.5 亿吨/4.3 亿吨,其中能源和交通部门将贡献最主要增量。

2

制氢:供给结构亟待变革,绿氢迎来发展机遇

化石能源制氢

化石燃料制氢为当前全球主流制氢方式。化石燃料制氢是以煤或天然气为原料还原制氢的传统方案,技术成熟、成本最低。根据 IEA 数据,2022 年全球氢气产量达到近 9500 万吨,其中化石燃料制氢占比超过 80%,包括天然气制氢(62%)、煤制氢(21%)、石油制氢(0.5%)。与全球制氢结构相比,基于“富煤、贫油、少气”的资源禀赋,国内目前以煤制氢为主,也是世界上唯一具备大规模煤制氢产能的国家。据中国氢能联盟统计数据,截至 2023 年 6 月,我国氢气产能约为 4952 万吨,其中煤制氢产能为 2709 万吨,占比 54.7%,其次为天然气制氢,产能约 1090万吨,占比 22.0%。

碳捕集利用与封存(CCUS)技术可以有效降低碳排放,但将大幅抬高制氢成本。化石燃料制氢碳排放强度高,随着碳排放指标进一步收紧,新增化石能源制氢产能将逐步缩减。利用碳捕捉、利用与储存技术(CCUS)可以实现低排放生产,被称为“蓝氢”。目前全球仅不到 1% 的氢以蓝氢的形式生产,截至 2022 年,全球有 16 个制氢设施配备了 CCUS,其中超过半数都位于北美。

从经济性角度衡量,CCUS 会增加额外的投资成本与运营成本,根据 IEA 测算,采用 CCUS 后,煤制氢的平准化成本将从 7-11 元/kg 增加至 9-20 元/kg,天然气制氢的平准化成本将从 9-18 元/kg增加至 13-24 元/kg。但考虑到我国已有 3800 万吨规模的化石燃料制氢产能,耦合 CCUS 是对该部分存量制氢产能低碳化的重要手段,在二氧化碳储存能力高、化石燃料成本低、可再生资源有限的地区,采用 CCUS 的化石燃料制氢在中期内仍可能是一种具有综合经济效益的选择,将构成氢供给侧的重要组成部分。

工业副产氢

副产氢的主要来源是炼油、煤焦、钢铁和化工。工业副产氢来源丰富,在我国和世界制氢结构中分别占据 21%和 16%的份额。而考虑制氢过程原材料获取排放、工艺排放和能源使用排放,工业副产氢的碳排放量普遍低于化石燃料制氢,我国工业副产氢产能分布与能源负荷中心也高度重合,因此综合考量下可以作为中短期内可行的供氢方案。

炼油行业:催化重整和蒸汽裂解均会产生副产氢,但这些氢气均在现场消耗用于石油馏分的脱硫和加氢裂化,无法转作他用。

钢铁行业:产生的焦炉煤气为富氢气体,含氢量可达 55%-60%,其中的氢可以通过变压吸附法回收。按照 2019 年国内焦炭产量 4.71 亿吨计算,焦炉煤气中超过 700 万吨/年的副产品氢气可通过技术手段回收。这些氢气目前用作炼钢和甲醇生产的原料,以及区域供热。

化工行业:氯碱电解是唯一副产纯氢的来源。由于烧碱行业的高耗能、高污染特性,区域氯碱产能扩张受到限制,但下游需求增加导致产能仍在缓步增长;截至 2023 年 6 月,我国氯碱副产氢产能达到 117 万吨/年。此外轻烃化工在丙烷脱氢、乙烷裂解等过程中也可产出副产氢,截至 2023年 6 月,我国轻烃化工副产氢产能达到约 130 万吨。

工业副产氢回收利用投入较低,但规模扩张受到主产品限制。与专门的氢气生产相比,回收副产氢所需的投资低、额外能源少,而且大多数富氢废气只需进行脱水或其他类型的清洁处理。且就我国而言,副产氢主要分布在沿海发达地区,这些地区同时也拥有包括燃料电池制造在内的下游产业,将大大降低副产氢再利用的储运难度。因此,挖掘利用副产氢不仅能提高资源利用效率,还能有效减少碳排放。但由于副产氢的生产规模受到主产品规模的限制,可作为氢源的有效补充。

电解水制氢

绿氢是实现净零排放的最优方案,当前规模较小仍处于发展早期。绿氢指通过可再生能源电解水制备生产的氢。目前全球范围内,电解水制氢仅占全部氢产量的 0.1%。国内电解水制氢产能占比为 1.3%,但大部分为网电制氢,而电网电力供应大部分来自火电厂,网电制氢全过程的碳排放强度(24kg CO2-eq/kg H2)甚至可能高于灰氢,也远远超出我国标准体系中低碳氢(14.51 kg CO2-eq/kg H2)和清洁氢(4.9 kg CO2-eq/kg H2)的阀值。

因此,实际可再生能源制氢在我国制氢产能中的占比仅 0.1%,约 6.6 万吨(截至 2023 年 6 月),相比《氢能产业发展中长期规划(2021-2035 年)》中 2025 年可再生能源制氢产能达到 10-20 万吨/年的目标还有很远的距离。从消费侧来看,虽然中国氢能总体消费规模较大,但绿氢的终端应用场景局限性较大,受成本和可得性制约,仅在交通领域实现小范围试点应用,占比不足中国氢能消费总量的 0.1%。

碱性槽技术趋于成熟,为目前电解水制氢主流技术路线。目前,可再生能源制氢的电解槽技术主要分为碱性电解槽(ALK)、质子交换膜电解槽(PEM)、离子交换膜电解槽(AEM)和固体氧化物电解槽(SOEC)。其中,碱性电解槽由于技术成熟、成本较低、单槽制氢量高,成为当前电解水制氢的最主要方式。根据 IEA 统计,到 2022 年底,碱性电解槽占全球装机容量的 60%,其次是质子交换膜电解槽,约占 30%,而固体氧化物电解槽目前占比不到 1%,离子交换膜电解槽则尚未投入实际应用。

用电与设备成本是影响绿氢规模应用的关键因素。绿氢高昂的生产成本构成了供给侧规模生产的主要挑战。根据埃森哲分析,假设每年满负荷生产 7500 小时,平均电价 0.5 元/kWh,则目前绿氢的生产成本为 33.9-42.9 元/kg,即使考虑到原材料价格波动因素,绿氢的平均生产成本也至少是煤炭制氢成本的三倍,且显著高于天然气制氢成本以及工业副产制氢成本。而目前已投入使用的两种电解水制氢技术 ALK 和 PEM,尽管分别处于不同的商业化发展阶段和规模化阶段,但却都有一个共同点,即耗电量巨大。在碱槽和 PEM 槽路线下,电费成本占比分别高达 86%/53%,其次为设备折旧,占比分别为 6.6%/27.9%。

绿氢降本路径明晰,有望充分释放长期应用潜力。根据电解水制氢的成本结构,绿氢未来的降本空间主要来自两个方面,一是电解槽降本带动初始投资下降,二是廉价绿电带动用电成本下降。

电解槽方面,规模效应是降本的首要驱动力。据 IEA 预测,根据目前公布的未来十年电解槽的产能规划情况,到 2025 年,电解槽的装机成本将比 2023 年下降 50%,到 2030 年下降 60%,达到约 720-810 美元/千瓦,在其他参数保持不变的假设下,将使得初始资本开支在平准化制氢成本中所占的比例下降至 25%。

另一方面,风光平价将大幅提升绿电制氢的成本竞争力。以风电、光伏为代表的可再生能源价格在过去 10 年显著下降,即使不考虑政府补贴,在部分地区也已经具备了与化石能源相当的成本竞争力。IRENA 的数据显示,2010-2022 年期间,全球新增光伏发电项目的加权平均 LCOE 从0.445 美元/kWh 下降至 0.049 美元/kWh,降幅达 89%;海上风电的全球加权平均 LCOE 从 0.197 美元/kWh 下降 59%至 0.081 美元/kWh;陆上风电的加权平均 LCOE 从 0.107 美元/千瓦时下降69%至 0.033 美元/kWh。在风光发电成本快速下降的带动下,IEA 预计在太阳能和风能资源充足的地区,绿电制氢的长期成本可从 3.1-9.7 美元/kg 降至 1.5 美元/kg 左右,降幅超过 50%。而对比同样具备低碳属性的蓝氢,据有关机构测算到 2030 年,蓝氢总单位成本下降空间约 15%-20%。

这意味着绿电制氢长期而言具有更大降本潜力,其相对经济性有望逐渐扩大,据 IEA 预测从 2030年开始,电解水制氢可能会在制氢结构中占据主导地位。到 2060 年,以可再生电力为基础的电解水制氢将占中国氢气供应的 80%。

得益于绿电降本和政策推动,电解水制氢进入快速发展期。近年来电解槽装机容量持续快速增长,据 IEA 统计,2022 年底全球电解槽装机容量达到近 700 MW,同比增长 20%,而 2023 年全球装机容量预计将达到 2000MW,相当于约 20 万吨氢气产能。其中国内装机容量到 2023 年年底预计将达到 1100 兆瓦,占全球份额超 50%。若考虑在建/规划项目,到 2030 年,全球电解槽装机容量将达到 175GW,如果将处于早期开发阶段的项目也考虑在内,2030 年的装机容量有望达到 420 GW。

我国可再生能源资源丰富,为绿氢发展提供沃土。我国可再生能源资源丰富,依托良好的风光资源禀赋与产业发展环境,我国风光发电装机容量快速增长,至2022年已占据发电装机总容量的近30%。根据中国氢能联盟对全国风、光、水资源的统计,我国可再生制氢潜力约 7.4 亿吨,其中,光伏、风电和水电分别为 4.3、2.6 和 0.5 亿吨。随着电解水制氢技术进步和可再生能源装机规模的不断提高,绿氢成本持续下降,可再生能源富集地区绿氢项目的经济性有望逐步显现,构成绿氢替代灰氢的新动力,打开绿氢发展空间。

结合电解槽成本优势,中国氢产业链大有可为。根据 IEA 对全球范围内已装机电解槽项目的统计,碱槽和 PEM 槽的单位成本(含设备、气体处理、工程、采购和建设费用)分别约为 1700 美元/kW 和 2000 美元/kW,而中国生产的碱性电解槽比欧洲或北美生产的便宜得多,可能低至 350 美元/千瓦。在考虑国产电解槽出口的情景下,尽管为了满足不同国家和地区的标准可能会导致一定成本上升,仅 1/5 的成本水平还是能够充分反映出国产电解槽的技术水平与制造能力。在绿氢规模化快速发展的阶段,中国氢产业链有望在全球氢能市场中占据重要的一席之地。

精选报告来源:银创智库新能源/新材料/高端装备制造

储能丨锂电丨钠电丨动力电池丨燃料电池丨氢能源丨光伏丨风电丨新能源汽车丨电子元器件丨电机电控丨低空经济丨无人机丨机器人丨工业自动化丨人工智能丨能源金属丨碳中和丨半导体丨集成电路丨芯片丨光刻丨先进封装丨碳化硅丨湿电子化学品丨新材料丨超导材料丨稀土永磁材料丨碳纤维丨高分子