郑州银行公告称,该行于9月4日与中原资产签署资产转让合同,同意向中原资产出售信贷资产及其他资产。

拟转让资产在扣除减值准备前的本金及利息账面余额约为150.11亿元,转让价款为100亿元,包括50亿元现金及50亿元信托受益权。

郑州银行披露的2024年半年报显示,不良贷款余额69.89亿,转让的资产包金额远超不良贷款金额。

上半年,郑州银行实现营收63.93亿元,同比下降7.59%,归母净利润15.94亿元,同比下降22.12%,在42家A股上市银行中净利润跌幅第一。

郑州银行不仅业绩下滑,股票跌成了“一元股”,而且负面消息不断,特别是郑州银行多年不分红,而高管薪酬反而居高不下,引发投资者不满。

转让金额远超不良贷款

根据郑州银行公告,合同涉及的拟转让资产本金与利息账面余额约150.11亿元,其中本金139.11亿,利息约11亿。

拟转让资产中的本金分为贷款及垫款和金融投资两部分:

发放贷款及垫款本金95.31亿元,占比68.51%;金融投资本金43.8亿,占比31.49%。

贷款及垫款本金中,涉及抵/质押债权的债权本金为92.21亿元,涉及保证类的债权本金为3.1亿元。

郑州银行公告称,拟转让资产已是低效益资产,通过审查借款人的基本经营状况、信贷资金使用情况、主要经营事项、财务状况等,拟转让资产的借款人的还款能力已出现一定问题,已蕴藏一定的风险隐患,在未来一段时间内资产质量可能出现一定恶化,即使执行担保或采取必要法律程序后,预期也将会产生一定损失。

资产转让所得款项拟用于郑州银行一般性运营资金,旨在提升资产质量、降低资本占用、改善资本充足率及流动性。

今年上半年,郑州银行不良贷款率1.87%,与上年末持平,不良贷款率在A股上市的42家银行中排名第一。不良贷款余额为69.89亿元,较上年末增长了2.32亿元,增幅3.43%。

此次郑州银行转让的债权本金139.11亿元,远远大于其不良贷款余额。

郑州银行公告称,已经为转让的资产计提减值准备约49.92亿元,主债权净额约100.19亿元。

转让价款合计为100亿元,将以50亿元的现金及合计价值为50亿元的信托受益权方式支付。

此次交易预计对郑州银行的财务影响为产生约0.19亿元的预期损失。

上半年,郑州银行资本充足率、一级资本充足、核心一级资本充足率分别为12.68%、11.42%、9.26%,资本充足情况明显低于行业水平。

根据金融监管总局数据,2024年二季度末,商业银行资本充足率、一级资本充足率、核心一级资本充足率分别为15.53%、12.38%、10.74%。

上半年营收净利双降

上半年,郑州银行实现归母净利润15.94元,同比减少了4.53亿元,下降了22.12%。

从业务分部来看,公司银行业务利润总额9.87亿元,同比增加了1.35亿元,增长了15.85%。

零售银行业务利润总额6.72亿元,同比增加了1.91亿元,增长了39.71%。

资金业务利润总额1.8亿元,同比减少了9.48亿元,下降了84.04%。

郑州银行净利润下滑主要受资金业务拖累。

资金业务利润总额大幅下滑,主要是因为该业务信用减值损失的增加。上半年,郑州银行资金业务信用减值损失9.59亿元,同比增加9.72亿元,这意味着利润总额减少了近10亿元。

上半年,郑州银行信用减值损失为28.61亿元,较上年同期的28.78亿元,基本持平。原因是金融投资减值损失增加,而贷款及垫款信用减值损失大幅度减少,两者相互抵消。

其中,金融投资信用减值损失8.61亿元,同比增加了9.67亿元,贷款及垫款信用减值损失15.14亿元,同比减少了9.72亿元。

上半年,郑州银行实现营收63.93亿元,同比减少了5.25亿元,下降了7.59%。

从营收构成看,郑州银行上半年利息净收入52.96亿元,同比减少了6.3亿元,下降了10.64%。

手续费及佣金净收入2.66亿元,同比减少了0.56亿元,下降了17.42%。

上半年的“债券牛市”带动银行投资收入板块表现亮眼,但郑州银行却显得有些另类,上半年投资收益5.82亿元,较上年同期的5.83亿元,基本持平。

公允价值变动损益2.02亿元,同比增加了1.51亿元,增长了302.14%。

利息净收入大幅下滑,导致郑州银行营收出现负增长。

郑州银行2015年12月在港股挂牌上市,2018年9月在深交所成功登陆A股市场,首开国内城商行“A+H”股上市先河。

同样作为“A+H”股上市城商行的重庆银行,2019年和郑州银行处于同一梯队,资产规模都在5000亿以上。

但经过四年半时间,重庆银行不仅是在资产规模实现跨越式增长,同时营收及净利润也远超郑州银行。

2024年上半年,重庆银行总资产8060亿元,郑州银行只有6457亿元。2024年上半年重庆银行总营收72亿元、净利润30亿元,而郑州银行总营收64亿元、净利润16亿元。

房地产不良猛增

郑州银行对公房地产行业敞口风险上升。

今年上半年,郑州银行房地产贷款金额较上年末减少2.36亿元至289.32亿元,占贷款总额的6.86%。

高峰时期,房地产贷款曾占到郑州银行贷款总额的14%以上。

上半年,房地产不良贷款金额较上年末增长0.93亿元至19.84亿元,占全部对公业务不良贷款总额的35.59%;不良贷款率较上年末上升0.38个百分点至6.86%,为郑州银行历史最高水平。

事实上,尽管郑州银行近年来对房地产贷款占比持续下降,但房地产不良贷款金额和不良贷款率却持续上升。

2019年至2024年上半年,郑州银行房地产不良贷款分别为0.4亿元、1.45亿元、11.94亿元、13.35亿元、18.91亿元、19.84亿元,不良贷款率分别为0.15%、0.47%、3.47%、4.06%、6.48%、6.86%,四年多来房地产不良贷款率暴增4473.33%。

随着房地产不良贷款金额持续攀升,郑州银行开始奔波在各种诉讼讨债上。

今年1月,郑州银行发布公告,曝出公司3笔大金额“涉房”贷款坏账,涉案本金分别为11亿元、6.6亿元以及4.34亿元。3笔坏账合计接近22亿元。

目前,郑州银行的讨债之旅有了新消息。

根据郑州银行公告透露的三起借款纠纷案的判决结果,作为原告方,郑州银行胜诉,法院判决各欠款方偿还其合计22亿元贷款及利息,相关贷款的担保人也一并被要求承担相应责任。

从郑州银行此前的讨债经历来看,并不顺利,今年1月,郑州银行6亿元贷款因被执行人无财产可供执行,法院终结执行程序。

此次22亿元的贷款能够追回多少,还要打上个问号。

高管薪酬居高不下

这两年,郑州银行风波不断,今年5月,原郑州银行董事长王天宇涉嫌严重违纪违法被查。

今年5月,郑州银行由于连续四年不分红还曾引来了中小投资者服务中心的《股东质询函》,要求郑州银行详细说明不进行现金分红的合理性,并说明拟采取哪些措施增强投资者回报水平。

投服中心的《股东质询函》称,郑州银行2020-2023年度实现归属于上市公司股东的净利润分别为31.68亿、32.26亿、24.22亿、18.5亿。自2019年进行现金分红后,连续4年盈利但未进行现金分红。

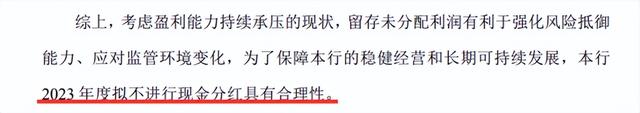

郑州银行回复称,2023年度不进行现金分红具有合理性,并列举了三条理由:

其一是盈利能力持续承压。

其二是顺应监管引导增强风险抵御能力。

其三是商业银行资本监管政策要求日益趋严。

郑州银行回复

郑州银行长期不分红也引发了投资者不满。

“盈利了为什么不分红?还有哪个银行股不分红?”

“请问贵银行股价年年创新低,也不分红,怎么保证广大投资者的利益?”

不过,郑州银行虽然长期不分红,但是高管薪酬水平并不低。

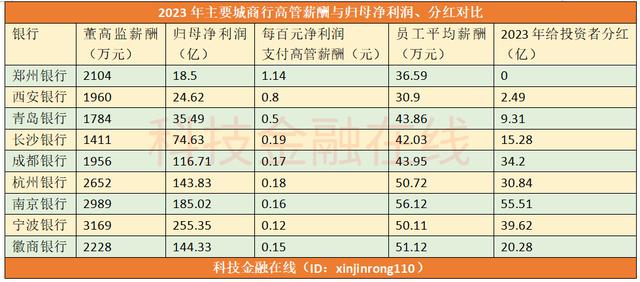

2023年,郑州银行董高监税前薪酬合计为2103.5万,而2023年全年归母净利润18.5亿。2022年,董高监合计薪酬为2561.66万,归母净利润为24.22亿。

2023年,徽商银行董高监的薪酬总额2228万,与郑州银行相差不大,但是徽商银行2023年净利润144.33亿,远高于郑州银行。

一些其他主要城商行数据对比看,郑州银行高管薪酬远远高于其他银行。

2023年,西安银行董高监薪酬为1960万,全年利润24.62亿;长沙银行高管薪酬1411万,全年净利润74.63亿;成都银行高管薪酬1956万,全年净利润116.71亿;青岛银行高管薪酬1784万,全年净利润35.49亿。

2023年,杭州银行高管薪酬2652万,净利润143.83亿;南京银行高管薪酬2989万,净利润185.02亿;宁波银行高管薪酬3169万,净利润255.35亿。

而且上述银行,除了郑州银行之外,在2023年全部进行了分红。

业绩下滑、股价低迷、长期不分红,而高管却拿着高报酬,引发了投资者不满,有人曾直接提出高管降薪的要求,以聚集投资者信心。

今年4月份的2023年业绩发布会上,郑州银行董事长赵飞宣布了高管薪酬压降计划,高管薪酬在与经营业绩挂钩的基础上,自2024年起分两年每年压降10%,将调整出来的薪酬资源配置到基层员工,充分调动一线员工工作积极性。

那么,郑州银行员工薪酬情况如何呢,仍然统计上述城商行对比看,2023年郑州银行员工平均薪酬为36.59万,高于西安银行的30.9万,但是低于其他城商行。

今年上半年,郑州银行员工薪酬8.66亿,按照5822名员工计算,上半年每人平均薪酬14.88万元,去年同期为14.12万元,增长了5.38%。

进入9月以来,郑州银行股价接连创下历史新低,截至9月9日股价报收1.65元/股,市值150亿。股价较4.59元的发行价格,累计下跌64.05%,破发严重。