2024年9月30日,长春海谱润斯科技股份有限公司(以下简称:“海谱润斯”)在深交所的IPO状态为“中止”,其IPO申请文件财务资料已过有效期,需补充提交。在此之前,海谱润斯经历已经回复两轮问询函,主要集中于公司业务、创业板定位、代持、关联方、重大客户依赖、利润多算等。

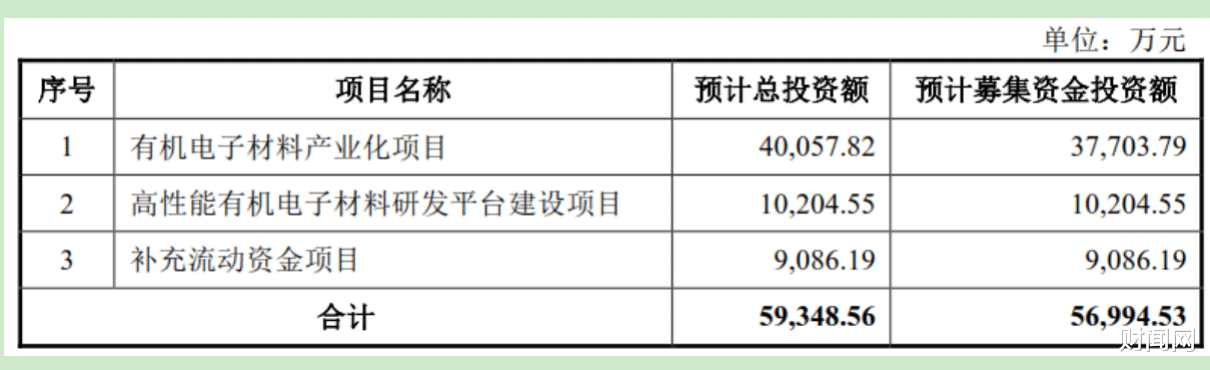

据招股书,海谱润斯主要从事于OLED蒸镀材料技术研发、生产、销售和提纯服务。公司的产品和服务按照材料的性质划分,主要为有机材料业务和无机材料业务。此次IPO,公司拟募集56,994.53万元,分别用于“有机电子材料产业化项目”;“高性能有机电子材料研发平台建设项目”以及补充流动资金。

技术水平被问询,市场占有率引关注

根据第一轮问询函,交易所要求海谱润斯说明打破国外厂商在OLED蒸镀材料领域垄断的具体体现,相关表述与可比公司的表述是否存在矛盾;研发费用率低于可比公司平均水平的原因,结合主要产品的性能、指标等说明与国内外可比公司技术水平的比较情况。

按照产品种类分别说明报告期内海谱润斯相关产品在全球细分品类产量的占比情况及市场占有率,国外相关产品在国内市场的占比情况,海谱润斯相关产品在主要客户中的占比情况;除回收提纯业务外,海谱润斯其他主营业务收入增长缓慢,甚至出现下滑的原因;结合上述情况及海谱润斯开拓新客户情况、对除京东方以外其他主要客户销售情况、可比公司业绩变动趋势、海谱润斯市场份额情况等分析海谱润斯所处市场空间,是否具备成长性。

结合智能手机等终端产品出货量、下游行业复苏情况、主要客户京东方业绩下滑、面板厂商自行研产OLED蒸镀材料等说明海谱润斯所处行业是否属于《监管规则适用指引——发行类第5号》第5-7条所述所处行业出现周期性衰退、增长停滞、重要客户发生重大不利变化等情况,重点说明主要面板厂商自行研产OLED蒸镀材料对海谱润斯的影响,海谱润斯产品是否具有较强的可替代性。

海谱润斯认为,公司和莱特光电关于打破国外厂商垄断的相关描述均有特定前提和范畴,不存在矛盾,均为对自身情况的客观描述。

结合上图披露内容,海谱润斯认为公司在OLED蒸镀材料领域中实现了9支材料国产化,旨在强调海谱润斯逐步打破国外厂商在OLED蒸镀材料领域的垄断以及部分产品实现了对国外厂商的替代;而莱特光电在其招股书中特指其在RedPrime一支材料打破了国外垄断。二者描述均存在特定的前提和范畴,不存在矛盾。

同时海谱润斯强调,公司围绕OLED蒸镀材料领域,为国内面板企业解决供应链安全问题,不断在各品类材料深化研发,从而逐个突破国外厂商的垄断。在有机材料通过京东方量产验证(CP、ET、GreenPrime、HT、HB)实现量产供应前,京东方原来的材料供应商为出光兴产、德国默克、韩国斗山等国外厂商材料。

无机材料领域,海谱润斯的无机材料产品实现量产供应前,国内面板厂商的主要无机材料供应商包括韩国ITASCO和美国MATERION等。

公司表示,报告期内,公司研发费用率分别为9.78%、12.28%、10.67%及11.01%,研发费用率低于可比公司主要是研发人员数量差异所致,公司作为非上市公司,需要在人员和资金有限的情况下高效利用研发资源。

市占率方面,海谱润斯表示,国外材料厂商在国内市场仍占据主要市场份额,超过85%,OLED蒸镀材料的国产化进程仍有待发展,无机材料方面,国外材料厂商仍占据一定市场份额。

海谱润斯认为,公司OLED蒸镀材料导入客户量产存在一定爬坡时间。在新材料导入量产后,虽然新面板体系会全部使用新材料,但前一代面板的制造仍未停止,会继续使用此前所选择的蒸镀材料。

因此,海谱润斯量产的OLED蒸镀材料在主要客户中的占比与其成功导入量产的时间长短存在相关性,即导入量产时间越长,占比越高。早期导入产品可达到70%以上,新导入量产的产品则存在爬坡一定的过程。海谱润斯在主要客户中的具体产品占比情况已申请豁免披露。

同时公司也披露了除回收提纯业务外,其他主营业务收入增长缓慢,甚至出现下滑的原因,主要受OLED终端设备市场需求;OLED面板结构方案调整会影响部分材料用量;受到面板厂商成本控制的影响,通常约定一定的年度价格调整幅度等影响。

重大依赖京东方引问询

据公开资料显示,海谱润斯前身成立于2015年5月,于2015年与京东方开始接洽,并于2016年7月通过供应商验证。海谱润斯分析,OLED蒸镀材料公司需要经过例如资质审查、工厂现场检查、并经过多轮的测试通过后才能进入供应商体系,整个验证周期为2年左右。

报告期各期,海谱润斯对京东方的销售收入分别为17,034.17万元、18,158.28万元、26,126.64万元,占比分别为91.49%、87.84%、88.21%。除京东方外,海谱润斯各期对和辉光电的销售收入分别为1,268.62万元、1,603.49万元、1,007.37万元,对天马集团的销售收入分别为50.37万元、608.71万元、2,199.07万元,对华星光电的销售收入分别为219.41万元、231.80万元、228.39万元。

2021年全球AMOLED智能手机面板出货量市场中,国内厂商占据了约20%的份额,其中京东方占9%,维信诺占5%,和辉光电占3%,华星光电占2%,天马集团占1%。交易所要求公司说明对京东方、天马集团等主要客户的详细获客过程、合作历史,成立不久即通过京东方供应商认证、认证周期短于一般周期的原因,主要客户及其关联方、其他特殊利益方、客户关键岗位人员或采购人员是否存在直接或间接入股海谱润斯情形,与海谱润斯、董监高、其他核心人员、控股股东、实际控制人及其他关系密切人员是否存在股份代持、亲属关系、曾经任职等特殊利益关系、非经营性资金往来或其他利益输送情形。

结合2021年AMOLED智能手机面板出货量中其他国内厂商合计占比超过京东方、可比公司莱特光电对京东方销售占比持续降低及2022年国内OLED面板厂商出货量情况等,说明报告期内对京东销售占比持续较高的合理性,使用“国内OLED面板厂商集中度高”进行解释是否准确、完整。

说明2022年对和辉光电、华星光电收入下降原因,与主要客户合作过程中是否存在纠纷,海谱润斯进入主要面板厂商供应体系的具体情况,在海谱润斯产能利用率、产销率较低的情况下,对除京东方外的其他客户销售收入增长缓慢、而对京东方销售收入持续增长的原因,除京东方外的主要面板厂商市场是否已饱和,是否因为海谱润斯与京东方存在签订排他性供应协议的情形,是否表明海谱润斯与京东方及相关主体存在利益输送情形,并结合上述因素,说明海谱润斯客户开拓是否存在实质性障碍。以及是否存在市场份额大幅下降风险,并被要求招股说明书中完善对京东方重大依赖的特别风险提示。

海谱润斯表示,公司成立初期面临客户选择的问题,京东方的市场地位领先,未来订单数量具有保障,海谱润斯将京东方列为重点客户;早期资源有限,围绕京东方进行研发、送样符合公司发展阶段;具有良好的技术基础,能够满足京东方国产替代需求;在京东方体系积累的技术经验有利于未来其他面板客户市场开拓。

所以,海谱润斯成立于国内OLED产业初创期,上游材料供应端国内企业较少,国外垄断情况严重,国产面板厂商基于供应安全、响应速度、成本等考虑培养国产材料企业。海谱润斯成立初期即确定了以研发为核心的发展战略,基于资源配置、未来发展、技术壁垒、自身实力等诸多因素考虑,选择重点围绕京东方进行OLED蒸镀材料的研发、送样,后续逐渐开拓其他面板厂商客户,同时详细披露了公司获客合作情况。

关于海谱润斯成立不久即通过京东方供应商认证的原因,海谱润斯表示,公司与与京东方在合作的方向一致,故而,双方建立了合作关系。在成立之初,OLED面板行业在国内尚处于起步阶段,OLED蒸镀材料尚处于被国外材料厂商垄断的阶段。

由于李晓华和郭建华在成立公司前已经具备了相关资金、技术和团队等条件的积累,海谱润斯在成立之初已经具备足够的资金、人员、技术、设备等方面的基础,且海谱润斯对京东方在产品的需求及自身研发方向上有明确的预判。

所以,海谱润斯在成立不久即通过京东方供应商认证具有合理性,且公司切入市场的产品类型与可比公司不同。各家OLED材料厂商早期切入市场的策略有所不同,基于产品本身的差异、在客户处验证的效果等因素,供应商认证时长也可能存在差异,供应商认证时间略短于可比公司莱特光电具有合理性。

海谱润斯强调,公司主要客户及其关联方、其他特殊利益方、客户关键岗位人员或采购人员不存在直接或间接入股海谱润斯情形,与海谱润斯、董监高、其他核心人员、控股股东、实际控制人及其他关系密切人员不存在股份代持、亲属关系、曾经任职等特殊利益关系、非经营性资金往来或其他利益输送情形。

且海谱润斯认为,海谱润斯报告期内对京东方销售占比持续较高,是因为公司的开拓市场策略所致。

海谱润斯来自京东方收入占蒸镀材料业务收入的比例为91.49%、87.84%和88.21%,2020年度至2022年度,莱特光电来自京东方收入占其主营业务收入的比例为74.22%、71.43%和89.84%,而莱特光电的主营业务收入中,除终端收入外,另有中间体材料等业务,其中,终端收入占主营业务收入比例依次为78.41%、86.43%和88.62%。而京东方向莱特光电采购的主要为终端材料,即莱特光电向京东方销售的终端材料收入占终端材料收入比例较高。

关于公司2022年对和辉光电、华星光电收入下降原因,海谱润斯归因为辉光电采购OLED蒸镀材料的报价相对较低,华星光电方面,2022年较2021年收入下降仅3.41万元,主要是因为公司与华星光电对晶体封装材料下调了单价,降幅为6.76%,但是销量较上年仍有所增长,增幅为1.32%。

关于产能安排方面,海谱润斯强调,公司与京东方不存在签订排他性供应协议的情形,亦不存在其他优先供应条款的情形。基于海谱润斯经营策略、新业务和产品开拓情况、京东方的市场份额情况等因素,海谱润斯与京东方合作规模以及增长情况高于其他客户,具有商业合理性,海谱润斯与京东方及相关主体不存在利益输送情形。

且根据国内主要面板厂商2023年度半年报、2022年度年度等公开信息,国内主要面板厂商的显示面板业务有所回暖。基于OLED技术持续稳定优化,OLED在中小尺寸屏幕对LCD屏幕的替换率提升,以及下游应用领域向更大尺寸屏幕的渗透(例如IT显示器、车载显示屏等),出货量继续保持增长,且未来仍有较大的增长空间。

各大面板厂商亦加大对OLED产线的投资建设和产能爬坡。随着未来OLED出货量整体提升,以及海谱润斯量产产品数量的增加,未来海谱润斯在不同客户处的蒸镀材料销量有望实现进一步的增长。海谱润斯强调公司客户开拓不存在实质性障碍。其他问题海谱润斯也在问询函中详细回复,关于海谱润斯后续IPO进展,财闻网将持续关注。