论对国家的贡献,李嘉诚在那些超级大佬里也许排不上数。

但是论逃跑嗅觉,李嘉诚还真的没有输过谁。

在史无前例的地产新规下,李嘉诚又有大动作了。

1

上周,咱们这出台了史上最强的地产政策。

关于政策的解读,可以看我们的这篇文章《扒一扒史上最强的楼市新政!真能拉动房价吗?》。

政策出台后,动作最快的,是李嘉诚。

李嘉诚,打折卖房了!

5 月 19 日,长实集团旗下 14 伙分层大楼单位及 14 伙花园复式户开售,其中分层大楼单位售价较首次公开发售的价格将有最高约 25%的折价,而花园复式户则有最高约 32%的折价。

长实集团旗下 LYOS 项目部分楼盘价格情况

LYOS 项目

2021

2024

DISCOUNT

大楼 1A 地下

209653$/平

161751$/平

-22.85%

复式 B 座

231953$/平

163081$/平

-29.69%

数据来源:香港媒体

原因有两个:

第一,香港也出了地产新政,规定 “交易无须再缴付额外印花税、买家印花税和新住宅印花税”。

李嘉诚,这是利好兑现,迅速出逃。

另外,由于大陆的地产政策太给力,恐怕李嘉诚也有些担心,大陆楼市会抢走香港楼市卖家。

不过,李嘉诚对于内地楼市的态度也很明确:

就俩字:

快逃。

今年3月,李嘉诚以8.5折的价格抛售了上海核心地段的产业“高尚领域”。

“高尚领域”在上海市区,是一个涵盖高级住宅、商业大楼、旗舰商场、星际酒店的顶级城市综合体。

我还真路过过,不论是外观还是地段,“高尚领域”在普陀区都算得上是数一数二。

而李嘉诚,还是选择折价卖出。

从长实集团的年报来看,2017 年以来大陆市场已经出现持续亏损,英国自 2022 年起的营业收入已超过内地及香港。

数据来源:同花顺iFinD

李嘉诚曾说,他做生意做重要的一句话,就是不赚最后一个铜板。

很明显,李嘉诚正在布局一步步全面撤离中国。

难道,中国楼市的最后一个铜板,要来了?

2

站在李嘉诚的角度,你很难说他的选择有错。

李嘉诚作为地产商,春江水暖鸭先知,他对于宏观经济的敏感度非常人可及。

而最新的宏观经济数据也难言乐观。

4月,我们的货币数据断崖式下跌。

企业贷款萎靡,显示企业对扩大生产的意愿不足。

居民户短期贷款-3516 亿,中长期贷款-1666 亿,显示居民购买耐用消费品和房屋的意愿很低,而这也是我们在年初强调 2 月 CPI 数据痛点的症结所在。

4 月同比

4 月同比

住户中长期贷款

-44.12%

企业中长期贷款

-273.07%

住户短期贷款

-180.32%

企业短期贷款

-38.52%

社融

+8.30%

M2/M1

+7.20%/-1.40%

数据来源:国家统计局

房企&城投也有大问题。

今年境内企业债券到期规模将达到 8 万亿元人民币的高峰,高于 2023 年(5 .1 万亿元)和 2025 年(6.2 万亿元),今年的到期当中,城投 3.5 万亿元的规模占了接近一半的比例。

数据来源:同花顺iFinD

如果用一句话总结,那就是:“旧账未还,烂账还在,货币空转,需求不振”。

至于30 岁左右人口占社会比重、居民收入增长与劳动生产率增长中的剪刀差关系、城镇化过程中必然的农村(二三线)空心化、以及当前仍在实行的户口制度对于国民的制度性歧视等等,这些问题都属于老生常谈,不再赘述。

相较于2021年,现在的房价整体当然跌去了很多。

不过如果以日本为比较对象,那这个跌幅,可能只是刚刚开始。

要知道,在日本刺破经济泡沫的时候,东京银座的房价暴跌了整整 70%。

李嘉诚可以跑,但大部分普通老百姓,还是得在境内作投资。

现阶段,我们认为,商品和股票可以继续关注,而债券则建议再做观望。

股票方面,上周可以看做是直至下半年三中全会召开前的政策面最高潮。

紧盯宏观经济数据,如果数据下滑,就要考虑落袋为安。

债券方面,由于宏观面强政策出台,特别国债供应开始出现,建议应等待时机再寻固收市场机遇。

商品,是我们现在强烈推荐的方向。

目前处于太阳黑子周期高潮阶段,考虑到年内或存的阶段性经济复苏以及海外软着陆的共振,未来可期。

商品中,显然又以黄金最值得关注。

3

我们来看看黄金的上涨逻辑。

首先,是美国的通胀数据改善。

美国4 月 CPI 环比和同比涨幅较 3 月数据均有所回落。

剔除波动较大的食品和能源价格后,4 月核心 CPI 环比上涨 0.3%,同比上涨 3.6%,是自 2021 年 4 月以来的最小涨幅。

通胀数据的改善,直接提振了美联储降息预期,对于金价直接形成助推作用。

大家也可以在我们的小程序里,直接看各类能影响市场走势的大消息:

其次,是美债信用衰减,全球央行增持黄金。

根据 iFinD 数据显示,疫后美国出台大规模刺激计划,债务规模迅速攀升,未偿国债总额占GDP 比重从 2008 年的 68%上升至 2023 年的 121%。

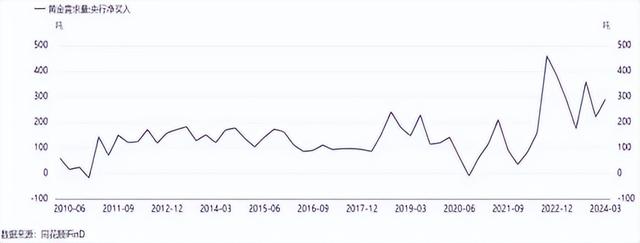

为了应对美元信用衰减,全球央行从22年开始,就在大量购入实物黄金。

以中国央行为例,截至 2023 年 4 月底已经连续 18 个月增持黄金。

据央行发布的最新数据显示,截至 2024 年 4 月末,我国央行黄金储备报 7280 万盎司,环比 3 月末的 7274 万盎司,上升 6 万盎司。

中国央行对黄金的需求

数据来源:同花顺iFinD

最后,是美债收益率下跌。

同样作为低风险资产,美债和黄金具有一定替代关系。

美国国债所隐含的实际利率,是作为衡量投资机会成本和杠杆成本的重要参考。

从2007年开始,由于全球进入宽松的货币周期,,预期收益率成为了投资者评估资产价值的关键指标,十年期美债变化成为金价变动的重要参考。

十年期美债收益率变化

数据来源:同花顺iFinD

目前,十年期美债收益率已经跌破 5%,仅为4.36%。降息预期的提升,促使美债收益率快速下滑,对金价的提振产生积极作用。

我们认为,经过前期的充分调整后,基本面利好已给震荡的金价指明了方向,后市金价有望更上一层楼。

技术上,黄金目前仍然维持上升态势。

经历了前期调整后,震荡数个交易日后方向选择向上。

成交量目前还相对低迷,趋势指标 MACD 逐步收敛向零轴上方金叉态势,在基本面和成交量的催化下,有望形成新一轮上升趋势。

潜在风险提示:美国通胀数据反复,黄金股短期涨幅过高。