原文作者:Tiffany Monteverde

编译:Luke,火星财经

在过去的两年多时间里,我一直在帮助风险投资公司(VCs)寻找投资机会,并为初创公司提供融资支持。从2023年初开始,我正式开始构建关于风险投资和初创公司融资的数据库。最初,这只是一个个人管理工具,不需要深入分析,因为与初创公司和风险投资公司实时互动已经让我对市场有了较好的了解。

然而,经过2024年对超过1000家初创公司的审查后,我认为我已经收集到了有意义的数据。随着Notion最近在数据可视化方面通过图表的升级,回顾这一年,看看我的数据库能给出什么样的洞察,无疑是最好的方式!

热门领域

在所有审查过的交易中,基础设施依然是融资的主导类别,其次是去中心化金融(DeFi)。与2023年相比,数据分析和工具类初创公司大幅下降,而去中心化物理基础设施(DePIN)、游戏和面向消费者的应用在今年有所上升。

这种需求变化的原因在于市场情绪,随着市场复苏和链上活动的激增,我们看到对面向消费者应用的兴趣增加。

另一个需要考虑的因素是,某些领域的启动成本相对较高,更不用说在TGE(代币生成事件)之前所需的建立兴奋点和强大社区的成本。尤其是在基础设施和DeFi领域,融资需要考虑技术开发、流动性/启动资金、市场营销和业务拓展等方面的费用。

并非所有初创公司都适合风险投资,如今基础设施工具的可用性使得启动原型、测试和迭代变得更加容易,这已成为通过Telegram小应用程序进行测试和验证的一种流行方式(稍后将详细讨论)。

主要子领域

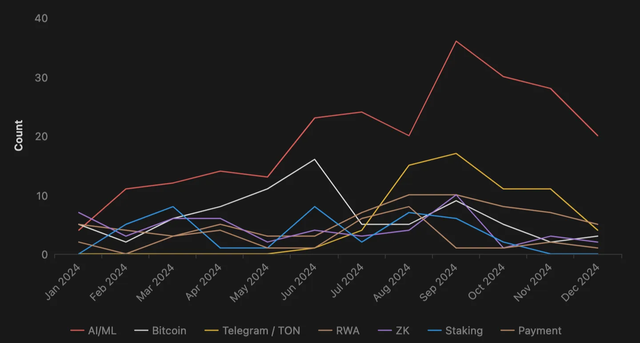

当比特币(BTC)价格在第一季度上涨时,投资的焦点依然集中在基础设施领域,并进一步聚焦于比特币生态系统,特别是某些用例(如质押、跨链流动性等)的需求增加。这一点在子领域图表中得到了反映,在第二季度,随着捕捉到部分风险资本的关注,专注于比特币生态系统的初创公司数量急剧增加。

谈到市场,我们通常看到价格(即比特币)与风险资本部署之间存在相关性,这又反过来影响初创公司融资和估值的增长(稍后将详细讨论)。

这种特定领域的交易流量增加与风险资本部署的模式经常性地重复,类似于在Telegram / TON生态系统上构建的交易数量,在2023年第三季度显著增加,这是由于Pantera资本在5月宣布投资之后的反应。Telegram因此成为了一个受欢迎的快速发布平台,帮助初创公司测试和验证用户需求,同时建立社区参与。

另一个持续吸引注意和兴奋的领域是加密与人工智能(AI)的交集。AI/机器学习(ML)领域的交易数量持续增加,并且在2023年保持了领先地位,初创公司不仅吸引了风险投资的兴趣,还吸引了加密和非加密用户的关注,他们密切关注着不断发展的人工智能领域。

从这些图表中另一个值得注意的现象是,尽管第二季度至第三季度市场较为沉寂、缺乏兴奋点,但在九月份却出现了大量的交易。这主要是由于市场对2024年底至2025年初牛市的预期,许多项目试图在预计的市场势头中抓住机会,及时推出他们的代币。

代币什么时候上线?

正如前面提到的牛市预期和代币发布时机问题,2024年第四季度无疑是最受欢迎的代币发布季度,其次是2024年第三季度和2025年第一季度。

成功发布代币的成本相对较高,为了吸引社区关注并通过营销活动获得曝光,还需要通过强大的合作伙伴关系、上市合作伙伴、市场制造商和流动性提供者等渠道进行努力。这导致许多初创公司选择在私募/预TGE轮以及KOL(关键意见领袖)轮中进行筹资,以确保在代币发布之前获得足够的资金。

如果我们回顾初创公司在TGE之前决定筹资的时间,假设“交易到达日期”(deal inbound)是轮次开始日期的替代指标,大多数初创公司会提前一个季度计划融资轮次,并期望在代币发布时能够达成融资目标。

如果仔细观察2024年第三季度和第四季度的开放融资轮次数量,你会注意到一些交易计划在相应的季度进行TGE。这很可能是因为一些初创公司未能及时完成融资目标,最终推迟了TGE日期,以确保在发布时一切就绪。

从2022年起与Web3初创公司和风险投资公司合作的经验来看,尽管2024年风险投资资本的部署略有增加,但并没有完全复苏,且在2023年和2024年持续缓慢恢复。这也反映在前述关于交易到达日期与计划TGE日期之间的观察中,许多初创公司难以筹集到足够的风险资本并完成融资,因此不得不推迟TGE。

估值变化

通过分析每月交易量的趋势,结合风险资本部署和TGE趋势与市场情绪的变化,观察到在这一年中融资轮次的平均估值呈下降趋势,十分有趣。

平均估值与轮次的阶段(种子轮、私募/预TGE轮、A轮等)密切相关;通常反映了产品/业务的成熟度以及初创公司是否已经进行过融资。

在我的数据集中,大约45%的初创公司处于种子轮,32%处于私募/预TGE轮,19%处于种子轮之前;其余则包括OTC、A轮和B轮。

估值下降的原因可能有两个因素:

风险投资资本部署与需求如前所述,2024年风险投资资本的部署相比2023年并没有大幅增加(参见Galaxy的报告),而且它与市场价格(特别是比特币的波动)密切相关,这自然使得许多初创公司难以筹集到资金,无法按计划达成融资目标。零售投资者和市场对公开代币发布的反应市场情绪不佳以及历史上代币发布时估值过高的趋势,抑制了零售投资者的热情。许多人觉得自己被风险投资者排除在外,因为他们以折扣价格获得了早期的份额,留下零售投资者面临在高估值的代币上买入的压力,而这些代币的高回报潜力看起来遥不可及。今年早些时候发布代币的许多项目甚至未能维持发布时的初始估值,绝大多数代币在发布后交易的估值均大幅下跌。对此,初创公司开始在融资时采取较低的估值,以防止在TGE时价格过高,从而恢复零售投资者的信心,并确保更可持续的市场动态。

总结虽然历史数据和模式永远无法准确预测未来,但了解市场、风险投资和初创公司之间的动态和相互关联仍然颇具价值,这三者相互交织,形成了一种微妙的平衡。

从事这一行业的唯一保证是:加密领域永远不会让人失望——它真的是一片充满变数的“西部世界”,我们必须为意外做好准备。