9月24日,伴随系列政策组合拳出台,短短6个交易日,A股势如破竹,沪指快速收复2800、3000、3200、3400点,与此同时,wind全A成交量连续扩大,增量资金跑步入场,9000亿元、一万亿元、两万亿元,再到刷新历史的3万亿元。星星之火可以燎原,信心之火一经点燃,低迷已久的情绪瞬间沸腾。

中信建投证券策略分析师陈果在最新研报指出:“一系列数据显示,中国股市已完成熊牛转换,目前处于牛市中。”并将这轮行情内核定义为“信心重估牛”。

估值洼地投资中有句老话,叫下跌中往往酝酿着机会。本轮行情启动前,A 股估值水平已经处于极低的位置。当市场行情走在基本面之后很久很长时,刺激点一旦来临,其爆发力将会极具冲击。

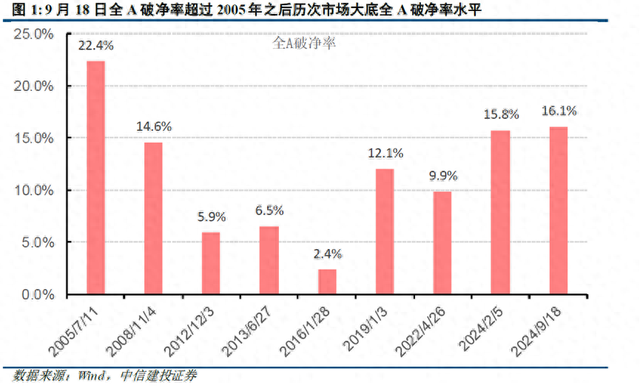

拿破净率这个代表性指标看:

当股票价格跌破每股净资产后,我们称之为破净,同时意味着股票存在被低估的概率,破净率,则代表着股票被低估的程度。

【破净率= (每股净资产 - 股票现价) / 每股净资产 × 100%】

纵向来看,截至9月18日,全A破净率高达16.1%,超过了2005年之后历次市场大底全A 破净率水平。

图片来源:中信建投证券

而放眼全球,横向来看,中国资产也被长期系统性低估,存在估值修复的空间。像国内代表性宽基指数沪深300、恒生指数,在行情启动前,估值(PE市盈率&市净率)基本都属于最低的水平。当海外权益进入滞涨震荡阶段,海外流动性一旦出现松动,全球资金的目光也将会重新锁定A股、港股这个“价值洼地”。

多重估值提升条件叠加,这也不难解释,为什么A股能够在短短几天狂飙突进。

牛市来了吗?还是结束了?而在指数级闪电速度普涨行情之后,新的困扰也随之而来。牛市真的来了吗?现在是牛回头?还是牛市已经结束了?

综合多方因素考虑,我们认为,牛市初期投资者往往仍然陷于熊市思维,但随着预期层面积极共识快速形成,场外资金持续入场,行情有望在曲折中前进,要有信心,更要有耐心:

1、 预期层面共识快速形成,强政策信号注入信心。9 月24 日新闻发布会上,包括降准降息,降低存量房贷利率等系列政策组合拳出台,此外,政策明确对于权益市场的资金支持,表示出台证券、基金、保险公司互换便利政策,即央行允许金融机构抵押证券、债券、股票ETF和沪深300成分股,获得资金用于股票市场投资。9 月26 日,中央政治局会议召开,罕见的在9 月讨论经济问题,定调“加大财政货币政策逆周期调节力度”“促进房地产市场止跌回稳”,政策信号非常强烈。

2、 “资产荒”背景下,资金有望流入权益市场。如果说近期系列政策大招为市场注入强信心,扭转了此前的悲观预期,那么利率下行、资产荒背景下,场外的居民部门存款、险资等长线资金、外资等增量资金则有望为市场注入实打实的流动性和活力。过去几年,房地产等主要资产价格持续下滑,产业投资汇报不足、利率不断下降,资产荒问题日趋严重。据测算,当前中国居民部门已经累积了大量超额储蓄,粗略估算超过40 万亿(数据来源:ifind,中信建投证券);近期市场情绪快速回温,股债跷跷板效应下,理财、债基被大幅赎回,巨量资金有望成为权益市场的生力军。

震荡拉锯时,何处布局?大方向长期向好,但非理性的情绪爆发终归也要回归平静,短期普涨行情暂时熄火后,市场或将来到行情反复的震荡拉锯阶段,新的结构主线有望在分歧中重新凝聚。前期超跌,在此轮中特别受益于流动性改善,且盈利预期强、具备核心竞争力、代表产业未来发展趋势的方向有望胜出。

这就不得不提到一个不鸣则已,一鸣惊人的指数——创业板指数【相关ETF:创业板100ETF华夏(159957),场外联接基金(A类:006248;C类:006249)】。

从风格来看,创业板指数属于大盘成长,由创业板中市值大、流动性好的100只股票组成。行业主要分布在新能源、医药和TMT等新经济行业。

这也赋予了创业板指高成长高弹性的显著特征。2012年以来,创业板指最大上涨达570%,最大回撤逾70%。

(数据来源:Wind,截至2024/10/8)

过去三年,在市场情绪整体下行,新能源行业估值持续下杀、医药长期低迷,叠加主动基金赎回、外资流出等多重负反馈下,创业板确实跌得比较惨,在9月,估值和点位一度跌至历史极端低位。但所谓盈亏同源,当市场情绪快速修复,成长股反弹,机构重仓开始回血的时候,20%涨跌幅限制的创业板久旱逢甘霖,在这轮反弹行情中,表现不俗,领先沪深300等主流大盘宽基。

展望未来,东风至,优质成长的表现值得期待:

1、基本面扎实,盈利预期向好:从未来的一致预期净利润增速来看,创业板2024年归母净利润有望达到25%的增速,相比其他主流宽基指数更优,反映出较好的基本面预期。

(数据来源:Wind,截至2024/10/8)

2、估值仍具备相对优势:从过去三年涨跌幅情况看,创业板指数的大幅下跌主要源于估值的大幅下修。截止2023年底,指数估值连续3年收缩,2024年,有望迎来均值回归。

(数据来源:Wind,截至2024/10/8)

新的利好截至2024年10月8日,尽管短期内创业板指出现大幅反弹,但目前创业板指估值为38.84倍,仍处于近十年以来25%附近分位,意味着创业板指目前的价格比近十年75%左右的时间都要便宜。

数据来源:wind

值得注意的是,随着赚钱效应上升,管理人降费让利,10月9日早晨,华夏基金发布公告称,创业板100ETF华夏(159957)及其联接基金(A类:006248,C类:006249)管理费率由0.50%调降至0.15%,托管费率由0.10%调整为0.05%,即日生效。此次调整后,相关费率将调降至业内最低标准。

以上数据来源:wind、ifind,中信建投证券,华夏基金

风险提示:

创业板指数2019-2023完整会计年度业绩为:43.79%、64.96%、12.02%、-29.37%、-19.41%。

1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。A类基金申购时一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告 9. 市场有风险,投资须谨慎。