文 | 螳螂观察

作者 | 易不二

2024年以来安踏集团喜讯不断。

继2月初亚玛芬登陆纽交所,成为北美资本市场2023年9月以来规模最大的IPO之后,安踏在近日又提交了一份再创历史新高的年报。从具体的财报数据来看,安踏集团2023年营收规模增至623亿,逐步扩大市场领先的优势,完全甩开了耐克中国。

至此,在中国市场,安踏已经没有对手了。且随着亚玛芬敲钟纽交所,安踏又站上了更广阔的世界舞台,开启了在全球市场与唯一的对手耐克掰手腕的新局。

安踏巩固领跑地位,国产品牌赢回主场

在中国运动鞋服市场整体恢复高景气度的发展中,安踏集团一直在创造新纪录。

安踏集团2022年的536.5亿营收成绩单,首次超过耐克中国,问鼎中国运动鞋服行业第一。2023年,安踏集团以623亿的营收规模,超越并甩开耐克中国。放到近三年来看,安踏集团与耐克中国的营收比分别为1:1.05,1:0.90,1:0.84,差距一步步拉开,安踏集团的行业领跑者地位也逐步稳固。

安踏的这份年报,对中国运动鞋服行业来说,具有两方面的里程碑意义。

其一是,在安踏的引领下,中国体育用品企业已经全面超越了海外企业,夺回了在中国市场的主场地位。

随着国潮风起,国产运动品牌的市场份额在持续攀升。公开数据显示,从2019年至2022年,国产品牌市场份额从29%提升至36%。其中,安踏集团旗下品牌占据的市场份额上升5个百分点。

如今,随着安踏集团全面甩开耐克中国,国产运动品牌的市场份额又加强了集中度。

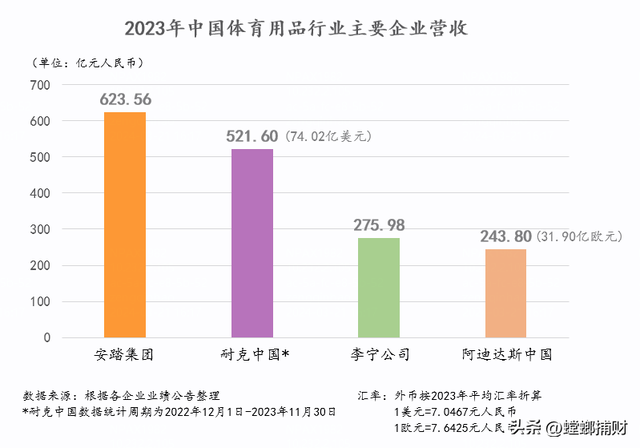

中国体育用品行业排名前四位的企业分别为安踏集团、耐克中国、李宁、阿迪中国。从2023年度营收规模来看,安踏集团的体量已经相当于1.2个耐克中国、2.3个李宁、2.6个阿迪中国,占前四名营收总和的37%。

正因安踏的强势表现,安踏与李宁两大头部中国体育用品企业的营收之和加起来,能够以1.18倍于耐克中国与阿迪中国之和的优势,力压海外品牌,完成弯道超车,赢回属于自己的主场。

其二是,稳居第一国产运动品牌的安踏主品牌,其在中国运动品牌中处于领先水平的产品盈利能力、运营效率等,能为李宁、特步等品牌的追赶,提供可借鉴的方法论。

财报数据显示,2023年安踏品牌收益同比增长9.3%到303.06亿,经营溢利率同比提升0.8%到22.2%,成为首个突破 300 亿大关的国产品牌,巩固了中国运动品牌领导地位。

与之形成对比的是,李宁却仍陷在增收不增利的怪圈。2023年,李宁年内营收微增7%至275亿元,净利润同比下降21.6%至31.87亿元,毛利率与去年同期持平48.4%。

同时,在“大众定位、专业突破、品牌向上”策略下,安踏品牌还能通过安踏奥运科技产品、线下“安踏冠军店”、NBA巨星欧文等带动等,进一步凸显专业价值,赢得更多大众运动爱好者的支持。根据第三方的品牌健康度消费者调研结果显示,安踏品牌的“专业度”指标排名跻身中国市场所有品牌的前三位,位列中国品牌首位。

这也能警醒其他国产品牌,尤其是被消费者诟病“涨价快过技术进步”的李宁:运动鞋服产品的风格可以时尚多元,但立身根本一定是专业。在专业之上的时尚,能风靡市场,但脱离了专业的时尚,只会是风过即碎的泡沫。

长期主义的春天

安踏集团能够超越耐克中国、安踏品牌能够碾压李宁的关键,可以从安踏集团对多品牌战略的坚持、对研发创新的投入以及对数字化变革的力度中窥见。

如今,国内运动鞋服市场的复苏趋势出现了明显的高端与大众市场并存的K型分化迹象,运动服饰品牌要实现K型线两端的全覆盖,多品牌是顺应趋势的正确战略。只是,多品牌对应的是不同的消费群体与资源壁垒,在定位、经营、管理、运营等层面存在着巨大难题,考验的是企业的运营内功深厚与否。

安踏集团执行董事、联席首席执行官赖世贤表示:“我们认为中国市场是一个典型的多层次市场,从宽度和深度上,单一品牌都很难实现全面的覆盖。安踏集团独有的多品牌战略和‘品牌+零售’的商业模式,在最大程度上匹配了今天K型演化,小众细分的消费者需求更迭,奠定了中长期的增长逻辑。打造一个聚焦各自差异化定位的品牌组合,覆盖全赛道、全场景和全人群的运动装备需求,突破单一品牌的天花板,穿越大的消费周期,这是我们对于市场未来增长逻辑的洞察。”

这也是安踏集团能够全面跑赢耐克中国的底层逻辑。安踏集团2023年各品牌全面超越、全面增长的财务数据也论证了这一点。

财报显示,2023年安踏品牌实现收入303.06亿元,同比增长9.3%;FILA品牌收入同比增长16.6%到251.03亿元;所有其他品牌收入同比增57.7%到69.47亿元;亚玛芬体育收入同比增30.1%至312.48亿元。

耐克其实也是多品牌战略的践行者。只是,耐克旗下纵然有耐克、乔丹、匡威和赫利四大品牌,但乔丹因为丧失创新能力而走向衰落,最广为人知的品牌仍然只有耐克。也就是说,同样布局了多品牌,安踏集团能够做到多品牌全发力,耐克却只依靠一个耐克支撑。

当然,多品牌企业要确保每个品牌都保持高成长性,研发创新是最核心的支撑。尤其是对运动品牌来说,技术创新一直是“命脉”。

在这一点上,安踏集团始终把研发创新放在资源投入的首位,在中国鞋服上市企业中做到了创新研发投入的断层领先。财报数据显示,2023年全年,安踏集团在研发上投入了16亿,平均每天投入442万进行研发相关活动。

在安踏不断发力研发创新时,国产品牌李宁、特步等虽在追赶,但力度仍未能及。如果将过去3年以来的研发投入累加,就会发现,安踏集团的投入已经超过了所有其他国产运动上市企业的同期投入总和,实现了断层领先。

创新成果也持续输出。至今,安踏集团已主导搭建了由全球6大设计研发中心、70多所高校及科研机构、250多位专家、800多家供应商共同参与的“全球开放式创新生态网络”。

从而,安踏能够保持在专业运动上持续领先,为业绩增长提供源源不断的动力。

在坚持多品牌战略、坚持自主研发创新之外,安踏对数字化变革的前瞻性与执行力,也成为其坐稳行业第一的重要因素。

从结果来看,安踏集团能够超越耐克中国,与李宁拉开拍马难及的差距,更早的DTC转型、打通线下的“人-货-场”,实现品牌方和终端零售的高效打通,从而快速地响应消费者的需求是原因之一。

李宁一直无法追上安踏,正是因为严重依赖传统特许经营渠道,运营能力不够敏捷等。李宁将自身陷入增收不增利的境况,归因之一就有“DTC渠道占比下降”。更为直观的对比就是,就得益于彻底的DTC转型,安踏主品牌不仅业绩年年递增,在经营利润、毛利率等方面,均高于李宁。

DTC模式落地后,随之而来的供应链生产能力、订单处理能力、物流运输能力等方面的配合,才能真正完成供给驱动向消费驱动的转移。

在这一关键点上,安踏通过设计、采购、制造、物流等多个环节的数字化改造,真正做到企业成本、效率与用户体验的统一:商品设计周期提速30%、供应链快反周期提速10天、自营工厂生产周期缩短25%、AI设计的鞋款订货量已超30万双。

尽管耐克也较早转型,但万事俱备的安踏集团,却借到了国货崛起的东风,完成对耐克中国的反超,并在复苏的市场里,守住并扩大了这一优势。

加速进入世界主场

预计到2030年,整个服饰行业总量将达到3.4万亿,而运动鞋服赛道是服饰赛道中最优质的赛道。在这样的趋势下,稳健增长的安踏,必然能以中国品牌领导者进一步进击“世界的安踏”。

全球化一直是安踏的战略目标之一,安踏也持续进击着,并收获了阶段性成果。

一方面,安踏品牌出海已落子东南亚零售市场,实现开门红,并以中国为核心辐射全球,布局北美、欧洲、中东非、东南亚等海外市场。

其中,最能凸显安踏进入世界主场野心的动作,当属与NBA球星欧文的合作。这不仅意味安踏在借助球星的影响力与号召力,加速品牌出海,更是剑指耐克主场——北美市场。

欧文这把打开海外市场,尤其是北美市场的金钥匙,也没让安踏失望。欧文深度参与设计的首款签名球鞋“欧文一代”KAI 1,在北美发售首日也出现了与国内市场同样的盛况:排长队、秒售罄。

从这个层面而言,安踏品牌及篮球品类的声量和认知度,在进击难度最大的北美市场,已经通过欧文的影响力生根发芽。

另一方面,亚玛芬的成功上市,意味着安踏构建全球化版图的里程碑式的突破,为安踏加速进入世界主场搭建了跳板。

2019年收购亚玛芬时,安踏集团曾表示看重的是亚玛芬在中国市场的空间,以及其许多品牌在全球有足够的影响力。亚玛芬也不负期待,安踏集团为亚玛芬定制的 “五个 10 亿欧元战略”——到 2025 年,将始祖鸟、萨洛蒙和威尔胜分别打造成“10 亿欧元”的品牌,另外中国市场和直营模式分别实现 10 亿欧元收入,目前“5个10亿欧元目标”已经提前一年全部达成,全球发展势头良好。

这意味着,安踏集团全球化进程取得了阶段性进展,对于未来还将探索全球更多的市场空间的安踏来说,成功的探索意味着方法论的正确,这能够让“世界的安踏”来临加速。

赖世贤也表示,安踏集团将坚定“单聚焦、多品牌、全球化”的发展战略不动摇,以品牌+零售的独特商业模式持续探索全球化进程,向“世界领先的体育用品集团”稳步迈进,做世界的安踏。

回到国内市场,在利好的市场前景与发展环境之下,中国品牌在全球市场领先的步伐已经越来越明显,作为领导者与探索者,安踏集团加速进入世界主场的脚步,也能激励更多国产品牌在学习中加速前行,跑出下一个能与耐克、阿迪达斯分庭抗礼的“安踏”。

*本文图片均来源于网络