在全球经济跌宕起伏以及利率不断变动的大环境当中,保险领域也迎来了全新的变化态势。内地保险市场的降息与香港保险市场的加息形成了鲜明的对照,给投资者带来了全新的理财机遇与挑战。

内地降息的现状

近期,内地保险市场经历了一轮新的降息浪潮。众多保险企业纷纷降低了自家产品的预定利率。例如,一些保险公司计划在 6 月末停止销售预定利率为 3%的增额终身寿险,接着推出预定利率为 2.75%的新的产品。这一调整的主要驱动因素在于降低保险公司负债端的成本,缓解行业所面临的利差损风险。

利差损风险源于保险产品的设计与市场利率变动的不相匹配。在高利率时期,保险公司推出的具有高预定利率的产品,随着市场利率的持续走低,其投资收益率无法达到承诺的保险回报,从而引发潜在的重大亏损。这一风险在内地保险市场表现得尤为突出,原因是保险公司需要去填补高利率时代遗留下来的空缺。

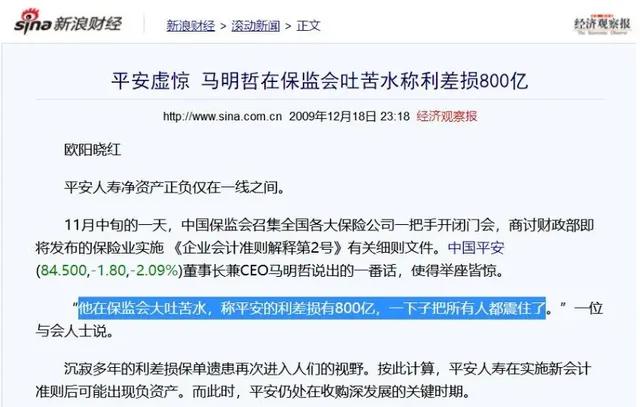

中国保险史上数额最为庞大的烂账——800 亿利差损

在一次银保监会的会议中,平安集团的首席执行官马明哲透露,公司的利差损失竟然高达 800 亿元。这一事件被视为中国保险历史上最大的一笔烂账,在《迷失的盛宴-中国保险史 1978-2014》一书的第 4 章“利差损毒丸”里有着详细的记载。

香港保险的加息状况

与内地保险市场形成显著对比的是,香港的保险市场呈现出加息的趋势。凭借美元以及海外市场资产的良好表现,香港的部分保险公司仍在提高预期收益。香港保险的保证预缴利率通常处于 4.3%—6%的区间,为投资者提供了相对较高的收益预期。为何香港的保险市场依旧展现出强劲的增长态势呢?海外市场资产表现出色香港作为国际性的金融中心,保险公司能够对全球市场进行投资,得益于美元资产以及其他海外市场的良好态势,保险公司有能力给出更高的预期回报。市场竞争愈发激烈为了在激烈的市场竞争中脱颖而出,香港的保险公司通过提高产品利率来吸引客户,增强产品的吸引力。投资渠道多元化香港的保险公司具备更为多样的投资渠道,包括股票、债券、房地产、私募股权等,这为实现较高收益提供了可能。监管环境成熟香港的金融监管环境相对成熟且稳定,保险公司在遵循严格监管的同时,能够灵活调整产品策略以适应市场的变化。

香港保险优势的剖析

01 多元货币

当下,香港各大保险公司的王牌储蓄险,保单包含多达 9 种国际主流货币。可依据个人的需求自由转换保单的货币,满足海外养老、移民、留学等多种需求。合理配置美元及其他外汇资产能够有效对冲单一货币的风险,更好地实现财产的保值与增值,降低通货膨胀带来的风险。

02 复利增值

香港保险的预期 IRR 高达 7%+,能够在保本的基础上实现稳健的增值。

03 锁定分红

香港特地设置了「红利锁定选项」,能够让人安心地锁定保单收益,为终期红利提供保障。从保单指定的周年日起,能够把部分非保证终期红利锁定在红利锁定户口中;也能够在不削减保单基本金额的情况下,随时从红利及分红锁定户口中提取现金,以满足不同人生阶段的理财需求,充分享受其灵活性。

04 保单拆分

在保单生效达到指定年限之后,保单持有人能够选择把保单拆分成 N 份。无论是想要为更多的亲人提供保障,还是想要将部分财富转换为另一种保单货币,或者是想要将保单分拆成两份,实现专款专用,都需要运用“保单拆分”。

05 资产隔离

(1)通过不同的司法管辖区域,实现一定的保全效果。(2)信息具有良好的保密性,信息公开的可能性极大降低。(3)有效地将保险资产合理地隔离开,为灵活运用资金创造便利。

06 无限次更改受保人

「更改受保人选项」:能够不限次数地将受保人更换为自己的其他挚爱家人,保单价值能够在不受影响的状况下交付给后代,在安排财富传承方面有显著的效果。「第二受保人选项」:能够在原有受保人在世时,指定一位挚爱家人作为第二受保人。能够在原有受保人在世时不限次数地指定、转换或移除第二受保人。倘若原有受保人不幸去世,第二受保人可能会成为新的受保人,保单将继续有效且保单价值不会受到影响。此项功能能够降低因原受保人死亡导致财富累积中断的风险,还能够让财富在其手中继续增值,更好地达成财富传承。

07 避免挥霍

除了一次性的支付赔偿方式外,还能够在受保人在世时,自行决定身故赔偿的支付方式,例如按月/季/年分期支付、结合两种方式支付等,让受益人以不同的方式领取身故赔偿及意外身故赔偿,为个人遗产规划及挚爱之人的未来提供了高度的灵活性。

在“内地降息、香港加息”的大形势之下,投资者需要重新审视并调整自身的理财策略,谨慎评估两地市场的特点与风险,合理规划资产配置。在把握香港市场的加息机遇的同时,关注内地市场的稳定性,寻求风险与收益的平衡。