重点是外销

海尔智家上市30年整体收入复合增长率21%。从收入到利润,现金流稳定增长,没有大起大落。主要得益于整个公司管理和前瞻性的布局,从海外、高端,包括整体能力的建设。

海尔智家24Q1收入689.8亿(+6.0%),归母净利润47.7亿(+20.2%),扣非46.4亿(+25.4%)。Q1利润总体超预期,核心来自于内销盈利。根据公司新一期A+H员工持股计划,考核目标24/25年扣非归母净利润较2023年CAGR不低于15%,ROE不低于16.8%,两项指标考核权重为1:1。

24年看点为卡萨帝及外销修复。重点是外销。我们认为在欧洲开始降息、美国预期降息的背景下,外销修复指日可待。

近期调研交流纪要

关于海外市场

1、现在出口欧美的趋势?

答:海外的判断Q2的情况应该比Q1要好一些。宏观层面,欧元区降息已经开始了。行业层面,这两年欧美的家电需求走弱,但竞争也趋缓。公司层面,Q2新产品上市的力度还是比较大,高端的占比,新品占比要比Q1好。

Q2新产品占比提高对于毛利,对于终端的销售拉动都会积极影响。去年比较弱的区域,今年也在推进产品结构调整;随着产品上市,增长比去年也是改变很大。同时,公司海外组织变革推进,中台效率提升,从采购到供应链都会实现效率提升。全球采购平台、供应链的建设,对生产节拍、制造费用、市场效率都会有提升的作用。整体来讲,海外的趋势目前判断Q2环比Q1是在改善。

2、欧洲现在的实际需求和公司在欧洲当地的销售情况怎么样?

答:需求应该是触底,因为欧元区域的降息,整体需求我们判断不能再差了。前期跟业务聊欧洲还能保持一定的增长,Q1是+8个点。

从欧洲来讲今年核心Candy品牌升级,把产品竞争力做出来。其次是把组织架构调整、运营机制调整做好,让组织能有更快的反应,更高的效率。

从目标来讲,希望能保持一个好于行业的增长。

今年海外整体上和国内比较类似,高端和低端相对表现要好一些。

3、目前美国市场的竞争态势和未来发展战略?

答:Q2来看竞争还是比较激烈。美国市场,从2016年收购,2022年成为当地第一。去年包括今年Q1,在持续扩大我们的领先优势。

现在来讲我们未来发展的几个抓手:

一个通过全球化研发能力把份额的优先优势进一步扩大,要把高端的占比逐步提升,再去改善整个盈利能力。

第二,高端和研发是我们核心竞争力,同时不断强化整体供应链的能力。2021年底投资5亿美金强化洗碗机产品生产线,23年完成法式冰箱的生产线。

第三,不断强化找新的方向和产业和现有产业进行协同。不断发现有大量机会和新的增长点,包括管道机,热水器,小家电这些行业。

美国市场总体来讲,大目标也比较明确,去年差不多110亿美金,未来5年左右希望能够再增加到150亿美金的收入水平。盈利能力,惠而浦好的时候有12-13个点,公司希望能做到10个点以上,这是公司整体未来的长期规划。因为企业的发展肯定永远不是线性的,是有曲曲折折的,我们经历了好多这种波动周期。只要坚持自己的策略不变,把竞争力做好,未来肯定空间会越来越大。短期内的行业需求,竞争从去年到今年上半年还是比较激烈的,但从份额端看,公司收入端相对还是比较稳定的,份额在提升、收入保持稳定。

4、如果看待米国加征关税的影响和应对措施?

答:以前公司大冰箱是在国内生产,后来关税到25%,空调的关税到20%,产能上我们会从供应链的布局上重新考量。如冰箱一些型号的产量从中国转移到了美国;空调是把泰国作为一个非常重要的海外生产基地去进行推进。现在公司本身在全球核心区域都有比较强的产能布局,这两年我们资本开支也比较大,不断加强国内和海外投资。相比国内同行,公司本地化的满足能力还是要充分一些。

5、美国市场未来的增量空间?

答:分几块。一是本身的份额高,但是没有拉开差距。

这两年为什么我们的增长能够逆势而上,超越对手,背后首先是公司的竞争力、能力的提升。

比如2017年我们收了GA,当时滚筒产品,滚筒洗衣机只有一个型号,份额也就5%左右,一年就卖十万台,单价是799美元。2019年上市了大滚筒产品,2021年卖了接近50万台,售价是1149,去年又上了洗干一体产品,卖2899,去年超过十万台。这些年就是通过投入和变革,竞争力比以前上了一个层次。同时从企业来讲,我们竞争力领先,还在持续投资,就要把整个的竞争力的复利效应要更充分的挖掘出来。相信我们跟同行的差距肯定是进一步扩大的,如果公司的竞争力能够去扩大领先优势,份额那肯定就是增长。冰箱洗衣机,2015、16年在国内有20到25个点,但现在超过40,靠什么?背后的卡萨帝的这种能力,本身公司的全品牌能力,包括一路推进的数字化的市场端的能力,是各种能力加总的结果。从25干到40,以前都不敢想象。空间还是会有的,只要能够去不断的把竞争优势扩大出来。

第二要不断的去找新的增长点。像热水器、中央空调,以前这块做的东西比较少。像热水器未来增长,热水器去年我们130个亿的收入,海外才十来个亿,热水器要直接跑海外,产品也不差,那肯定要把这个空间跟美国结合起来,去挖出来,像A.O.史密斯一年美国热水器的收入四十亿美金,我们好好干,肯定也会找一部分市场出来。包括中央空调,以前美国没做,现在就开始做了,像我们整个空调也要跟他一块去通力合作,把这个要做出来,空间还是有很多。

只要我们能够去咬住目标,然后持续研发,把渠道经济做好。新的品类增长,需要时间,投入周期可能比较长,但是只要一步一步往前走,肯定能看到一些效果。

6、今年澳洲的市场情况怎么样?

答;澳洲今年情况来看是在恢复的,去年比较差,竞争比较激烈,去年澳洲不增长。今年产品结构做了调整,Q1澳洲增长+8个点。

7、公司现在的海内外产能占比水平?

答:公司现在整体海外产能三千多万台,国内一亿多台,占比还是比较高的。海外美国、南亚当地的产能占比在七成以上,欧洲一半多是国内产的。

8、海外现在库存周转的情况怎么样呢?

答:整体从去年来看,国内库存还是海外库存都在改善、优化。

9、海外市场的主要竞争对标品牌?

答:分国家不太一样。在欧洲海尔品牌基本上跟三星、LG在一个Lever上竞争,海尔品牌的整个价格指数是行业的1.2-1.3。美国市场主要对标惠尔浦、GA品牌,总体来看两个都是主流品牌,GA可能相对比惠而浦要稍微好一点点。

关于国内市场

1、今年国内空调增速和中长期市占率的目标展望?

答:24年空调行业整体预测,全年收入可能会降三个多点。因为去年基数比较高,我们空调23年六月是增长了接近40%,七月是20%多,八月份下来了,Q4相对比较平稳。我们的中长期目标,还是希望空调未来在国内能做到三分天下的行业地位。去年我们空调的收入国内是260亿,未来如果是三分天下,那空调未来五年左右至少国内要做500亿,海外去年做了不到100个亿。家用未来远期目标是700亿。

空调这两年新的团队上来,整体竞争力在往上走,包括从研发人员的结构、数量,包括整个产品平台化,模块化,我们都做了大量的工作。

从今年盈利端来看,虽然需求一般,竞争激烈,铜价上涨,但从成本到SQ效率到运营效率的改善上看,空调的整个营利能力上还是有信心往上走的。

空调这两年我们做一些工作在运营端,核心在于产品,经过三年的储备,包括变革,25年的产品阵容、产品竞争力会比今年好非常多。25年新产品占比提升对整个空调终端的零售,包括毛利都会有比较大的带动。

关于高端品牌卡萨帝

1、当下卡萨帝的增长策略?

答:海尔关注的是公司的长期竞争力,包括行业的引领性。今年希望在目前这个情况下能保持高端调性的增长,稳定价格体系。今年卡萨帝的重点策略:一是核心引领能力的打造,成套产品的应对能力。今年会比去年更加丰富,冰洗的单品今年也会更加强化。今年洗衣机干洗一体12公斤的产品也会上。同时再推进触点的变革,包括视频线上内容强化。在目前情况下,渠道能稳住阵脚,把整个的高端的调性控住,等经济回暖,消费者信心恢复,能够去快速把市场份额抓住。我们不会去通过降价,通过牺牲品牌把品牌纬度降下来的方式去实现增长,这个是绝对不允许的。

2、消费降级的趋势下,高端品牌卡萨帝如何应对?

答:卡萨帝核心还是产品,就是有别人没有的东西,这是最重要的。降价是在同质化情况下会降价。所以一方面今年像冰洗产品的引领性是要强化的。第二就是套系化,套系化做好是不容易的。

然后,有好的产品怎么去给终端做转化。以前卡萨帝在这块做的相对比较弱,今年视频号优秀内容的输出,包括各个小V结合当地的IP去做卡萨帝,把整个卡萨帝的IP跟当地消费者的日常生活习惯结合起来,更好的去做转化。这是我们今年在做的一些变革。

3、卡萨帝和海尔的定价平均差多少?

答:差挺多的。卡萨帝像冰箱的均价大概一万多块钱,海尔也就三四千块钱。出厂价格就差了好几倍。出厂价格像冰箱两千五六,卡萨帝近六千,差一倍多。

关于运营成本

1、今年开始空调压缩机实现自供对成本端的贡献?

答:空调压缩机今年四月份投产,产能规划是300万台,今年能做到240万台左右。目前跟产业沟通来看,整体的情况还是不错的。一是压缩机的产能工厂就在郑州空调工厂的旁边,物流的配送非常短。二是这两年空调推进平台化SPU的数量也很少,所以从压缩机的SPU的数量也是非常经典,测试配件,包括优惠费用也比较低,物流费用也很低,目前来看整个空压机采购成本能降低超过两个点。

2、二季度我们的运费和税这一块有什么变化吗?

答:运费Q2还是降的,Q3可能会略微些影响,但不是特别大。因为我们海运费九成是长约,这块相对要好一些。

3、原材料的价格波对公司整体毛利率的影响?

答:原材料,钢板是最大的一个品类,其次是塑料石油相关的品类。铜一年可能有三四十亿的规模,占比相对要较低。还有发泡料、铝等等。今年钢板价格基本上持平,一直在低位,现在涨的主要是铜,装在空调上。化工料价格涨了10%左右,不是特别大。总的来看,原材料价格波动对空调的影响比冰洗要大一些。

海尔智家VS美的集团财务数据走势对比

1、公司业绩

营业收入:美的集团>海尔智家

营收增速:美的集团>海尔智家

扣非净利润:美的集团>海尔智家

扣非增速:海尔智家>美的集团

2、盈利水平

净资产收益率:美的集团>海尔智家

毛利率:海尔智家>美的集团

净利率:美的集团>海尔智家

3、偿债情况

资产负债率:美的集团>海尔智家

4、有息负债比率

有息负债率:美的集团>海尔智家

5、运营能力

总资产周转率:海尔智家>美的集团

应收账款周转天数:美的集团>海尔智家

存货周转天数:海尔智家>美的集团

6、费用率情况

销售费用率:海尔智家>美的集团

管理费用率:海尔智家>美的集团

财务费用率:海尔智家>美的集团

研发费用率:海尔智家>美的集团

7、现金流走势

经营性现金流/净利润:两家公司的经营性现金流都不错,远高于净利润,美的集团的现金流更好,更稳定一些。

8、股息率:美的集团>海尔智家

9、估值

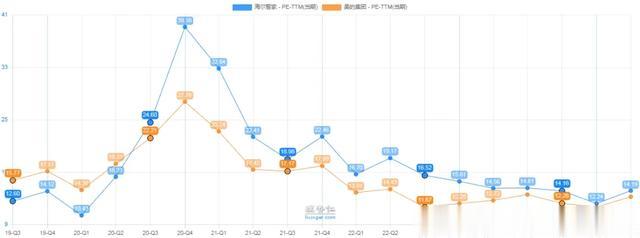

PE-TTM:海尔智家>美的集团

10、小结:

(1)营业收入和扣非净利润总额美的集团高于海尔智家,营业收入增速美的集团更高,扣非净利润增速海尔智家高于美的集团。

(2)盈利水平上,净资产收益率和净利率美的集团更高,海尔智家的毛利率比美的集团高。

(3)负债率上,美的集团的资产负债率和有息负债比率都要比海尔智家高。

(4)运营能力上,总资产周转率海尔智家更高,应收账款周转天数海尔智家低一些,存货周转天数美的集团更低一些。

(5)费用率上,美的集团的管理费用率、销售费用率、财务用率和研发费用率都要比海尔智家低。

(6)经营性现金流美的集团更稳定更高一些。

(7)股息率美的集团更高。

(8)估值上海尔智家比美的集团稍高一些。

特别提醒:本文为投资逻辑分享,不构成投资建议。

巴菲特读书会价值投资理念、知识经验学习与交流平台,投资风险教育平台。

发现价值,践行价值。书会长期开展独立投研活动,定期发布原创研究报告,组织线下分享活动。

“行稳致远”,秉持“专业、谨慎、诚信”的精神,努力与会员和客户共同实现长期价值稳步成长。