物业公司的增值税纳税义务发生时间、税目、税率梳理

严颖

物业公司兼营物业管理服务、租赁服务、水电转售服务、维修服务、绿化服务等多种服务,不同的服务纳税义务发生时间、税目、税率各不相同。这也是物业税收管理的难点所在,本文将分税目逐一进行分析。

一、物业管理服务

物业管理服务的税目属于商务辅助服务——企业管理服务——物业管理服务,税率6%,征收率3%。

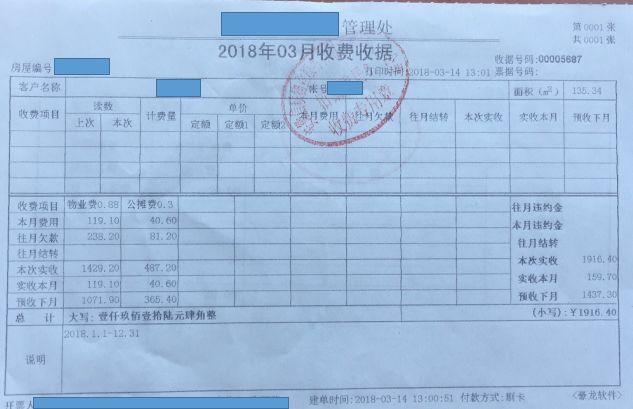

物业公司收取物业费往往是提前一次性收取,举个例子,某小区的物业管理处2018年3月14日收取2018年1月-12月的物业费,它的纳税义务发生时间是2018年3月一次性确认,还是分期确认?

《营业税改征增值税试点实施办法》(财税〔2016〕36号附件1)第四十五条(以下简称第四十五条)第一项规定:“纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。”

根据上述规定,收讫销售款项,是指提供物业服务过程中或者完成后收到款项,物业公司2018年3月14日收到销售款项,发生在物业服务过程中,符合“收讫销售款项”的条件。销售的是2018年1-12月的物业服务 ,服务期间是一年,不能简单地按申报期间去进行分摊,目前总局增值税政策中明确可以分摊的,只有其他个人一次性收取的房租收入。而且一次性收取物业费,物业公司也具备了实际的纳税能力!因此文件规定纳税义务发生时间是“发生应税行为并收讫销售款项的当天”,只能是2018年3月14日,同时在确认纳税义务发生时间时还应当注意:

1.除租赁服务外,在发生应税行为之前收到的预收款不发生增值税纳税义务,但预收的物业费先开具发票的,开具发票的当天为增值税纳税义务时间;未开具发票的,在未提供物业服务应税行为之前收到的款项不属于收讫销售款项,不能按照该时间确认纳税义务发生。如2017年12月收到2018年全年的物业费,2017年12月不能确认纳税义务发生,但收款时同时开具了发票,要确认纳税义务发生。

2.如果合同约定了2018年3月收取2018年1月-12月的物业费,但因业主拖欠一直未缴纳,仍应在书面合同确定的付款日期2018年3月确认。

3.如果未收到物业费,合同也未约定付款日期,应在物业服务完成的当天2018年12月末确认。比如某物业公司,业主拖欠物业费不交,物业公司管理不是很规范,未与业主签订物业合同,应在服务完成的当天一个服务年度结束时确认收入的实现。

案例:摘自来源中国税务报

2023年12月,A物业公司收取张某缴纳的2024年当年所属的物业费2600元。在会计处理上,将张某缴纳的物业费计入2023年12月的主营业务收入。2024年2月,A物业公司收取李某缴纳的2023年当年所属的物业费2800元,在会计处理上,将李某缴纳的物业费计入2024年2月的主营业务收入。

◎政策分析◎

企业所得税方面,根据企业所得税法实施条例第九条规定,企业应纳税所得额的计算,以权责发生制为原则,属于当期的收入和费用,不论款项是否收付,均作为当期的收入和费用。因此,A物业公司应按照权责发生制确认收入,将张某缴纳的物业费2600元计入2024年营业收入,并计入2024年会计利润总额和应纳税所得额;将李某缴纳的物业费2800元计入2023年营业收入,并计入2023年的会计利润总额和应纳税所得额。

增值税方面,根据《营业税改征增值税试点实施办法》(财税〔2016〕36号附件1)第四十五条规定,增值税纳税义务发生时间为:纳税人发生应税行为,并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。收讫销售款项,是指纳税人销售服务、无形资产、不动产过程中或者完成后收到款项。取得索取销售款项凭据的当天,是指书面合同确定的付款日期;未签订书面合同或者书面合同未确定付款日期的,为服务、无形资产转让完成的当天或者不动产权属变更的当天。

本案例中,A物业公司如果与李某、张某签署了物业合同或者协议,则应于物业合同约定的付款时间确认增值税纳税义务。假设合同约定每年物业费付款时间为1月,那么A物业公司收取张某缴纳的物业费2600元,应于2024年1月确认增值税纳税义务;即便未收到李某应当缴纳的物业费2800元,也应于2023年1月确认增值税纳税义务。

二、租赁不动产服务

物业公司提供的租赁服务主要有将小区的墙面、电梯等作为广告位出租以及提供车位、房屋租赁,该项服务税率9%,征收率5%。

一般纳税人出租2016年4月30日前取得的不动产,可以选择简易计税方法,按照5%的征收率计算缴纳增值税。

如果是预收租金的,纳税义务发生时间根据四十五条第二项规定,提供租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天,其他收款方式根据四十五条第一款规定确认收入。

三、水电代收代付服务、水电转售

物业公司代收水费、电费、煤(暖)气费、维修基金、房租,在收到款项时向消费者开具收据,并全额转付给水、电等实际提供方的,不作为物业公司的增值税销售额,不缴纳增值税。注意代收代付行为,不得开具增值税发票,同时,其收到的增值税发票也不得抵扣进项税额或作为费用列支,否则,将视为增值税的转售行为。

物业公司向提供方或消费者收取的手续费收入,按照经纪代理服务缴纳增值税。

水转售服务:

根据《国家税务总局关于物业管理服务中收取的自来水水费增值税问题的公告》(国家税务总局公告2016年第54号)的规定,提供物业管理服务的纳税人,向服务接受方收取的自来水水费,以扣除其对外支付的自来水水费后的余额为销售额,按照简易计税方法依3%的征收率计算缴纳增值税。

水、电等转售服务、收取的门禁卡工本费,按照销售货物缴纳增值税,纳税义务发生时间根据《中华人民共和国增值税暂行条例》第十九条,《中华人民共和国增值税暂行条例实施细则》第三十八条第一项规定,采取直接收款方式销售货物,不论货物是否发出,均为收到销售款或者取得索取销售款凭据的当天。

四、建筑服务和修理修配劳务

(一)建筑服务,是指各类建筑物、构筑物及其附属设施的建造、修缮、装饰,线路、管道、设备、设施等的安装以及其他工程作业的业务活动。根据《财政部、国家税务总局关于明确金融、房地产开发、教育辅助服务等增值税政策的通知》(财税〔2016〕140号)第十五条规定,物业公司为业主提供的装修服务,按照“建筑服务”缴纳增值税,税率为9%。纳税义务发生时间根据四十五条第一款规定确认。

(二)修理修配劳务,是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务。物业公司提供修理修配服务,税务为13%,纳税义务发生时间根据《中华人民共和国增值税暂行条例实施细则》第三十八条第六项规定,销售应税劳务,为提供劳务同时收讫销售款或者取得索取销售款的凭据的当天。

五、绿化服务

(一)物业公司提供园林绿化、园林设计、苗木、施工等服务属于建筑服务——其他建筑服务,税率为9%,纳税义务发生时间根据四十五条第一款规定确认。

(二)物业公司提供植物养护服务(指对种植后的植物浇水、施肥、补种、修剪等工作)属于:生活服务——其他生活服务。根据国家税务总局公告2017年第11号第五条规定,纳税人提供植物养护服务,按照“其他生活服务”缴纳增值税,税率为6%,纳税义务发生时间根据四十五条第一款规定确认。

来源:小颖言税。本文内容仅供一般参考用,均不视为正式的审计、会计、税务或其他建议,我们不能保证这些资料在日后仍然准确。任何人士不应在没有详细考虑相关的情况及获取适当的专业意见下依据所载内容行事。本号所转载的文章,仅供学术交流之用。文章或资料的原文版权归原作者或原版权人所有,我们尊重版权保护。如有问题请联系我们,谢谢!