文 | 荆玉

编辑 | 杨旭然

出品 | 巨潮商业评论(ID:tide-biz)

有人还在半推半就中别扭着观望,有人已经开始默默品尝新渠道的甜头了。

随着上市公司三季报渐次出炉,一个新趋势悄然显现:越来越多的食品上市企业在财报中明确表达将加大力度拓展特价拼购、社区电商、同城即时零售等新渠道。

新渠道的重要性在于当前严峻的消费形式下对业绩的直接拉动。

典型如零食巨头,三只松鼠(SZ:300783)第三季度实现净利润9043万元,同比增长超18%。这一季度进而提出“全渠道经营、全品类覆盖”的策略,除积极布局直播电商,还直言已经入驻了多个社区团购平台。良品铺子(SH:603719)第三季度实现净利润1.23亿元,同比增速超20%,其在财报中称,上半年迅速布局了社交电商、社区团购等新渠道。

两家头部公司通过一定程度的渠道变革,实现了净利润的同比增长。这种新渠道对销量的拉动力量,也正在影响更多的企业。与之形成对比的是“后知后觉”的盐津铺子。

盐津铺子(SZ:002847)此前主要背靠商超等传统渠道,现阶段业绩也跟随传统商超进入下滑通道——上半年,盐津铺子净利润同比下滑62.59%。半年报中,“后知后觉”的盐津铺子终于“觉醒”,明确表示,要在“后疫情时代主动进行业务转型调整,积极应对社区团购等带来的渠道变革。”第三季度,更是强调重视社区团购等新零售渠道的布局。

盐津铺子股价表现(2021年1月至今)

如同电商崛起初期的场景重新上演。在食品赛道中,像盐津铺子一样,越来越多的企业已经“觉醒”,正面应对新的渠道变革,从被动分流到主动选择新渠道。

如果说此前他们仍在传统线下渠道与新零售渠道之间苦苦纠结,那么此次财报季,企业们则表现出一种旗帜鲜明的转向。而这种态度转变的背后,毫无疑问是新渠道带来的足具吸引力的商业潜力。

01不进则退的新渠道企业们如果不布局这些新零售渠道,则意味着竞争者的进步,自我的退步。

国家统计局数据显示,2020年国内社会消费品零售总额为391981亿元,同比上年下降3.9%;而国内的网上零售额达117601亿元,同比上年增长10.9%。

消费趋势刺激着供给侧的改革,而线上零售的新渠道正在成为这一趋势的承接者。2020年以来,特价拼购、社区团购、同城零售等新渠道快速崛起,体量逐渐扩大,成为整个食品行业甚至实体零售不得不重视的新生力量。

对于上市食品企业来说,虽然销量大部分仍依赖于传统的经销商渠道,但特价拼购、社区团购、同城零售等新渠道已经难以容忽视。一些态度暧昧的头部企业们,甚至被投资者们直接拷问,公司在社区团购上有何进展。

在这些后来者当中,以社区团购、特价拼购、直播电商等近两年新崛起的细分赛道增长最为迅猛。

以社区团购渠道为例,此前阿里巴巴公布的2022财年第一季度财报显示,今年4月-6月,阿里社区电商GMV环比增速约200%,相比传统零售上市企业日渐明显的增长停滞状态,这一新渠道的影响力不容小觑。

对于食品企业而言,如果不布局这些新渠道,就意味着将机会拱手相让给行业对手,将不得不面临市场份额的流失。盐津铺子就是一个典型案例。

作为休闲食品赛道崛起的新星,盐津铺子过去连续2年利润增长超80%,表现出了难得的成长性。但其主要深耕线下也埋下隐患,随着商超渠道逐渐式微,在这一渠道上大力投入的盐津铺子业绩受到不小的影响,今年二季度甚至出现了单季亏损。

盐津铺子们依赖的传统的商超、经销商渠道,本身是一种市场壁垒。经销商的层层加价、商超的进场费、门店费的重重收费,实际上将很多地方性品牌、小品牌阻隔在外,使其难以突破地域限制,进行全国布局。

但新的渠道如特价拼购、社区团购则为这些新品牌、区域品牌提供了机会,使其能够弯道超车、有快速触达增量消费者的机会,因而即使不对原本的渠道分流,也会让行业龙头企业的地位变得岌岌可危。

例如,跟随兴盛优选的崛起,千味小厨、土姥姥新疆牛奶、云南山七牙膏等名不见经传的企业都得以快速发展,从行业龙头中“分食”了部分市场份额。

毫无疑问,“市场在哪里,产品就应该在哪里”对任何商业产品都适用,在增量难寻的如今,更加全面、均衡的渠道布局将是食品上市企业的标配,做好线上线下的渠道协同势在必行。

02去中介时代崛起的新渠道们都拥有一个共同的特点,那就是尽可能地减少了中间的环节。

虽然不同的零售业态都致力于满足消费者对“多快好省”的多样化追求,彼此之间各有特色,哪一种都很难被完全取代,但是“去中介化”已然是互联网时代的大趋势。

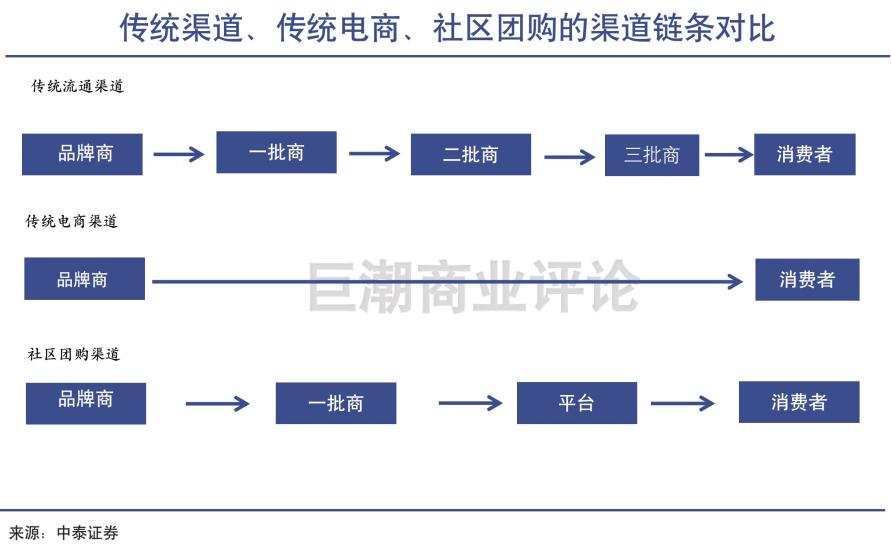

直播电商,直播间成为厂家的销售间;社区团购,平台打通供需两端。新渠道们在最大程度地减少中间环节,试图用去中介化达到降本增效,以此在消费者端形成价格优势。

这显然与原本的零售层层中介的流通链路相悖。传统的经销商渠道,一条渠道上的价值链往往包含了经销商、分销商、批发商、最后才是终端,中间不断加价,最终的成本全部转嫁给消费者。相比之下,新渠道的中间环节、渠道加价大幅度下降,自然在终端取得价格优势。

中泰证券指出,传统流通渠道,通过厂家-一批商-二批商-终端零售商层层加价后,相对出厂价的加价率在45%-50%。而社区团购的渠道链条为厂家-供应商-平台-消费者,通过缩短供应链,提升效率,降低了25%-30%的渠道加价。

由此可见,新渠道的崛起是消费者用脚投票的自然结果。

在更大层面上,传统的经销商们既不接触消费者,也不生产商品,本质上更像是商品零售流通环节内的寄生者,其贡献就是在商品流通环节中分一杯羹。随着“去中介化”新渠道的崛起,传统的经销商们的价值体现将越来越小,其转型会成为必然。

而对于上述食品企业来说,通过直播电商、社区团购、特价拼购等新电商渠道拓展更具价值的增量市场,可以获得更加精准的客户需求,为长远的产品品类、市场布局奠定基础。

可口可乐(中国)社区团购负责人朱茜就曾对外表示,对于饮料品牌而言,社区团购是一个非常有利的推潜力单品或者新品的平台。

在社区团购平台下,品牌在推出新品时并不需要像传统线下渠道一样大规模铺货、投入巨量市场推广费用,只需要根据市场反响测试反应,快速变化、迭代,试错成本较低。

03增量,在下沉市场特价拼购、社区团购与价格敏感的下沉市场天然契合。

近年来,传统电商增长红利见顶的趋势愈加明显,下沉市场于是成为电商行业新的驱动力。

尼尔森的《2019零售市场趋势解读》数据显示,我国三四线以下城市人口规模高达9.53亿,远超一二线城市的4.27亿人口规模,但网购普及率、移动端普及率较一二线城市仍有差距,同时下沉用户网购热情越来越高,四线城市消费金额支出高达21%以上。

这也不难理解,为什么下沉市场会成为互联网企业近两年的战略焦点。

典型如拼多多,其成功崛起就来自于对于下沉市场的关注和开发。数据显示,截至2020年底,拼多多年活跃买家数达7.884亿,成为中国用户规模最大的电商平台。拼多多打开了特价拼购的大门,至今这个赛道仍在快速扩张中。

公开数据显示,定位于下沉市场的淘宝特价版在近半年销售规模翻了5倍,年活跃用户超过1.9亿;京东旗下的社区团购应用京喜拼拼,第二季销量和GMV比第一季增长了接近4倍。

对于食品企业来说,五环外人群与四五六线城市的下沉市场同样是不可忽视的市场空间,而特价拼购、社区团购等正是其占领下沉市场的重要渠道。

如“中国粮食第一股”金健米业就早早地抓住新零售渠道崛起的有利时机,与兴盛优选、美团优选等13家线上平台达成战略合作,快速渗透到下沉市场当中。

公开数据显示,2020年仅在兴盛优选一家平台,金健米业销售额突破5亿元,接近其销售额的10%,成为重要的增长点。

除了上述提及的三只松鼠,其在上半年就与美团优选签署了战略合作协议。还有更多的企业正寻求通过社区团购抢占下沉市场,在既定的行业格局中伺机而动超越前者。

头豹研究院发布的《2020年中国下沉市场深度研究》显示,2020年电商下沉市场用户将增长至5.69亿人,至少2.02亿人次的增量有待挖掘和拓展。可以预见的是,在社区电商对下沉市场肉眼可见的覆盖能力之下,一定会成为各个品牌商争抢的渠道对象。

04写在最后“时代抛弃你时,连一声再见都不会说。”

当下的零售市场,正是传统渠道增长趋缓、日渐式微,新渠道快速崛起、开疆辟土的交汇时刻。而目前的城乡结构和居民消费水平决定了零售流通渠道必然会朝着“下沉”与“去中介”不断深入。

在这种中国消费市场的大趋势下,还在“抱残守缺”的传统食品企业们,该学学三只松鼠、良品铺子,是时候“觉醒”了。