观点:

短期内,铁矿石价格不具负反馈风险。铁矿石港口库存终点的预期恒定未改,基本面难以形成额外的拖拽之势。春节前冬储需求的刚性致使原料强于成材的逻辑于春节前始终生效。历经过去 2 - 3 周的减产之后,钢材自身的基本面已实现边际性改善,产业链负反馈的条件缺失。12 月经济工作会议前夕仍存政策赋予的博弈空间,人民币贬值为内盘连铁的相对估值给予支持。

逻辑:

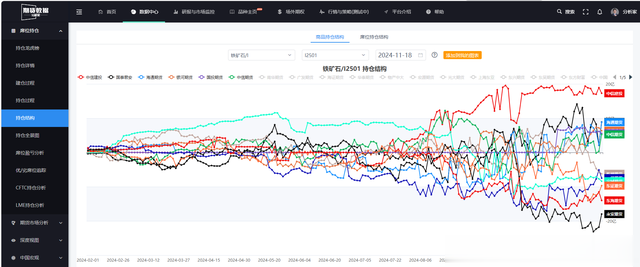

供给端:四大矿山发运量平稳,预计进口矿到港量于 11 月中下旬至 12 月份环比略有小幅滑落。需求端:铁水产量增量有限,空间狭窄,约为 2 - 3 万吨,然而钢厂采购节奏提速,库存天数提升,现货价格的支撑得以夯实。现支撑:本周跌价进程中,铁矿基差显著扩大,展现出相较成材更为强劲的价格韧性。估值支持:人民币贬值为内盘连铁价格提供相对估值的支撑。基本面分析:港存终点的预期不变,约在 1.5 亿吨左右,铁矿基本面所提供的方向驱动依旧乏力。政策博弈:12 月经济工作会议前夕,政策提供向上的风险。

操作建议:

在 730 - 750 元/吨的震荡区间下沿,前期于上沿 800 附近若有介入空单,可选择先行撤离,静候再次介入空单的契机。生产企业于 730 - 750 区间内适度采购,锁定生产利润。

关注点:

巴西降水或许造成发运受阻。12 月政策超预期。期货有风险,入市需谨慎。以上内容不作为投资决策的依据,用户应自主做出期货交易决策,独立承担期货交易后果。投资有风险,入市需谨慎。