万达成功“上岸”了吗?

01

王健林再次“获救”

煎熬数月,王健林心里悬着的石头终于可以落地了。

3月30日,太盟投资集团、中信资本、Ares Management旗下基金(Ares)、阿布扎比投资局(ADIA)旗下全资子公司和穆巴达拉投资公司在大连签署投资协议。

五家机构联合向大连新达盟商业管理有限公司投资约600亿元,合计持股60%,大连万达商管持股40%。

救急的财团,除了老朋友太盟投资、中信资本、Ares Management,新进两家中东“土豪”资本:阿布扎比投资局、穆巴达拉投资公司。

600亿的注资,这是过往五年来中国单笔最大规模的私募融资。

王健林这人是真厉害,混迹江湖这么多年,每一次危难当头,总能在关键时刻迎来转机。

去年4月以来,万达系债券全面下跌,年初发行的两只美元债券,创下发行以来的低点。

债市走低,清晰表达出一个信号:大家对万达的经营前景并不看好。

到了11月,穆迪将万达商管的评级下调至Caa2,并维持负面展望。

之前,另一评级机构惠誉也下调了万达商管的评级。

评级持续下降,让背负着大量美元债务的万达陷入一个负循环,评级下调导致融资困难,融资困难又进一步导致评级下调。

这让万达几乎到了悬崖边,岌岌可危。

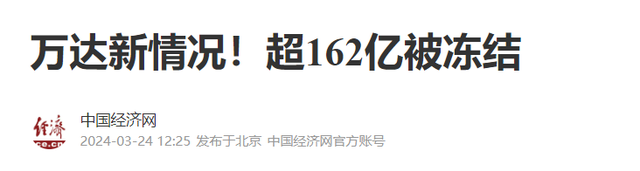

前几天还看到新闻,说万达有162亿股权被冻结。

民生银行借钱给了万达,应该是到期没有归还,所以民生银行把万达持有的子公司股权被冻结了,这个子公司的注册资本是162亿。

案件在4月份才开庭,结果几天的时间就让王健林找到“救兵”,瞬间又给局面盘活了。

不得不说老王是真的稳。

02

万达到底出什么事了?

万达这次危机的核心原因还是港股上市不顺,大量对赌协议面临偿还。

有些读者搞不懂对赌协议是什么意思,先简单说明一下。

比方我要跟你签个对赌协议:借你100万,期限两年。但是这两年之内,你做生意的利润必须超过于200万元。如果达到了,100万白送,我认栽。

但如达不到,你赔我200万。敢借钱给你,赌的就是肯定亏本。你有本事,就白拿100万;没本事,你倾家荡产。

诱惑大不大?你有没有魄力,敢不敢签对赌协议?

拿身家性命赌一把。这就是对赌协议。

万达的对赌问题源于2021年,郑裕彤家族、太盟投资、碧桂园、中信资本、蚂蚁、腾讯、PAG等22家投资人,曾对万达商管投资约380亿元,投资人享有到期赎回权。

协议约定:万达商管最迟要在2023年上市,否则万达商管要向投资者回购股份,并额外支付补偿。

从2021年到2023年,万达商管曾四度谋求上市,但最后一次递交的招股书也以“失效”告终。

万达商管未能上市,直接导致王健林对赌失败。

按照协议老王本来是要赔钱的,但老王的投资人也知道这种时候逼老王也无济于事,还不如大家长期合作共赢。

所以老王和这些投资者重新签订投资协议,那就是引入新的战略投资者入局。他们联合向大连新达盟商业管理有限公司投资约人民币600亿元,拿下万达60%的股份。

好处是对赌危机终于解除了,但是代价有点大,失去了万达电影、再失去万达商管38%的股权,还卖了几处万达广场。

去年6月初,上海松江万达广场、西宁海湖万达广场、江门台山万达广场三个购物中心的大股东接连由大连万达商管变更为“珠海稳昇企业管理有限公司”。

10月7日,大连万达商业管理集团股份有限公司转让上海万达广场置业有限公司100%股权予上海家昇管理咨询合伙企业、芜湖浦煜股权投资合伙企业。

12月,太仓万达广场投资有限公司发生股权变更,大连万达商业管理集团股份有限公司退出该公司股东,接替方苏州联商叁号商业管理有限公司100%持股,成为该公司唯一股东。

今年1月,佛山顺德万达广场商业管理有限公司发生股权变更,大连万达商业管理集团股份有限公司退出该公司股东,由佛山市悦商茂景企业管理有限公司100%持股。

为了渡过“对赌危机”,老王又开始卖卖卖。

还记得2022年那会儿,沉寂了6年之久的王健林重回胡润百富榜,以1000亿资产排在第32位,风光虽不能与以往做首富时相比,却是地产界的No.1。

曾经看万达笑话的同行,一个个都消失了。

本以为能够东山再起,谁曾想好景不长,原来所谓的“从头再来”,真正执行起来有这么难。

03

成功“上岸”了吗?

600个小目标,能让王健林成功上岸吗?

其实,做不到。

别说600亿,就是给万达6000亿也无济于事。

真正能救一家企业的只有市场——不能创造利润,不能在市场上生产价值,那么给再多的钱无非是早死和晚死的问题。

所以,王健林和万达才会把全部的希望押到万达商管,核心也还是在于万达商管能否顺利上市。

为啥万达商管如此重要?

这要从万达贯穿五六年的艰难转型说起。

万达最辉煌的时候就是王健林登顶亚洲首富,在全球大手笔布局,半年时间买下2家电影公司、80家五星酒店、1300多家电影院……

然而没过几个月,万达就被银行断贷,资产缩水,负债6000亿,王健林身价一跌再跌。

为了自救,王健林开始“割肉大甩卖”:13个文旅项目打包卖给融创,77家酒店“打骨折”卖给富力;公司股份大把卖给腾讯、阿里……

几年前前后后算下来,4800亿价值的酒店和13个文旅项目只卖了670亿。

从此,万达开始转变重资产、高周转的传统地产发展模式,转向为“轻资产、重运营”,也就是如今万达商管的商业模式。

2014年底,万达商管的前身万达商业在港交所上市,募资288亿港元,市值达2150亿港元,成为当年港交所最大的IPO,香港资本市场远没有大A这么强大,炒新也没有这么厉害,投资者更加理性,地产股的估值给得很低。

上市后,万达商业的股价最高达到78港元/股,最低曾跌至31.1港元/股,仅有5倍PE,由于股价长期达不到预期,万达商业选择了退市私有化。

2016年9月20日,万达商业宣布正式私有化退市,退市总市值为2376.8亿港元。

但是在万达2016年出事之后,万达商管的重要性就凸显出来了。

在投资建设过程中,万达不投入资金,只负责选址、设计、建造、招商和管理。所产生的租金收益万达与投资方按一定比例分成。

万达既不出钱,也不出地,帮别人建设,建成后负责运营,租金三七分成。

所以除了管理商业地产,也持有物业,它的回报来自于两个部分:

自己持有的资产,每年的租金+资产本身的价值升值;

管理他人的资产,运营收入——和租金相关性更强。

万达商管目前管理全国227个地级及以上城市的494个大型商业中心。过去两年平均的增长率约为9%。

财务方面,自2021年至2023年,万达商管的税后收入分别为235亿元,271亿元、293亿元(预估);税后净利润分别为53亿元、75亿元以及95亿元(预估),因此不管从收入增速还是净利润增速,万达商管都有不俗的表现。

而且这个模式下,避免了中国房企的死亡循环:借钱——拿地——回款——再融资——再拿地......因此,资金周转的压力也不大。

可以说,万达商管是老王的现金牛,基本算老王没卖的很有价值的资产之一。

王健林和万达的出路在哪?其实就在万达商管。

一旦万达商管成功上市,就能盘活整个局面,一扫如今的颓势。

万一没上市成功呢?这回拿到的600亿只能解一时燃眉之急。

时来天地皆同力,运去英雄不自由,万达还能走多远,只能看天命了。